Каждое физическое лицо должно уплачивать со своих доходов налог в пользу государства. Если физическое лицо официально трудоустроено, то налоги за него отчисляет работодатель. Он является налоговым агентом по отношению к своему работнику. В статье мы рассмотрим какая ответственность налоговых агентов по НДФЛ при неуплате.

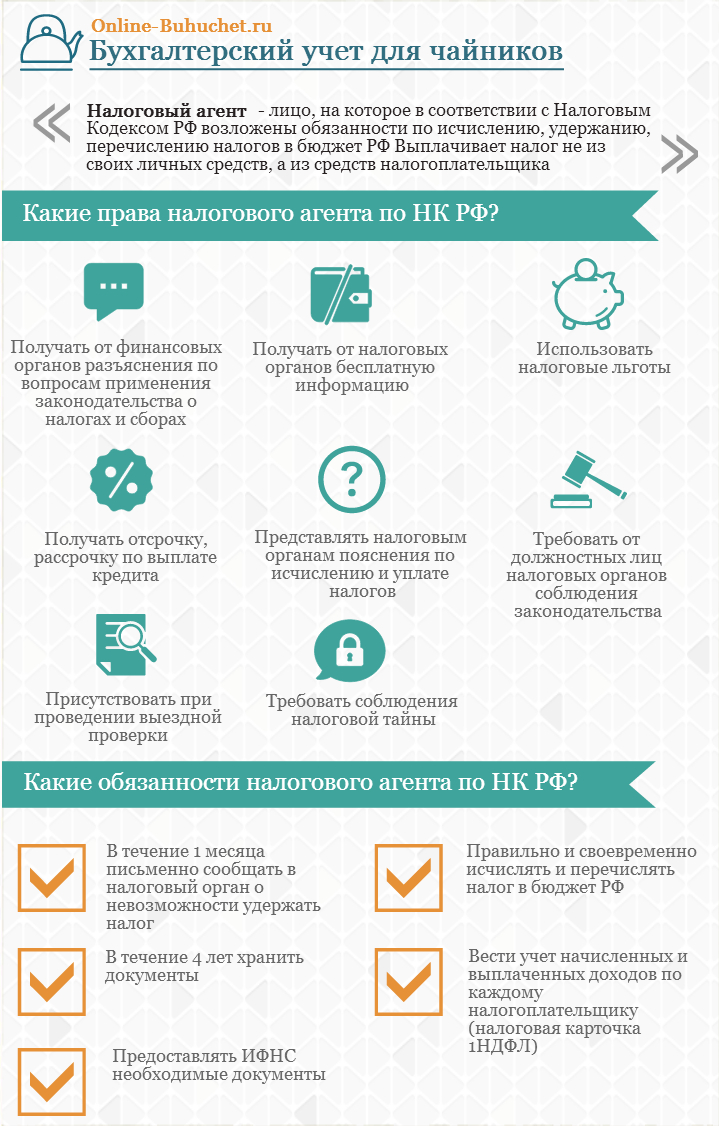

Кто такие налоговые агенты?

Принято выделять только налогоплательщиков и налоговые органы. Но существует ещё одна категория – это налоговые агенты. К данной категории относят российские предприятия, представительства работодателей из других стран, индивидуальные предприниматели, которые имеют в своём штате нанятых работников.

Какие обязанности есть у налоговых агентов

Как и любой другой стороны налоговых правоотношений, у агенты имеют свои налоговые обязанности как по отношению к плательщикам, так и к органам:

- Правильный расчёт суммы налога к уплате в установленные сроки;

- Удержание налога из дохода, полученного физическим лицом;

- Перечисление налога в бюджет в сроки, установленные законодательством;

- Сдача декларации по НДФЛ, с указанием удержанной суммы;

- Если в контрагента нет возможности своевременно удержать и перечислить налог, налоговый агент должен уведомить об этом ФНС в течение 1 месяца с той даты, когда он узнал об этом;

- Хранить все документы, которые подтверждают расчёт, удержание и перечисление налога в бюджет в течение сроков, которые установлены для таких документов.

Доход можно получать как в денежной, так и в натуральной форме. В том случае, если выплата дохода произошла в натуральной форме, то с налогового агента снимается обязанность по расчёту, удержанию и уплате подоходного налога. Такая обязанность есть, только если доход получен в денежной форме.

Ответственность налоговых агентов

Так как у агента есть свои обязанности, то есть и ответственность за их неисполнение. Такой вид ответственности называется налоговая.

Агент отвечает за следующие действия:

- Вовремя не сообщил в налоговую инспекцию о том факте, что он не может удержать подоходный налог с налогоплательщика;

- Не полностью перечислил сумму налога за налогоплательщика;

- Вовремя не перечислил удержанную с налогоплательщика сумму подоходного налога.

За правонарушения агент привлекается к ответственности по ст. 123 НК РФ. В дополнение агент имеет ответственность за:

- Отказ предоставить по требованию ФНС справки по форме 2-НДФЛ (→ Образец заполнения справки 2-НДФЛ), подтверждающие правильность расчёта, удержания и факт уплаты налога в бюджет;

- Предоставление сведения о подоходном налоге нанятых налогоплательщиков в неполном или искажённом виде.

За эти правонарушения агент привлекается к ответственности по ст. 126 НК РФ.

Что такое налоговая ответственность

Согласно НК РФ, налоговый агент обязан сам рассчитывать НДФЛ за каждого работника, удерживать его, а затем уплачивать в бюджет. Это его непосредственная обязанность.

Подоходный налог необходимо рассчитывать и исчислять каждый раз, когда работник получает доход, то есть 2 раза в месяц. А перечислять НДФЛ нужно не позднее того дня, когда в банке получены наличные средства на выплату заработной платы сотрудникам.

Если налоговый агент не выполняет возложенные на него обязанности, то это влечёт за собой ответственность, которая предусмотрена ст. 123 НК РФ. Этой статьёй предусмотрены штрафы за то, что налоговый агент неправомерно удерживает или не удерживает вовсе суммы налога к перечислению в установленный срок.

Налоговым период по НДФЛ является год. Налоговые инспекторы имеют право привлечь налогового агента к ответственности по ст. 123 НК РФ ещё до истечения этого срока. Читайте также статью: → Какие штрафы за неуплату НДФЛ юридическим и физическим лицом.

Санкции налогового агента за несвоевременную уплату или неуплату вовсе НДФЛ, удержанного с физического лица

Если налоговый агент не выполняет возложенные на него обязанности, то он привлекается к налоговой ответственности. В НК РФ есть статья 120, которая предусматривает штрафные санкции в отношении агента, который не уплатил или уплатил не вовремя подоходный налог, удержанный с физического лица.

Кроме того, в ст. 75 сказано, что за каждый день просрочки платежа, ФНС имеет право начислить на всю сумму задолженности пени.

Пени на несвоевременную уплату налога в бюджет

Если налоговый агент вовремя не уплачивает удержанные суммы подоходного налога, согласно ст. 75 НК РФ, чревато для него начислением пени за каждый день просрочки. Кроме того, пени могут быть взысканы и в том случае, если налог и вовсе не был удержан, то есть из собственных средств агента.

Важно! Ст. 226 НК РФ запрещена уплата подоходного налога за счёт собственных средств агента. Поэтому вовремя неуплаченный налог ФНС не может с него взыскать. А пени взыскать могут!

Если удержанный налог был уплачен в более поздние сроки, то пени будут удерживаться за каждый день просрочки, начиная с момента фактического получения налогоплательщиком дохода и, заканчивая днём, когда оплата была произведена.

Налоговый агент должен вести учёт доходов физического лица, с которого он удерживает подоходный налог. Если этого не делать, то это также является налоговым правонарушением. За такое правонарушение также предусмотрена ответственность и по ст. 120 НК РФ, подразумевающая штрафные санкции в отношении налогового агента.

В зависимости от нарушения, меры по ст. 120 НК РФ различаются:

|

Правонарушение |

Размер штрафа |

| В течение 1 налогового периода | 10 000 рублей |

| В течение более 1 налогового периода | 30 000 рублей |

| Занижение налоговой базы по НДФЛ | 20% от неуплаченной суммы, но не менее 40 000 рублей |

Размер пени, установленный ст. 75 НК РФ, равен 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки на всю сумму неуплаченного налога.

Например, агент должен был заплатить налог за физическое лицо 10 дней назад в размере 8 000 рублей. Ставка рефинансирования (она же ключевая ставка) определяется ЦБ РФ (на текущий момент она 10,5%).

Размер пени равен 8 000 * ((1/300 * 10%))* 10 = 26 ,67 рублей за 10 дней задолженности.

Штрафы за несвоевременную уплату налога . Пример расчета

В НК РФ есть 120, которая подразумевает штрафные санкции против налогового агента, который вовремя не заплатил или не заплатил вовсе подоходный налог, удержанный с налогоплательщика.

Согласно этой статье, сумма штрафа составляет 20% от той суммы, которая не была уплачена агентом.

Пример расчёта суммы НДФЛ к уплате и размер возможного штрафа за несвоевременную уплату:

| Дата выдачи заработной платы | Размер заработной платы | Дата уплаты НДФЛ | Сумма налога к уплате | Штраф – 20% от неуплаченной суммы |

| 15 января | 45 000 | 17. 01 | 5 850 | 1 170 |

| 15 февраля | 47 000 | 17. 02 | 6 110 | 1 122 |

| 15 марта | 42 000 | 17. 03 | 5 460 | 1 092 |

| 15 апреля | 45 000 | 17. 04 | 5 850 | 1 170 |

| 15 мая | 48 500 | 17. 05 | 6 305 | 1 261 |

| 15 июня | 52 000 | 17. 06 | 6 760 | 1 352 |

| 15 июля | 38 500 | 17. 07 | 5 005 | 1 001 |

| 15 августа | 40 000 | 17. 08 | 5 200 | 1 040 |

| 15 сентября | 42 000 | 17. 09 | 5 460 | 1 092 |

| 15 октября | 45 000 | 17. 10 | 5 850 | 1 170 |

| 15 ноября | 47 500 | 17. 11 | 6 175 | 1 235 |

| 15 декабря | 45 000 | 17. 12 | 5 850 | 1 170 |

|

Итого: |

537 500 | 69 875 | 13 975 |

Но применять такую санкцию можно только в том случае, если у агента была возможность для удержания. Так если доход был выплачен в натуральной форме, то произвести удержание налога не представляется возможным. Применять санкции, в данном случае, нельзя.

Кроме того, ФНС, кроме штрафа могут взыскать с агента недоимку по налогу и пени.

| Ситуация | Санкции, кроме штрафа |

| Агент не удержал НДФЛ с доходов налогоплательщика | Согласно ст. 226 НК РФ взыскивать НДФЛ за счёт собственных средств агента, запрещено. Поэтому и взыскивать недоимку нет оснований. |

| Агент удержал НДФЛ, но не перечислил его в бюджет своевременно | Могут взыскать недоимку и пени на всю сумму просрочки. |

Что делать, если невозможно удержать НДФЛ?

Налоговый агент не всегда не может удержать с налогоплательщика подоходный налог. Это касается таких ситуаций, когда доход выплачен в натуральном виде или в виде материальной помощи.

Если произошла такая ситуация, то налоговый агент должен письменно уведомить налоговые органы о сложившейся ситуации. Кроме того, он должен уведомить и ФНС и самого налогоплательщика о сумме налога, которая не поддаётся удержанию. На этом обязанности налогового агента будет считаться исполненными.

Ни штраф, ни пени к нему применить будет нельзя. Но, невозможность удержать налог должна появиться с момента получения физическим лицом дохода и до окончания налогового периода. То есть, если до конца календарного года налогоплательщик получит доход в денежной форме, то агент должен будет удержать с него ранее не удержанную сумму.

Ответы на вопросы по ответственности налоговых агентов

Есть несколько вопросов и ответов, которые нужно осветить дополнительно.

Вопрос №1. Налоговый агент неправильно указал реквизиты платежи по перечислению НДФЛ в бюджет. Как ответственность его ждёт?

Ошибка в реквизитах платежа в платёжном документе чревата тем, что платёж не поступит вовсе, либо ФНС «не опознает» эту сумму. Тогда будет считаться, что данный налоговый агент не перечислил удержанную сумму налога в бюджет в указанные законом сроки.

За это к нему могут применить штрафные санкции по ст. 123 НК РФ и ст. 75 НК РФ.

Ошибку можно быстро исправить. Для этого нужно написать заявление в ФНС об уточнении платежа. В заявлении нужно указать, какая именно ошибка была допущена в платёжке, и высказать свою просьбу о проведении уточнения по данному налогу и произвести перерасчёт уже начисленных пеней.

К заявлению прикладывается «неправильный» платёжный документ, на котором должна стоять печать банка. Но перед лучше провести сверку платежей. Закон не указывает на сроки, в течение которых нужно подавать заявление.

Вопрос №2. Налоговый агент вовремя не перечислил удержанный у физического лица подоходный налог. Какие санкции к нему могут быть применены?

Вовремя не уплаченный, но удержанный подоходный налог приравнивается к тому, что он не уплачен вовсе. Это налоговое правонарушение. Налогового агента могут привлечь к ответственности по ст. 123 НК РФ и по ст. 75 НК РФ.

Перечислять налог нужно по фактической дате получения физическим лицом налогооблагаемого дохода. За каждый день просрочки платежа налоговая инспекция вправе начислять пени в размере 1/300 ставки рефинансирования на дату возникновения долга за каждый день задолженности.

Кроме того, на налогового агента могут возложить штраф в размере 20% от неуплаченной суммы налога.

Вопрос №3. Работник уже уволился, а работодатель «забыл» удержать с некоторой суммы полученного им при увольнении дохода, подоходный налог. Чем может грозить такая «забывчивость»?

Работодатель, как налоговый агент, может быть привлечён ФНС к ответственности по ст. 123 НК РФ и по ст. 75 НК РФ. Кроме того, работодатель обязан не позднее 01 марта следующего года письменно уведомить и самого сотрудника о «своей забывчивости», а налоговой орган о невозможности удержать с данного лица налог, так как работник уже уволился.

Работник, после получения такого уведомления, должен лично, не позднее 15 июля, уплатить налог в бюджет. Сумма налога, которая не была удержана должна быть указана в уведомлении. Кроме того, работодатель должен позаботиться о том, чтобы бывший сотрудник был уведомлён должным образом. Поэтому уведомление вручается либо лично в руки, и бывший работник ставит свою подпись о получении, либо присылается по почте письмом с уведомлением.

Вопрос №4. Работодатель не уведомил сотрудника о невозможности удержать у него подоходный налог. Кто будет нести ответственность?

О том, что с дохода работника невозможно удержать налог, работодатель должен уведомить в течение 1 месяца. В соответствии со ст. 228 НК РФ, работник должен будет сам уплатить налог в бюджет.

На сумму неуплаченного налога будут «капать» пени. Обязанность по их уплате возложена на работодателя, так как именно он является налоговым агентом и обязан удерживать и уплачивать со своих сотрудников налог.

Работник не может быть привлечён к ответственности, так как работодатель не выполнил свои обязанности по его уведомлению.

Вопрос №5. Какой срок давности для взыскания штрафа за неуплаченный налоговым агентом НДФЛ?

Согласно ст. 89 НК РФ, при проверке документов у налогового агента охватывается срок за последние 3 года. Если в течение этого срока будут выявлены нарушения по уплате НДФЛ с физических лиц, то инспекторы «накрутят» пени на все дни просрочки и предъявят штраф. Можно сделать вывод, что давности по взысканию штрафа – 3 года.