Справка 2-НДФЛ – бумага, информирующая о доходах сотрудника, выплачиваемых в течение года, и удержанном с них подоходном налоге. Обязанность работодателя – выдавать по письменной просьбе трудящегося данную справку. При увольнении, как правило, письменный заявительный бланк от сотрудника не требуется, работодатель предоставляет 2-НДФЛ в последний день работы вместе с прочими документами, выдаваемыми увольняемому в день расторжения договора.

Для чего выдается 2-НДФЛ при увольнении

Справка о доходах пригодится на новом месте работы для правильного исчисления НДФЛ и определения величины положенных стандартных вычетов.

«Детские» вычеты положены по доходам, находящимся в определенных границах, установленных законами РФ. В 2016 году вычет на ребенка учитывается только до достижения зарплаты трудящегося с начала года величины в 350 000 руб.

Как только суммарная заработная плата с января по текущий момент превысит граничную отметку, вычет на детей не предоставляется до конца года.

Для верного исчисления налога и учета вычетов на новом месте, нужно предоставить 2-НДФЛ за текущий год. Выплаты на предшествующем месте новый работодатель учтет в суммарном заработке с начала года.

Справка 2-НДФЛ может потребоваться и для других случаев. Работник вправе потребовать от работодателя данный документ в любой момент трудовой деятельности, написав соответствующее заявление.

При увольнении работодатели сами оформляют и выдают данную справку. Если же этого не произошло, право работника требовать от работодателя заполненного за текущий год 2-НДФЛ.

Если при увольнении работодатель справку не выдал, и после увольнения у работника возникла потребность в данной бумаге, он может в любой момент написать заявление о выдаче 2-НДФЛ и передать его бывшему работодателю. Обязанность последнего — в трехдневный срок подготовить справку и выдать ее заявителю (ст.62 ТК РФ).

Что показывать в 2-НДФЛ

Бланк включает информацию о денежных суммах, выплаченных сотруднику с января текущего года по день расторжения договора.

В справку включаются те выплаты, с которых удержан работодателем подоходный налог. Если выплата не входит в число налогооблагаемых, то показывать ее в 2-НДФЛ не нужно.

Какие выплаты не показываются:

- Выходное пособие в границах трех месячных заработков;

- Пособия государственного типа, связанные с беременностью, родами и воспитанием ребенка (больничные сюда не входят);

- Возмещение вреда и некоторые другие выплаты, предусмотренные п.1ст.217 НК РФ.

Когда подавать 2-НДФЛ на уволенного в налоговую?

Справка о доходах уволенного сотрудника передается в налоговую вместе с прочими справками, оформляемыми по окончании года.

Справка, подаваемая в ФНС об увольняемом сотруднике, должна иметь тот же номер, что ей был присвоен при выдаче работнику в последний рабочий день. Дата также сохраняется.

Срок передачи справок в налоговую:

- 01.04 будущего года – по всем доходам сотрудника;

- 01.03 будущего года – по доходам, в отношении которых удержание не производилось.

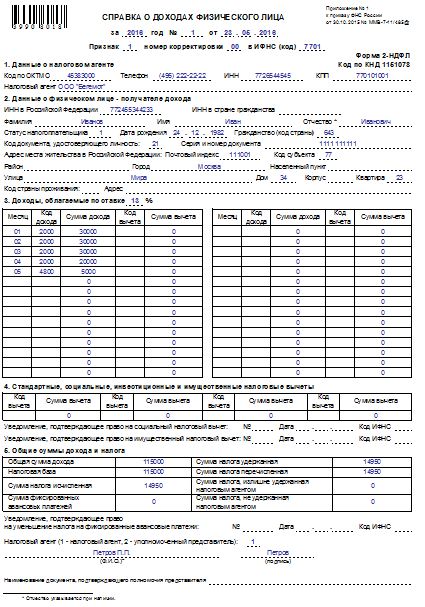

Бланк 2-НДФЛ в 2016г

В 2016г. используется бланк 2-НДФЛ из Приказа ФНС ММВ-7-11/485@ 30.10.15.

Бланк представлен пятью разделами, в которых последовательно заполняется информация:

- О работодателе;

- О работнике;

- О доходах работника;

- О положенных вычетах различного характера;

- Об удержанном НДФЛ.

Составленный 2-НДФЛ заверяется руководителем или представителем компании, на которого требуется оформить доверенность либо передать ему право поставить подпись на справке с помощью приказа. Реквизиты документа, свидетельствующего о праве представления интересов доверителя, указывают в нижней части 2-НДФЛ.

Пример оформления 2-НДФЛ при увольнении

В верхней части бланка заполняется вводная титульная часть, в которой последовательно приводятся сведения:

- Год, за который подготавливается бумага – в рассматриваемом примере это год увольнения сотрудника;

- № справки и день оформления – данные реквизиты сохраняются на том экземпляре 2-НДФЛ, который будет передан в следующем году в налоговую;

- Признак – принимает одно значение: «1» — если заполнение производится в отношении физлица, получившего доход, с которого удержан НДФЛ; «2» — если с определенной части доходов сотрудника налог удержан не в полном размере;

- Номер корректировки – проставляется цифрой порядковый номер внесения исправлений в текущий бланк, если 2-НДФЛ формируется в первый раз, то в поле ставится «00»;

- Код налоговой, куда будет подана справка по окончании текущего года.

Если работнику в текущем году поступали доходы, с которых удержание налога не производилось, то заполняется 2-НДФЛ с признаком «2» в отношении таких выплат, а также 2-НДФЛ с признаком «1» по налогооблагаемым доходам. То есть на одного человека в такой ситуации будут оформлены 2 справки с разным значением в поле «признак».

Оформление разделов 2-НДФЛ

| Наименование поля или раздела | Заполняемая информация | |

| Раздел 1 | Реквизиты организации работодателя, осуществляющего выплаты. Работодатель выступает налоговым агентом для трудящегося, удерживая с его доходов налог и перечисляя его в бюджет.

Если выплаты производились обособленным подразделением, то необходимо указывать реквизиты этого подразделения. Реквизиты включают:

|

|

| Раздел 2 | ИНН | В разделе приводятся реквизиты увольняемого работника, в отношении которого составляется справка. Если физлицо – иностранный гражданин, то необходимо указать код налогоплательщика не только в РФ, но и в государстве, гражданство которого имеет работник. |

| ФИО | Берутся из паспорта. При отсутствии отчества поле не заполняется. | |

| Статус | Цифровой код, определяющий статус физлица. Берется из 4-ого раздела Порядка заполнения 2-НДФЛ. Налоговые резиденты (то есть лица, находящиеся в РФ не менее 183 дней за последний год) указывают код «1». | |

| Гражданство | Указывается в виде кода страны, гражданином которой является физлицо. Данный код можно посмотреть в ОКСМ. Для российских граждан вносится 643. | |

| Код документа | Цифровой код того документа, который подтверждает личность работника. Для российских граждан таким документом выступает паспорт, в отношении которого ставится «21». | |

| Адрес | Заполняются элементы адреса, где проживает увольняемый работник. | |

| Раздел 3 | Ставка | Налоговая ставка, по которой облагаются доходы. Если таких ставок применялось несколько, то заполняют одну справку 2-НДФЛ, в которую будет включено столько разделов 3-5, сколько ставок использовалось.

Стандартная ставка, применяемая в отношении зарплаты, составляет 13%. Могут также применяться ставки 15, 30 или 35%. |

| Доходы | Приводится детализация по месяцам, если в каком-то месяце текущего года доход не выплачивался, то ставится 0. Месяцы указывают цифрой в хронологическом порядке, начиная с «1» и заканчивая месяцем оформления увольнения.

Для каждого вида выплачиваемого в конкретном месяце дохода указывается соответствующий код. Коды утверждены Приказом ФНС ММВ-7-11/387@ от 10.09.15. По каждому месяцу показывается тот доход, который был фактически получен работником в этом месяце. В частности, зарплата считается фактически полученной на последний день того месяца, за который она начислена. Выплачиваемая при увольнении компенсация отпуска включается в состав налогооблагаемых доходов. В отношении зарплаты указывают код 2000, в отношении компенсации при увольнении – 4800. |

|

| Вычеты | По каждому виду доходов приводятся вычеты. Сюда включаются профессиональные вычеты, а также необлагаемые подоходным налогом суммы по ст.217.

Не нужно в 3-ем разделе показывать стандартные, социальные и имущественные вычеты, им посвящен отдельный 4-ый раздел. В отношении каждого вычета, учитываемого в составе доходов, необходимо указать соответствующий код, который также берется из Приказа ММВ-7-11/387@. |

|

| Раздел 4 | Показываются положенные вычеты стандартного, социального и имущественного типа. Они предоставляются только резидентам РФ в отношении доходов, облагаемых ставкой 13 %-тов. В отношении всех прочих лиц, а также доходов, облагаемых другими ставками, ставятся нули в строках данного раздела.

Для каждого вычета ставится сумма и соответствующее кодовое обозначение. Если работнику положена социальная или имущественная льгота, то необходимо указать реквизиты налогового уведомления, подтверждающего право на данный тип вычета. Уведомление работник обязан предоставить работодателю вместе с заявление о представлении указанного вида вычета. |

|

| Раздел 5 | Общий доход | Берется из 3-его раздела на момент составления справки с начала года. |

| Налоговая база | Определяется с учетом общей величины доходов и положенных вычетов. | |

| Налог исчисленный | Умножается ставка, указанная в 3-ем разделе, на базу из 5-ого раздела. | |

| Налог удержанный | Налог, который был отнят от суммы доходов к выплате. | |

| Налог перечисленный | Фактически перечисленный в бюджет НДФЛ. | |

| Налог не удержанный | Показывается сумма, если с части доходов налог не удержан работодателем. | |

Если при увольнении выплачивается выходное пособие, его показывать в разделе доходов не нужно, так как оно в пределах трех месячных заработков не облагается налоговой нагрузкой.

Если внутренней локальной документацией работодателя предусмотрен повышенный размер выходного пособия, то в части превышения над установленной законом величиной следует удержать НДФЛ и показать сумму превышения в 3-м разделе справки.

Пример заполнения 2-ндфл при увольнении

Пример заполнения 2-ндфл при увольнении

|