Торговый сбор является региональным налогом, порядок уплаты сбора и категории плательщиков устанавливаются местным муниципалитетом. В статье расскажем про снятие с учета плательщика торгового сбора, разберем типовые ошибки и ответим на распространенные вопросы.

Общие положения о платеже

Со 2 полугодия 2015 вступили в силу поправки в НК, согласно которых введен сбор для организаций и предпринимателей торговой сферы. Платеж является региональным, порядок его уплаты, категории плательщиков, льготы и прочие положения регулируются местными законодательными актами. В то же время НК (ст. 413) устанавливает виды деятельности, в рамках которого с юрлиц и ИП может взиматься торгсбор.

В частности, Вы можете быть признаны плательщиком сбора, если:

- реализуете товар со склада;

- ведете торговлю через торговую точку (магазин, киоск, лоток на рынке, т.п.);

- продаете товар через стационарную сеть без торгового зала;

- реализуете продукцию через нестационарную сеть. Читайте также статью: → «Кто платит торговый сбор? Инфографика, примеры, ответы на вопросы».

Размер сбора рассчитывается исходя из физического показателя (например, площадь магазина) и применяемой к ней налоговой ставки, а также с учетом корректировочного коэффициента.

Порядок учета плательщиков

В случае если в Вашем муниципальном управлении введен торговый сбор и Вы признаетесь его плательщиком (согласно критериев НК и региональных нормативных актов), то Вы должны пройти процедуру постановки на учет. Для того чтобы перейти в категорию плательщиков сбора, Вам потребуется заполнить и передать в ФНС соответствующее уведомление. Документ составляется в утвержденной форме (бланк ТС-1).

В уведомлении содержится:

- основная информация о плательщике (наименование, код ИНН);

- данные о причине подачи уведомления (возникновение торгового объекта, изменение его показателей);

- виды торговой деятельности;

- вид торгового объекта и его площадь.

Подать документ следует в ФНС по месту нахождения торговой точки в срок не позже 5-ти дней с момента возникновения объекта налогообложения. Если Вы ведете нестационарную торговлю, то уведомление необходимо подать по месту регистрации фирмы (адресу прописки ИП). Читайте также статью: → «Учет торгового сбора 2024: проводки».

Ответственность за непостановку на учет

В случае если у фирмы/ИП возник объект налогообложения но уведомление ТС-1 не подано, то ФНС вправе применить к нарушителю штрафные санкции в сумме 10.000 руб. Если субъект хозяйствования ведет торговую деятельность без наличия свидетельства плательщика торгового сбора, то сумма штрафа может составить 10% от полученного дохода (минимум 40.000 руб.).

Снятие с учета плательщика торгового сбора: процедура и документы

Как и при регистрации в качестве плательщика сбора, так и при снятии с учета юрлицу/ИП необходимо подать в ФНС уведомление.

В каком случае осуществляется снятие с учета

Если Вы числитесь плательщиком, то сняться с учета Вы можете в одном из нижеперечисленных случаев:

- В регионе отменено действие торгового сбора. В случае, если местным законодательным актом утверждена отмена торгсбора (платеж не взымается со всех категорий плательщиков), то Вам потребуется снять организацию/ИП с учета.

- Отсутствует объект налогообложения. Допустим, Вы прекратили торговую деятельность (закрыли магазин, прекратили продажу товара со склада, т.п.). В таком случае Вам также необходимо подать уведомление о снятии с учета плательщика сбора.

- ИП/юрлицо относится к категории льготников. Если региональными властями введены льготные условия оплаты торгового сбора, при этом деятельность Вашей фирмы соответствует критериям освобождения от уплаты сбора, то Вы должны подать уведомление о снятии с учета в общем порядке.

Какие документы нужны

Основной документ, который потребуется Вам для снятия фирмы/ИП с учета плательщиков торгсбора – заполненное уведомление по форме ТС-2. В документ необходимо внести следующие данные:

- код органа ФНС, в который подается уведомление (можно узнать на интернет – ресурсах или уточнить непосредственно в налоговой);

- данные плательщика (наименование фирмы/ФИО ИП);

- государственный регистрационный номер (ОГРН для юрлиц или ИП);

- дата снятия с учета (соответствует дате прекращения использования торгового объекта).

- данные о лице, подающем заявление (ФИО, подпись ИП или представителя организации, контактный номер телефона).

Помимо уведомления, представители фискальной службы могут потребовать подтверждение прекращения торговой деятельности.

Такими документами, в частности, могут быть:

- документ, подтверждающий снятие с учета ККТ, применяемого на данной торговой точке;

- расторжение договора аренды помещения под магазин, акт возврата объекта аренды;

Кроме того, подтверждением прекращения торговой деятельности могут служить акты подрядчиков о демонтаже торгового оборудования, накладные о возврате товара поставщику, оборотно-сальдовые ведомости об отсутствии товара на складе. Дополнительные бумаги не являются обязательными для предоставления и запрашиваются налоговиками в каждой конкретной ситуации. Читайте также статью: → «Порядок сдачи отчетности при торговом сборе 2024».

Пошаговая процедура снятия с учета

Схему снятия плательщика торгсбора с учета можно назвать упрощенной, ведь она сводится к подаче единого уведомления по форме ТС-2.

- Шаг 1. Подтверждение факта прекращения использования объекта налогообложения.

Прежде чем подавать уведомление, убедитесь, что Вы действительно не являетесь плательщиком сбора. Если Вами прекращена торговая деятельность, то позаботьтесь о подготовке подтверждающих документов (подробный перечень описан выше). Если речь идет об отмене торгсбора в целом по региону, то факт отсутствия объекта налогообложения подтверждается нормативным документом, принятым местным муниципалитетом.

Также региональные законодательные акты являются основанием для снятия плательщика с учета в случае, если региональный акт утверждает список льготников. В случае, если фирма/ИП выполняет условия льготирования (полное освобождение от оплаты сбора), то региональный нормативный акт подтверждает факт прекращения использования объекта налогообложения.

- Шаг 2. Заполнение бланка ТС-2.

После того, как Вы убедились в том, что Ваша фирма/ИП действительно освобождается от уплаты сбора, переходите к следующему этапу – подготовке уведомления по форме ТС-2. Вы можете скачать бланк в Интернете и заполнить его дома, либо отправиться в налоговую лично и оформить документ на месте.

Как и сам механизм снятия плательщика с учета, процедура заполнения бланка является весьма простой и не потребует от Вас особых усилий:

- внесите в бланк данные о фирме/ИП (наименование/ФИО ИП);

- заполните коды ИНН и КПП;

- укажите ОГРН/ОГРНИП;

- впишите свои данные в качестве лица, подающего заявку (графа «Достоверность сведений подтверждаю»), и поставьте личную подпись.

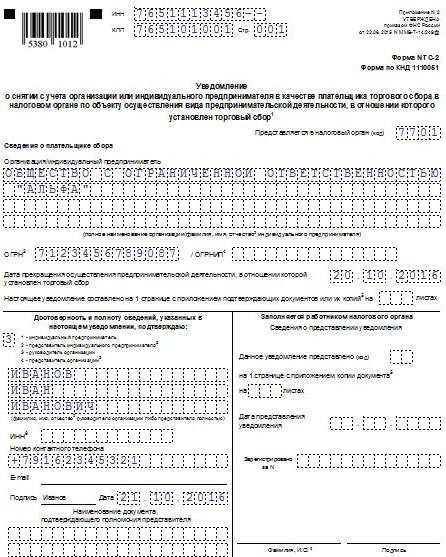

Ниже представлен заполненный образец бланка ТС-2.

Заполненный образец бланка ТС-2

- Шаг 3. Передача уведомления ТС-2 в ФНС.

Заполненный бланк ТС-2 необходимо передать в тот орган ФНС, в котором Вы числитесь в качестве плательщика сбора. Если Вы закрыли магазин и таким образом прекратили торговую деятельность, то уведомление о снятии с учета Вам нужно подать в ФНС по месту нахождения магазина. В случае, если прекращена торговая деятельность в рамках нестационарной сети, то заявку на снятие с учета подайте в ФНС по месту регистрации фирмы (адрес прописки ИП).

Передать документы в фискальную службу Вы можете один из нижеперечисленных способов:

- Отправьтесь в налоговую лично, заполните бланк ТС-2 на месте и передайте его представителю ФНС.

- Воспользуйтесь услугами «Почты России». Заполненный бланк ТС-1 отправьте письмом с уведомлением и описью вложений.

- Оформите интернет – заявку. Вы можете отправить электронную форму бланка ТС-2, воспользовавшись интернет – ресурсами на сайте ФНС или Госсулуг.

- Шаг 4. Получение подтверждения о снятии с учета.

После того, как уведомление отправлено, специалистам фискальной службы предоставляется 5 рабочих дней на обработку документа. Если бланк заполнен без ошибок и в нем присутствуют все необходимые реквизиты, то Ваша фирма/ИП будут сняты с учета в общем порядке. Подтверждением исключения юрлица/предпринимателя из категории плательщиков торгсбора служит уведомление по форме 1-5-Учет. При снятии с учета ФНС в течение 5-ти дней после подачи заявки направляет в адрес плательщика бланк-подтверждение (ф.1-5-Учет).

Типовые ошибки при оформлении

Ниже мы разберем типовые ошибки, связанные с порядком снятия с учета плательщиков торгсбора.

Ошибка №1. Срок подачи уведомления ТС-2 – 5-ть дней с момента прекращения торговой деятельности.

Действующими законодательными актами не зафиксирован срок подачи уведомления о снятии с учета плательщика торгсбора. То есть фактически Вы можете подать уведомление и спустя неделю (месяц, квартал) после закрытия торговой точки. Датой освобождения от налоговых обязательств будет не день подачи уведомления, а дата прекращения торговой деятельности. Однако в этом случае Вам придется производить перерасчет ранее уплаченного сбора. Для упрощения процедуры снятия с учета целесообразно подавать уведомления в течение 5-10 рабочих дней после исключения объекта налогообложения.

Ошибка №2. Документы, подтверждающие прекращение торговой деятельности, являются обязательными для снятия с учета.

Единственным основанием для снятия плательщика с учета является уведомление ТС-2. Дополнительные документы не являются обязательными к предоставлению и могут быть поданы плательщиком только на основании письменного запроса ФНС.

Ошибка №3. Место подачи уведомления ТС-2 определяет налогоплательщик.

Орган ФНС, в который необходимо подать уведомление, определяется согласно положениям НК. Если фирма ведет стационарную торговлю, то снятие с учета осуществляется в ФНС по мету нахождения торгового точки, при нестационарной торговой деятельности – по юридическому адресу фирмы или месту прописки ИП.

Рубрика «Вопрос – ответ»

Вопрос №1. Плательщик торгового сбора ИП Столбов с 01.01.17 перешел на патентную систему налогообложения. Необходимо ли Столбову сниматься с учета плательщика торгсобра?

Плательщики ПСН, как и плательщики ЕСХН, не имеют обязательств по уплате торгового сбора. Однако сам по себе патент не является основанием для снятия ИП Столбова с учета плательщиков торгсбора. Согласно общему порядку, Столбову необходимо подать в ФНС уведомление по форме ТС-2.

Вопрос №2. ИП Носов, плательщик торгсброра, ведет деятельность в сфере розничной торговли (магазин «Аист»). Со 2 полугодия 2017 увеличился показатель деятельности ИП, влияющий на сумму сбора (площадь магазина «Аист» увеличилась в 2 раза). Какое-либо уведомление Носовым в адрес ФНС передано не было. Предусмотрена ли ответственность для Носова в данной ситуации?

Согласно закону, Носов должен подать в ФНС уведомление об изменении расчетных показателей в срок до 5-ти дней с момента их фактического увеличения (5 дней со дня увеличения площади магазина). Уведомление необходимо подать по форме ТС-1 (код 2). Так как Носов не проинформировал ФНС в установленном порядке, к ИП могут быть применены штрафные санкции в сумме 200.000 руб.

Вопрос №3. С 01.01.17 ООО «Фермер» снят с учета плательщика ЕСХН. 04.01.17 «Фермер» подал уведомление ТС-1 о постановке на учет в качестве плательщика торгсбора. С какого дня «Фермер» фактически переходит на оплату торгового сбора?

Не смотря на то, что «Фермер» подал уведомление 04.01.17, фирма признается плательщиком торгсбора с момента возникновения объекта налогообложения. В данном случае объект возникает в момент снятия с учета ЕСХН, то есть с 01.01.17.