Пенсия россиян состоит из трех частей: накопительной, фиксированной и страховой. Что касается последней, то ее размер полностью зависит от накопленных пенсионных баллов, учитывающих рабочий стаж, заработную плату, возраст выхода на пенсию. Все лица, оформляющие пенсию, должны учитывать такие правила. В зависимости от того, сколько пенсионных баллов было накоплено, пенсия может быть большей или меньшей. Что же делать для того, чтобы узнать пенсионные баллы и где эту информацию можно получить?

Понятие пенсионных баллов

Открытый источник

Итак, давайте для начала разберем само понятие пенсионных баллов. Это некие показатели, которые выражают степень, в которой человек вложился в будущую пенсию. Они гражданам начисляются каждый год, учитывая уплаченные страховые взносы, заработную плату лица, типа страховых отчислений.

Что касается последних, то они могут производиться в счет накопительной либо страховой пенсии. Все зависит от того, что выберет гражданин. Помимо этого, на количество пенсионных баллов влияют следующие факторы:

- Срок службы в армии.

- Время декретного отпуска.

- Время отпуска по уходу за пожилыми людьми.

Порядок начисления пенсионных баллов в 2021 году

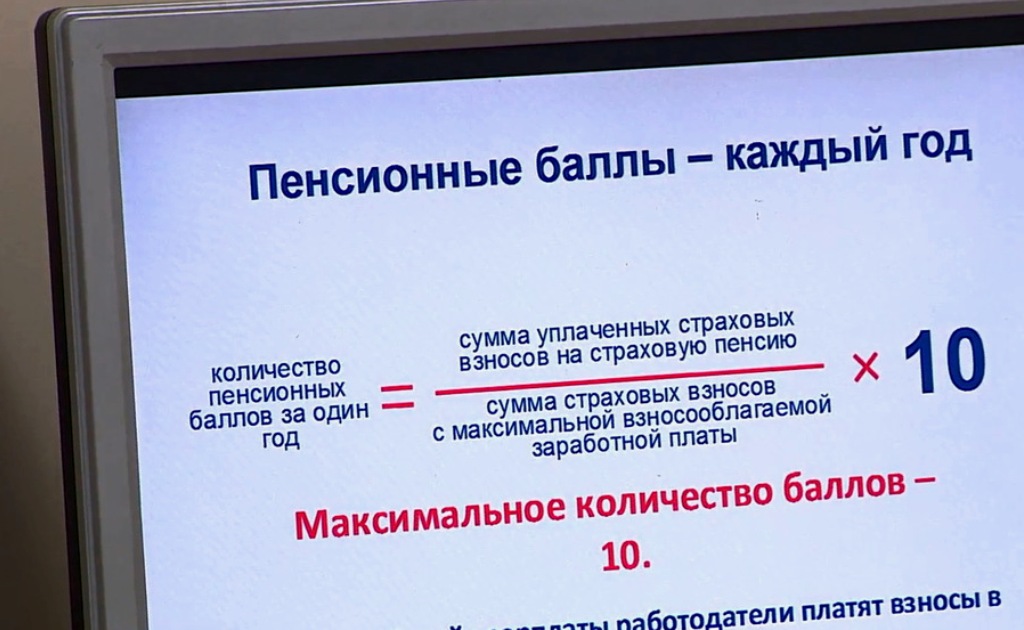

Система пенсионных баллов была введена в 2015 году. Исходя из нее, сумма пенсии зависит от количества баллов, которое было набрано. Их расчет осуществляется по специальной формуле, учитывая ежегодный доход работающего человека. Соответственно, чем больше человек зарабатывает, тем больше пенсионных баллов он получает.

Чтобы получить пенсию вообще, необходимо набрать хотя бы 18,6 баллов. За год можно заработать не более 10 баллов. Как определить количество накопленных баллов? Для этого необходимо перейти на официальный сайт Пенсионного Фонда РФ http://pfrf.ru и войти там в личный кабинет.

Стоимость пенсионного балла в 2021 году

Каждый пенсионный балл стоит 98 рублей 86 копеек в 2021 году. А фиксированная выплата составляет 6044 рубля 48 копеек. Таким образом, стоимость пенсионного балла будет добавляться к этой сумме и индексироваться государством с учетом динамики оплаты труда, а также инфляции.

Расчет пенсионных баллов в 2021 году

В Пенсионном Фонде схема начисления баллов открыта, и каждый может с ней ознакомиться. Чтобы приблизительно рассчитать пенсию, необходимо определить пенсионные баллы, которые положены конкретному лицу. Так, на их количество влияет размер ежемесячного заработка до вычета подоходного налога.

Таким образом, необходимо соответствовать следующим критериям:

- Достичь пенсионного возраста.

- Иметь стаж, по крайней мере 10 лет.

- Набрать хотя бы 18,6 пенсионных баллов.

Соответственно, чем выше доход, тем больше пенсионных баллов лицо получит. Как это работает на практике? Допустим, ваш доход составляет 50 тысяч рублей. Соответственно, вы сможете накопить 4,64 балла за 12 месяцев. А чтобы получить максимальное количество баллов, которые можно заработать – 9,57, необходимо получать 105 тысяч рублей дохода.

Далее необходимо рассчитать страховую пенсию за формулой.

ПБ * СТ + ФВ

Расшифруем составляющие этой формулы:

- ПБ – Количество накопленных пенсионных баллов.

- СТ – Стоимость одного балла в году, когда была назначена пенсия.

- ФВ – величина фиксированной выплаты.

То есть, если выходить на пенсию в 2021 году, то придется в пункте ФВ ставить 6044,48 рублей, а в пункте СТ – 98,86 рублей. Помимо этого, на итоговые выплаты, как вы уже знаете, влияют стаж, возраст выхода на пенсию и годы службы в армии, ухода за ребенком или человека с инвалидностью (если такие были). Допустим, дата рождения гражданки РФ – конец 1960-х. За свою жизнь она полтора года провела в декрете, иждивенцев не имеет, а ее доход составляет 70 тысяч рублей в месяц.

Если ее стаж составил 35 лет до выхода на пенсию, то тогда она будет получать 30 тысяч рублей пенсии. А если она обратится за пенсией непосредственно по факту достижения пенсионного возраста, то тогда ее доход будет на 10 тысяч рублей меньше.

Таким образом, чтобы увеличить количество пенсионных баллов, необходимо:

- Иметь большой рабочий стаж.

- Получать официальный доход.

- Оформлять пенсию как можно позже после наступления минимального пенсионного возраста.

Помимо этого, пенсионные баллы можно купить. Это касается тех лиц, которые желают выйти на пенсию раньше или получить больше. Также это касается самозанятых и работающих за границей лиц.

Чтобы была возможность получать пенсию по старости, необходимо достичь пенсионного возраста, проработать по крайней мере 15 лет, а также набрать 30 пенсионных баллов.

Но если оформить пенсию позже наступления пенсионного возраста, то тогда можно сильно увеличить количество пенсионных баллов. Каждый год переработки увеличивает баллы на специальные коэффициенты. Также будет рост и фиксированной выплаты.

Например, если попытаться оформить пенсию в 65 лет вместо 60, то тогда размер фиксированной выплаты будет на 36 процентов больше. А количество пенсионных баллов увеличится на 45%. А если в 70, то рост будет еще большим – в 2,11 и 2,32 раза соответственно.

Что нужно сделать, чтобы определить количество пенсионных баллов?

Для этого необходимо подойти в ближайшее отделение Пенсионного Фонда и подать там заявление. Но этот способ довольно неудобный. Есть ли способ, не требующий таких затрат? Конечно, да.

Благодаря развитию цифровых технологий каждый гражданин может через интернет получить детальную информацию о своих пенсионных накоплениях. Пенсионный Фонд открыл специальный сайт, где можно зарегистрироваться и в личном кабинете получить всю необходимую информацию. В частности, и количество пенсионных баллов.

Что нужно сделать?

- Ввести регистрационные сведения (ФИО, адрес, ИНН, СНИЛС).

- Ввести код подтверждения.

К слову, здесь есть один недостаток – скорость. Ведь код подтверждения будет приходить по почте. Соответственно, его можно забрать на почтовом отделении либо в письме из ПФ.

После того, как вы введете код, получите информацию о стаже и количестве пенсионных баллов, которые удалось набрать. Помимо этого, вы можете воспользоваться калькулятором, позволяющим спрогнозировать начисление баллов в ближайшее время.

Проблемы

На данный момент накопительная часть пенсии заморожена до 2024 года включительно. Причем это произошло в 2014 году. И, к сожалению, надежд на разморозку накопительной части пенсии с каждым годом становится все меньше и меньше. Российские чиновники всерьез нацелены на то, чтобы граждане самостоятельно формировали свою пенсию.

Альтернативы

В качестве альтернативы можно рассматривать негосударственные пенсионные фонды. Государство берет на себя обязательство контролировать то, чтобы средства в этой системе находились в сохранности. За это будет отвечать Агентство по страхованию вкладов.

ГПП также предусматривает, что человек может отказаться от такой формы накоплений. После первого взноса в негосударственный пенсионный фонд будет предусмотрена возможность отказаться от накоплений такого плана. Если работник примет решение забрать деньги назад, то все перечисленные в НПФ средства он должен вернуть.

Причем те деньги, которые были заморожены в накопительной части, можно было перевести в негосударственный пенсионный фонд. Это позволяло воспользоваться лазейкой, когда можно было получить замороженные средства. Тем не менее, эта лазейка была залатана. Теперь возможность перевести средства из замороженной части в негосударственный пенсионный фонд можно исключительно после того, как закончится период охлаждения.

Также Минфин предусмотрел еще одну новацию – возможность минимального взноса в ГПП в размере 100 рублей. Это позволяет избежать переводов в размере одного рубля. На данный момент никаких лимитов касаемо минимальной суммы государство не предусматривает.

Преимущества и недостатки негосударственных пенсионных фондов

Вообще, негосударственные пенсионные фонды работают уже почти 30 лет. Они создавались еще в 1990-х для того, чтобы граждане могли выбирать фонд, в котором будет накапливаться их пенсия. Помимо этого, НПФ могли бы вкладывать средства в российскую экономику, поскольку являлись долгосрочным инвестиционным инструментом.

Рассмотрим основные преимущества таких учреждений:

- Более эффективное управление средствами вкладчиков. Менеджеры этой структуры более заинтересованы в том, чтобы была прибыль. Да и управляются они крупными компаниями, имеющими длительный опыт.

- Жесткое государственное регулирование. НПФ позволяет добиться большего дохода, но такие инвестиции гораздо более надежные.

- Возможность предусмотреть принципы наследования. Деньги в случае преждевременной смерти того человека, который производит отчисления, не пропадут.

Что касается недостатков, то он только один. Полностью гарантировать доходы НПФ невозможно. Поэтому, инвестируя средства в НПФ, нужно быть осторожным. Если инфляция будет слишком высокой, имеющейся в них доходности может не хватить. Особенно учитывая то, что это консервативный финансовый инструмент.

Заключение

Таким образом, современная пенсионная система довольно непростая для понимания. Тем не менее, мы приблизились к этому. Количество пенсионных баллов зависит от возраста, стажа, уровня дохода, службы в армии и ряда других показателей.

К сожалению, ставки сейчас довольно низкие. Да и приведенные выше расчеты исходя из 70 тысяч рублей также не соответствуют доходам среднестатистического россиянина, особенно в регионах. Тем не менее, всегда есть возможность докупить пенсионные баллы и позаботиться о государственной пенсии заранее.