В данной статье мы рассмотрим какие налоги заменяет УСН для ООО и ИП. Какие сроки сдачи декларации по упрощенной системе налогообложения и какие процентные ставки для различных режимов.

Государством предусмотрены единые налоговые режимы. Именно они дают возможность налогоплательщикам прибегнуть к более простым способам погашения налогов, предоставления отчетности. Самый популярный режим в рамках законодательства – упрощенная система налогообложения. Применяют следующие сокращения:

- УСНО;

- УСН;

- УСО.

Упрощенный режим налогообложения регулируется в главе 26.2 НК РФ.

Важно! Не все ИП и предприятия могут использовать «упрощенку»! Перечень предприятий, у которых не будет возможности воспользоваться УСН:

- предприятия, имеющие филиалы;

- ИП/предприятия, производящие подакцизную продукцию;

- банки;

- инвестиционные компании;

- страховщики;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организаторы азартных заведений;

-

нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

- ИП и предприятия, с численностью в штате более 100 работников.

-

организации, являющиеся участниками

соглашений

о разделе продукции; - ИП и организации на ЕСХН;

-

организации, в которых доля участия других организаций составляет более 25 процентов.

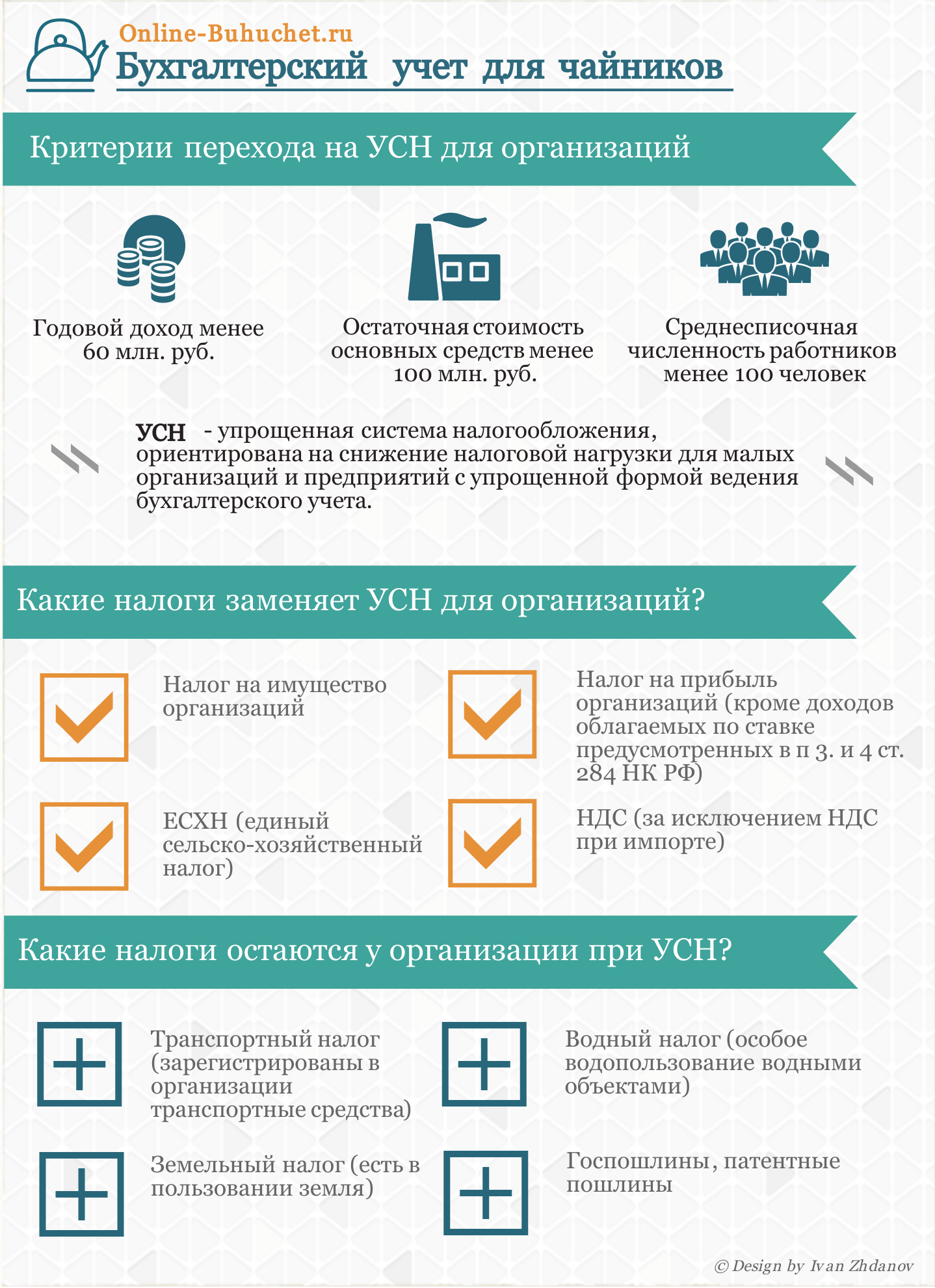

Данный список можно посмотреть в системе консультант по ссылке в п. 3 ст. 346.12 НК РФ. Читайте также: → уведомление о переходе на УСН по форме 26.2-1 (образец заполнения). На рисунке ниже представлены критерии перехода на УСН для организаций и какие налоги заменяет УСН.

Какие налоги заменяет УСН?

В таблице ниже представлена таблица того от каких налогов освобождает налоговый режим УСН для ООО и ИП.

| ООО | ИП |

| ⊗ налог на прибыль (исключения обложение доходов указанных п 1.6, 3 и 4 статьи 284 НК РФ);

⊗ ЕСН (единый социальный налог); ⊗ налог на имущество; ⊗ НДС. |

⊗ Налог на доходы физических лиц (НДФЛ);

⊗ налог на имущество физических лиц, участвующее в предпринимательской деятельности; ⊗ ЕСН с дохода от предпринимательской деятельности; ⊗ НДС. |

Важно! Налогоплательщики на УСН уплачивают взносы во внебюджетные фонды!

Предприятия, применяющие упрощенку могут быть признаны налоговыми агентами по НДС/по налогу на прибыль. Они также осуществляют взносы по земельному/транспортному налогу, в некоторых ситуациях и имущественный налог. Согласно п. 5 ст. 346. 11 НК, индивидуальные предприниматели обязаны выполнять обязательства налогового агента. Например: предприниматель зачислил на работу несколько сотрудников, то он должен удержать и перечислить НДФЛ с зарплаты (согласно гл. 23 НК РФ). Читайте также статью: → какие налоги платит ИП после открытия.

Стоит разграничивать работу ИП и его деятельность как обычного физического лица. С доходов предпринимателя на УСН, например, не взимается НДФЛ. Земельный/имущественный/транспортный/ налоги ИП платит по обычному порядку. Согласно ст. 346 11 п. 3, организации/предприниматели на УСН должны вносить НДС при ввозе продукции.

Упрощенная система налогообложения: общие сведения

Сумма для осуществления перехода на упрощенное налогообложение (предельная) зависит от коэффициента-дефлятора. Его установило Министерство экономразвития своим приказом, его размер — 1,329. Чтобы «перебраться» на УСН необходимо чтобы сумма доходов от продажи внереализационных доходов (за 9 месяце) предприятия не превышала 59 805 000 руб.

Предельный доход по УСН, согласно п. 4 ст. 346, не должен переходить лимит в 79 740 000 рублей. Или же упрощенной системой нельзя будет воспользоваться. Каждый квартал/год налогоплательщик на УСН обязан сопоставлять доходы организации с предельными показателями.

Для расчета необходимо суммировать доходы от продаж (ст. 249 НК РФ) с внереализационными доходами (ст. 250 НК РФ), которые есть по «кассе» и отражаются книге учетов.

Бывает, что в минувшие годы предприятие оплачивало НДС на прибыль и применяло метод начисления, то к доходам текущего года необходимо прибавить сумму полученную до перехода на УСН. Однако обязательства по договорам, по которым была переведена предоплата, выполнены в текущем году.

Налогоплательщик на упрощенке, предел доходов которого переходит лимит в 2016 г., прекращает платить НДС по УСН с первого числа квартала, в котором произошел превышение суммы. Оплата теперь будет происходить по ОСНО/ЕНВД, если некоторые пункты осуществления деятельности разрешают прибегнуть к данному режиму. Для того, чтобы осуществлять работу по ЕНВД требуется обратиться в налоговый орган с заявлением в срок до тяти дней с начала деятельности. Если о превышении лимита стало известно не сразу, по прошествии пяти дней после того, как квартал закончился, то обращения с соответствующим заявлением ИП/организации приобретают статус плательщиков на ОСНО.

НДС = налоговой базы ×ставки по налогам.

При УСН базой становится денежное выражение (объекта), который облагается налогом по УСН. При этом объекте база – это денежное выражение доходов ИП/предприятий (п. 1 ст. 346. 18 НК РФ).

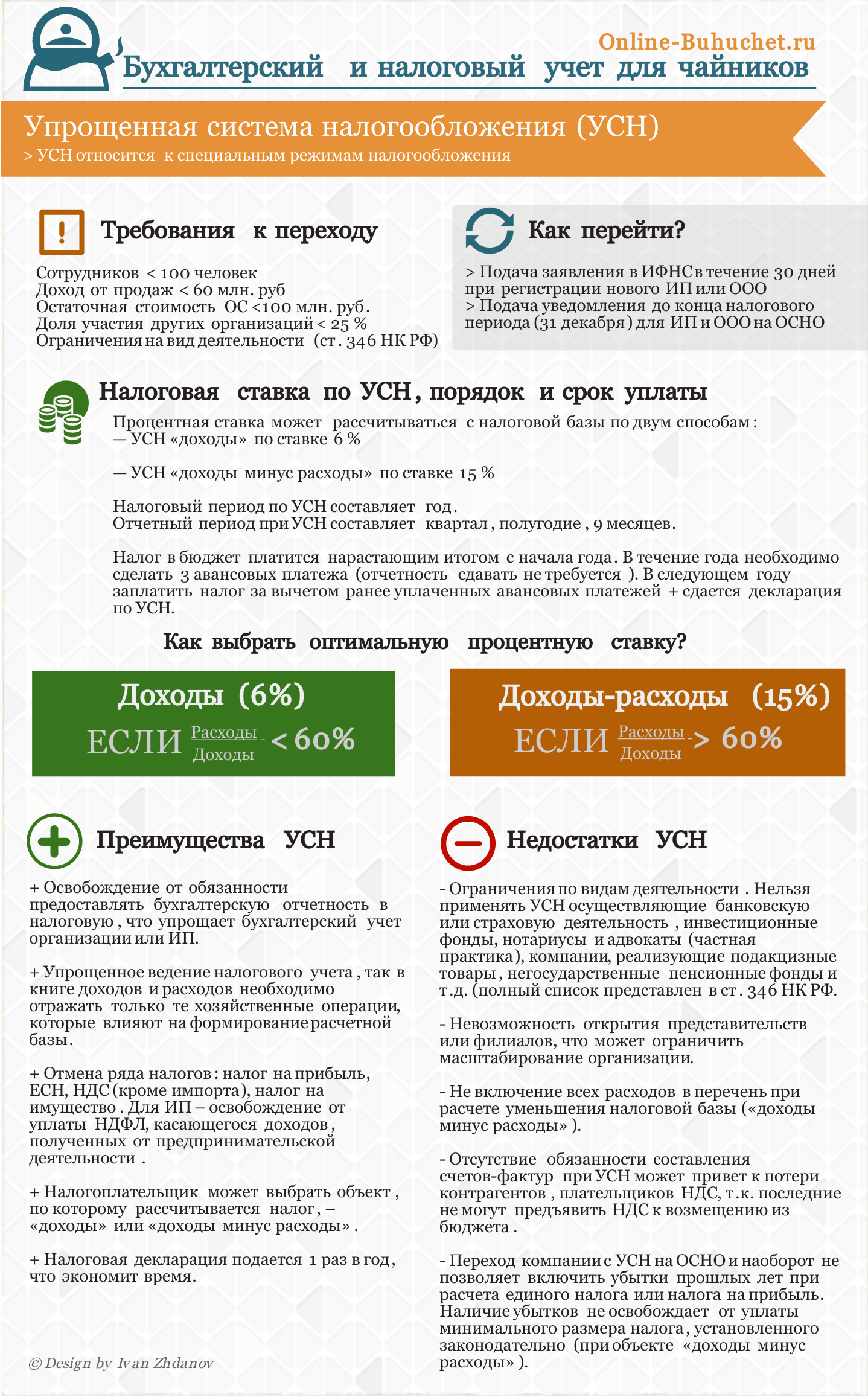

При объекте «доходы «минус» расходы»,база НДС по упрощенке – денежное выражение доходов, сокращенных на размер расходов (согласно п 2. статьи 346. 18 НК РФ). Выбор объекта напрямую связан с размерами расходов на упрощенку, так как если их нет или их мало, то применение упрощенки «Д-Р» не имеет смысла. Остановить свой выбор на конкретном объекте необходимо при переходе на упрощенку. Потом его можно изменять, по желанию. На рисунке ниже в инфографике рассмотрены основные условия к переходу на УСН для ИП и ООО, процентные ставки, как перейти и преимущества и недостатки спецрежима ⇓

Расходы, доходы и процентные ставки на УСН

По УСН доходы считаются от продажи + внереализационные (ст. 346. 15 НК РФ). При этом спецрежиме упрощенец может брать во внимание состав расходной части (ст. 346. 16 НК РФ).

При УСН налоговые ставки имеют прямую зависимость с объектом, который этим налогом облагается (ст. 346. 20 НК РФ), различаются для упрощенки «доходы минус расходы» и доходы. В таблице ниже представлены максимальные и минимальные процентные ставки по УСН для различных режимов упрощенной системы налогообложения.

|

Объект |

Процентные ставки (максимальные) | Минимальные процентные ставки |

| Доходы | 6% | 1% |

| Доходы-Расходы |

15% |

5% |

Примером по данной таблице может служить Москва. Приказом от 7 октября 2009 года ставка упрощенки уменьшена при объекте «Д-Р» на 10 %, с одним условием, что выручка по данном виде деятельности имеет размер 75 % и даже больше за период (налоговый). К таким видам деятельности относятся: животноводство/растениеводство и другие.

Если организация/ИП остановила свой выбор на (Д-Р), то в конце года привычный налог будет замене минимальный НДС при соблюдении условия:

(Доходы – Расходы) × Ставка по упрощенке <Доходы × 1%

Размер минимального вычета по НДС– 1 % от доходов за период (налоговый). Сумму между min НДС и НДС, исчисленную в привычном порядке, упрощенец может учесть в расходах при упрощенке в будущем году, а если упрощенец понес убытки, то прибавить к убыткам. Убыток необходимо взять в расчет при упрощенке в определении размера НДС в течение 10-ти л., после года, когда он был получен, согласно п. 7 ст. 346. 18.

При оплате минимального налога по упрощенной системе налогообложения становится возможным сократить эту сумму на размер авансовых взносов по упрощенке, которые он уже перечислил по завершению отчетных периодов.

Сроки сдачи декларации на упрощенной системе налогообложения

Декларация по налогам предприятий должна быть сдана до 31.03 следующего года, не позднее. ИП могут сдать – не позже 30.04 следующего года (согласно НК РФ п. 1 ст. 346. 23). Если итоговый день сдачи – выходной, то он переходит на первые рабочие сутки после него. ИП на упрощенном режиме обязаны представить декларацию не позднее 3. 05. 2017.

При завершении работы по упрощенке ИП/организации за 15 дн. после завершения должны проинформировать налоговую уведомлением датой окончания работы по УСН, согласно ст. 346. 13 п. 8. В такой ситуации декларацию подают не позже 25-го числа след. месяца.

Если во время действия УСН упрощенец прекратил соответствовать позициям упрощенки, то декларация должна быть предоставлена не позже 25-го числа мес., который идет за кварталом, где упрощенка потеряла свое действие.

Организация, использующая УСН должна вести бухучет. Упрощенец должен сам принять решение по ведению учета, так как согласно закону (ФЗ ст. 6 от 06.12.2011 № 402), он неимеет такого обязательства. ООО на упрощенке ведет бухучет в принятом порядке.

Упрощенцы, которые относятся к субъектам предпринимательства (малого), могут не участвовать в аудите, так как не обязаны.

Используя упрощенный учет, ООО становится реальным сблизить 2 учета: бух. и по налогам, ведь такой порядок дает шанс применять «кассовый» метод при отражении операций. У этого метода есть свои особенности.

Готовая отчетность упрощенца включает в себя: баланс, отчет о финансовых результатах + приложения, согласно п. 1 ст. 14 ФЗ от 06.12.2011 № 402.

Предприятия/ИП, работающие по УСН, которые используют упрощенные методы ведения бухучета, имеют право составлять отчеты тоже в упрощенном виде. Значит, что в бухгалтерский баланс, отчет о финансовых результатах, о целевом применении средств фиксируются некоторые показатели по группам без детализации. В приложениях упрощенец приводит только важную, по его мнению, информацию.

Рейтинг 5 часто задаваемых вопросов про УСН

Вопрос №1. Все ли организации могут перейти на упрощенный режим налогообложения?

Нет, перечень организаций, которым не представляется возможным использовать упрощенку дан в п. 3 ст. 346.12 НК РФ.

Вопрос №2. Есть ли предельная сумма при переходе на упрощенку?

Да, на ее размер влияет коэффициент-дефлятор.

Вопрос №3. Ставки по % могут быть снижены?

Да, в некоторых субъектах, ставки могут быть снижены.

Вопрос №4. Есть какой-то срок при сдаче декларации по УСН (для предприятий)?

Да, срок сдачи – до 31. 03 (следующего года), не позже.

Вопрос №5. Упрощенцы, относящиеся к субъектам малого предпринимательства должны проходит аудит?

Нет, они могут не участвовать в аудите, так как не обязаны, согласно закону.