Договор по лизингу – это документ-соглашение, который позволяет установить удобную форму сотрудничества между сторонами этого договора на основании приобретения дорогостоящего имущества, когда нет возможности его самостоятельно (на собственные денежные ресурсы) приобрести. Также отношения, вытекающие из данного соглашения позволяют оптимизировать налогообложение сторон (компаний), причём на основании легальных методов. В статье рассмотрим какие льготы по имуществу по лизингу возникают, как оптимизровать налоги, вычесть ндс, снижить процентную ставку и сэкономить на транспортном налоге.

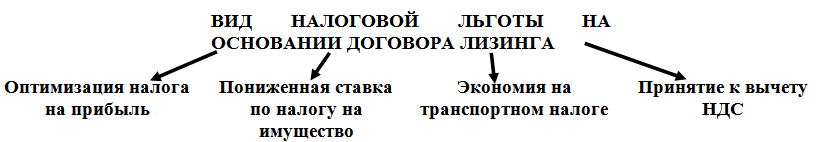

Ниже на рисунке выделены основные способы оптимизации налогообложения:

В последующих разделах мы разберём все эти способы более подробно, выделив основную выгоду и ограничения, присущие данному способу.

Оптимизация налога на прибыль

Выгода (особенность) оптимизации по налогу на прибыль: В отношении основных средств, которые являются предметом лизингового договора, может быть применён коэффициент ускоренной амортизации, который позволит более быстро учесть расходы, связанные с приобретением объекта ОС.

Ограничения по льготе:

- Коэффициент ускорения при ускоренной амортизации не может быть более 3 (согласно подпункту 1 пункту 2 статьи 259.3 НК РФ);

- Данное право может быть применено только в отношении ОС, которые относятся к IV группе (и выше) амортизируемых активов (грузовые автомобили, фургоны, суда, здания и прочее);

- Начисление ускоренной амортизации может быть использовано той стороной (лизингодатель или лизингополучатель), на балансе которой числится лизинговое имущество (пункт 10 статьи 258 НК РФ.

Комментарий: Согласно подпункту 10 пункта 2 статьи 264 НК РФ, учёт платежей по лизингу при расчёте налога на прибыль происходит в полном объёме.

При учёте объекта ОС на балансе того, кто берёт имущество в лизинг (лизингополучатель), лизинговые платежи должны быть учтены как «расходы минус амортизация» (согласно подпункту 3 пункта 2 статьи 253 НК РФ).

Применение ускоренной амортизации позволяет уменьшить базу по налогу на имущество.

Важный момент: Специальный коэффициент, при расчёте налога на прибыль, компания может применять только при использовании метода уменьшаемого остатка при расчёте амортизации, согласно пункту 9 БПУ 6/01).

Пониженная ставка по налогу на имущество

Выгода (особенность) от пониженной ставки по налогу на имущество: Для некоторых регионов действует сниженная ставка по налогу на имущество (согласно пункту 1 статьи 380 НК РФ), которая меньше максимальной ставки (2,2%).

Ограничения по льготе: Необходимость регистрации бизнеса в льготном регионе.

Комментарий: Если компания находится в регионе, где предусмотрены льготы, то она может сэкономить по налогу на транспорт.

Важный момент: Согласно налоговому законодательству РФ (пункт 2 статьи 361 НК РФ), уменьшение налоговых ставок не может превышать 10 раз (например, согласно 6 статье Закона Ненецкого автономного округа №375-ОЗ от 25.11.2002г., в Ненецком автономном округе предусмотрена ставка в 0% по транспортному налогу).

Экономия на транспортном налоге

Выгода (особенность) от экономии на транспортном налоге: Можно выбирать, на кого зарегистрировать транспортное средство – на лизингодателя или на лизингополучателя.

Экономия происходит тогда, когда одна из сторон договора лизинга находится в льготном регионе и берёт на себя обязанность выплаты по транспортному налогу.

Ограничения по льготе: Транспортный налог должна выплачивать та сторона, на которую зарегистрирован автомобиль (транспортное средство), согласно статье 357 НК РФ.

Сложность выплаты налога заключается в самостоятельности выбора сторонами лизингового договора того, кто из них будет налогоплательщиком.

Комментарий: для того, чтобы избежать сложных организационных моментов и споров с налоговыми и судебными органами, необходимо прописать в договоре лизинга, кто будет являться плательщиком транспортного налога – лизингодатель или лизингополучатель.

Принятие к вычету НДС

Выгода (особенность) от принятия к вычету НДС (согласно статьи 171 НК РФ), который был уплачен в составе платежей по лизингу: Согласно письмам Минфина РФ №03-04-15/131 от 7 июля 2006г. и №03-03-04/1/348 от 9 ноября 2005г., суммы НДС, которые уплачены лизингополучателем по договору лизинга, подлежат полноразмерному вычету, вне зависимости от того, выделена ли в договоре выкупная стоимость имущества отдельной строкой или нет.

У лизингополучателя есть право к ежемесячному выставлению вычета по НДС по лизинговым платежам. Это происходит на основании счетов-фактур, которые выставляются лизингодателем, вне зависимости от факта перечисления денежных средств в оплату лизинговых платежей.

Ограничения по льготе: Подтверждение права на вычет требует наличия следующих документов:

- договор лизинга,

- график лизинговых платежей,

- документы, подтверждающие оплату лизинговых платежей,

- акт приемки-передачи лизингового имущества.

Комментарий: согласно статьи 665 ГК РФ, договор лизинга относится к договорам аренды, следовательно, для лизингополучателей платежи по лизингу становятся эквивалентными арендным платежам. Для договора по лизингу характерна выплата авансовых платежей лизингодателю. Для получения вычета по НДС, согласно пункту 12 статьи 171 НК РФ, для лизингополучателя важно получение счетов – фактур от лизингодателя. Далее, согласно подпункту 3 пункта 3 статьи 170 НК РФ, получатель лизинга производя лизинговые платежи параллельно восстанавливает НДС, который ранее предъявлялся к вычету.

Есть ли преимущества лизинга перед арендой

В таблице рассмотрим какие преимущества лизинга перед арендой для организации / ИП.

|

Критерии сравнения |

Договор аренды |

Договор лизинга (без права выкупа) |

| Экономическая суть договора | Идентично направлены на аренду имущества за определённую плату | |

| Возможность воспользоваться налоговыми преимуществами | Нет | Есть |

| Размер ежемесячных платежей |

Фиксированный |

Может быть неравномерным

Комментарий: обе стороны сделки могут изменять размер лизинговых платежей и осуществлять перенос налоговой нагрузки по НДС и налогу на прибыль согласно пункту 1 статьи 146 и статьи 171 НК РФ, с лизингополучателя на лизингодателя и наоборот. |

| Мнение представителей ИФНС в отношении графика платежей |

Без претензий |

Предъявляются претензии со стороны контролирующих органов, которые аргументируют их пунктом 1 статьи 272 НК РФ, в которой сказано, что расходы должны распределяться на несколько периодов вперёд, если договор предусматривает получение оплаты по лизингу за более чем один период (месяц).

Однако возможность неравномерности платежей поддерживается письмами Минфина РФ №03-03-05/131 от 15 октября 2008г. и ФНС РФ №3-2-13/179 от 19 августа 2009г. Аналогичного мнения придерживаются и суды, например, постановление ФАС Уральского округа №Ф09-11634/12 от 7 декабря 2012г. и ФАС Поволжского округа №А55-17520/2008 от 25 июня 2009г. |

Какие существуют риски у возвратного лизинга

Важно отметить, что возвратный лизинг – это одна из самых распространённых схем налогового планирования. Компания в данных отношениях может являться одновременно и лизингополучателем, и продавцом имущества, переданного в лизинг. Для обычного договора лизинга, согласно статье 665 Гражданского Кодекса РФ, характерно наличие всех трёх сторон: лизингодателя, продавца и лизингополучателя. Начало таких «трёхсторонних» отношений происходит при покупке лизингодателем объекта имущества у продавца, путём подписания договора купли-продажи. Далее этот продавец сам превращается в лизингополучателя имущества, которое некогда ему принадлежало на правах собственности. Важно отметить, что продажа такого имущества в данной схеме происходит по символической цене, а выкупается в несколько раз дороже.

Какую же выгоду получает продавец в данном случае? Ответ прост – подобная налоговая схема позволяет лизингополучателю занизить свои обязательства по налогу на прибыль и НДС. То есть лизинговое имущество в данном случае является видом займа под объект основных средств. Но преимущество такого займа в том, что заёмщик (лизингополучатель) избегает нормирования процентов, которые уплачиваются кредитору (лизингодателю).

К недостаткам использования возвратного лизинга относятся высокие налоговые риски, так как представители ИФНС считают данную схему необоснованным способом получения налоговой выгоды. Однако закон (пункт 1 статьи 4 ФЗ «О финансовой аренде») на стороне лизингополучателя-продавца, в котором сказано, что лизингополучатель может быть продавцом лизингового имущества в пределах одного правоотношения.

Важно отметить: Для того, чтобы у налоговиков не возникало «лишних» вопросов в отношении возвратного лизинга, важно, чтобы уровень цен при продаже имущества лизингодателю был рыночным и ни одна из стороны правоотношений не была «фирмой-однодневкой».

О налоге на имущество при выкупе лизингового автомобиля

Ситуация: Попадает ли под льготу налог на имущество при выкупе лизингового автомобиля и есть ли необходимость подавать декларацию?

Ответ: Вне зависимости от того, освобождена ли организация от налога на имущества или отдельное имущество организации освобождено от данного налога, использование льготы по налогу накладывает на компанию обязательство в виде подачи налоговой декларации (авансового расчёта).

Согласно статье 381 Налогового кодекса РФ, в которой перечислены налоговые льготы, движимое имущество, относящееся к группам амортизации с III по X (в соответствии с Классификацией основных средств), которые были приняты на учёт с 1 января 2013г., освобождено от налога на имущество. Однако существует исключение: если движимое имущество было получено в результате реорганизации (или ликвидации) организации, то оно не подпадает под льготу (согласно пункту 25 статьи 381 НК РФ и писем Минфина №03-05-05-01/30592 и №03-05-05-01/14933 от 27 апреля 2016г. и 17 марта 2016г. соответственно). Следовательно, транспортное средство, которое было выкуплено в процессе лизинга, подпадает под льготу на налог на имущество.

Комментарий: Плательщиками налога на имущества являются организации, на балансе которых числится имущество, которое указано, в соответствии со статьёй 374 НК РФ и пункта 1 статьи 373 НК РФ, как объект налогообложения. Следовательно, отсутствие данного имущество на балансе организации освобождает данную организацию от выплаты налога и представления налоговой декларации и расчётов по авансовым платежам.

О передаче движимого имущества в возвратный лизинг и последующем налогообложении и льготах

Ситуация: Попадает ли под льготу налог на имущество при передаче движимого имущества в возвратный лизинг после 01.01.2013г., при этом имущество числится на балансе лизингополучателя-бывшего собственника (продавца этого имущества)?

Ответ: Данное имущество не облагается налогом, при соблюдении следующего условия: лизингополучатель и лизингодатель не взаимозависимые лица (не из перечня лиц, упомянутых в пункте 2 статьи 105 НК РФ). При несоблюдение данного условия возникает необходимость уплаты налога.

Важный момент: При возвратном лизинге движимое имущество, которое с 01.01.2013г. числится в составе ОС предприятия, не облагается налогом на имущество и не важно, было ли в прошлом данное имущество в собственности у лизингополучателя.

Пример расчёта налога на имущество при возвратном лизинге

Компания ООО «Рэдфром» в феврале 2013 г. приобрела в лизинг у компании ООО «Мастер-Л» оборудование производственного назначения (ООО «Рэдфром» — лизингодатель, а ООО «Мастер-Л» — продавец). В этом же месяце компания ООО «Мастер-Л» взяла в лизинг у ООО «Рэдфром» это оборудование, то есть ООО «Мастер-Л» теперь является лизингополучателем, а обе стороны лизингового договора – взаимозависимыми лицами.

Договор по лизингу был составлен на 3 года, стоимость имущества, которое было получено по договору лизинга – 1,5 млн. руб. (без НДС). Имущество из VII амортизационной группы, срок полезного использования был установлен бухгалтером «Мастера-Л» длительностью в 14 лет. В договоре было прописано, что производственное оборудование будет числиться на балансе лизингополучателя. Амортизация начисляется линейным способом (см. → Учет лизинга на балансе лизингодателя: проводки).

Бухгалтер ООО «Мастер-Л» сделал следующие записи:

| № | Хозяйственная операция | Сумма, тыс. руб. | Корреспонденция счетов | |

| Дебет | Кредит | |||

| 1 | Получено производственное оборудование по договору лизинга | 1 500 | 08Имущество, полученное в лизинг | 76Стоимость предмета лизинга |

| 2 | Полученное оборудование учтено в составе ОС | 1 500 | 01ОС, полученные в лизинг | 08Имущество, полученное в лизинг |

| 3 | Ежемесячная амортизация, начисляемая с марта 2013 г. по лизинговому имуществу (1 500 000 / 168 мес.) | 8,9286 | 76Стоимость предмета лизинга | 02Амортизация лизингового имущества |

Так как ООО «Рэдфром» и ООО «Мастер-Л» — взаимозависимые лица, то с 01.01.2015г. «Мастер-Л» включает лизинговое имущество в расчёт налоговой базы по налогу на имущество, до этого момента он не начислял налог на данное ОС.

Остаточная стоимость в первом квартале 2016 года составит:

На 01.01.2016: 1 196 427,6 руб. (1 500 000 – 8 928,6*34 месяца (с марта));

На 01.02.2016: 1 187 499 руб. (1 196 427,6 — 8 928,6);

На 01.03.2016: 1 178 570,4 руб.;

На 01.04.2016: 1 169 641,8 руб.

Средняя стоимость предмета лизинга за первый квартал равна: 1 196 427,6 + 1 187 499 + 1 178 570,4 + 1 169 641,8) / 4 = 1 183 034,7 руб.

Размер авансового платежа за первый квартал равна:

1 183 034,7 *0,022 / 4 = 6 506,7 руб.

ООО «Рэдфром» налог на лизинговое имущество не учитывает.

|