Ситуация, когда нет денег на оплату кредита, для любого заемщика кажется критичной, когда он не в силах понять, как поступить дальше. Многие люди зачастую сами являются виновниками случившегося, поскольку неразумно используют личные средства. Тем не менее возникает вопрос, что делать, если произошло так, что человек не рассчитал свои возможности, не продумал возможные риски и оказался в итоге в долгах.

Что может случиться, если не платить кредит

Прежде всего нужно прекратить панику и трезво взглянуть на ситуацию. Ведь если кредитные средства предоставил банк, то решение будет вынесено в рамках закона. Кроме того, нельзя избегать звонков от банка и тем более прятаться, так как просто так он клиента не оставит. По мере того, как человек понимает, что финансовая ситуация нестабильна и не позволяет закрывать долги, лучше посетить финансовую организацию и заявить о сложившихся проблемах. Стоит помнить, что любой банк заинтересован в том, чтобы заемщик производил внесение регулярных платежей и со временем справился с имеющимися обязательствами.

Доступные варианты не платить кредит по закону

Стоит вынести на рассмотрение сложившуюся финансовую ситуацию банкирам для того, чтобы найти компромиссное решение.

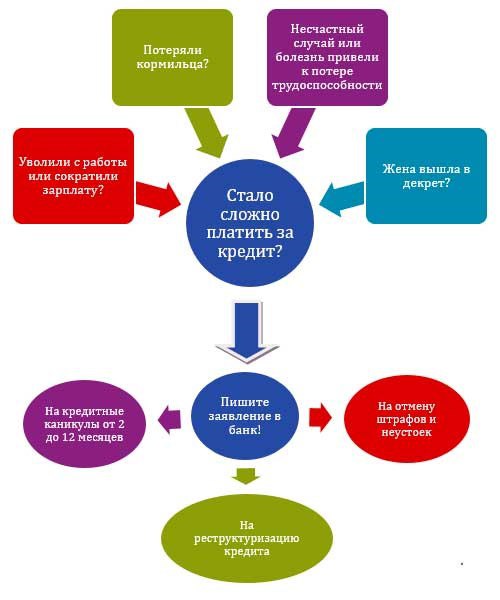

При этом должнику доступны такие выходы из положения:

- Банк может предоставить кредитные каникулы, если финансовые трудности носят временный характер.

- Реструктуризация долга является способом увеличения периода кредитования со снижением размера регулярного платежа.

- Выдача нового кредита с целью закрытия старого на новых условиях.

Банки также могут согласиться на частичное закрытие долга с одновременным списанием остатка по кредиту. Это случается крайне редко и при условии, если заемщик закроет эту часть долга единым взносом.

После вынесения компромиссного решения необходимо заключить новый договор с финансовой организацией с указанием всех деталей и получить новый график платежей для погашения задолженности. Здесь важно все силы бросить на соблюдение новых договоренностей и условий, поскольку в случае возникновения очередных трудностей, второй раз «кредит доверия» банк может не предоставить. После чего дело дойдет до суда, а выигрыш вряд ли будет за должником.

Заявление о невозможности выплаты кредитных обязательств

Это заявление необходимо составить и направить в банк как только материальная ситуация оказывается таковой, что выплата долга становится затруднительной или невозможной.

Кроме того, без данного заявления финансовая организация не может приступить к реструктуризации задолженности. «Простить» долг в полной мере кредитное учреждение не будет, однако условия договора могут быть смягчены и сделаны более лояльными. Заемщик в свою очередь должен пересмотреть положение, попытаться найти новые источники дохода. Важным в данной ситуации является проявлять инициативу и не жать, что проблема решиться сама собой.

Как закрывать долг, если у банка отозвана лицензия

В случае закрытия финансовой организации или отзыва у нее лицензии не стоит думать, что заемщик становится свободным от кредитных обязательств. Данные обязательства не аннулируются в автоматическом режиме. Обычно вся документация по займу передаются в другую организацию, которая в дальнейшем будет осуществлять возврат вкладов и прием взносов по кредитным долгам.

Важно! Если клиент банка оказывается в трудном финансовом положении, то с этого момента он должен сообщить в финансовую организацию о случившимся, поскольку провести реструктуризацию кредита без просрочек гораздо проще. Кроме того, при этом существует возможность активировать кредитные каникулы и избежать внушительных штрафных санкций.

Законные способы не платить кредит

В сложном финансовом положении не платить кредит можно, однако при этом лучше использовать законные способы для этого. Иначе заемщику больше не удастся оформить кредит ни в одном финансовом учреждении.

Одним из основных вариантов является ситуация, при которой заемщик не имеет возможности выплачивать проценты по основному кредитному долгу. Эта опция распространена для кредитных банковских карт, когда банк предоставляет клиенту возможность пользоваться заемными средствами без оплаты процентов в рамках льготного периода и при своевременном внесении использованных денег.

Оспорить договор

Оспорить кредитный договор с финансовой организацией клиент может всегда. Для этого достаточно закрыть долг по процентам досрочно. Затем заемщик вправе подать иск в судебный орган для признания основного договора с банком незаключенным. Однако этот способ может быть применен, когда финансовая организация, к примеру, не предоставляет график внесения регулярных платежей, а предоставляет клиенту только размер общего долга с процентами. Также это возможно в случае, если размер регулярных взносов определен банком неправильно.

Погашение долга страховкой

Страховое погашение кредитных обязательств предусмотрено во всех финансовых организациях. Оно предполагает возмещение долга при возникновении страхового случая. Однако часто свое право должнику предстоит доказывать в судебном порядке, что требует времени, за которое происходит только увеличение неустойки. При этом заемщику целесообразно запросить отсрочку платежей на период судебных тяжб. Кроме того, при наступлении страховых случаев клиент банка вправе страховые выплаты направить на погашение кредитного долга, даже частично. Также следует обратиться в страховую организацию с полным набором бумаг.

Реструктуризация долга

Является одним из распространенных методов смягчения кредитных обязательств. Эта процедура предполагает обращение клиента в финансовую организацию с просьбой отсрочить регулярные взносы в связи с возникновением сложностей временного характера. К данному заявлению следует приложить все необходимые бумаги, являющиеся доказательством сложившейся ситуации.

В период отсрочки должник имеет право оплачивать только проценты по кредиту, а срок кредита увеличивается со снижением размера регулярных платежей.

Стоит отметить, что финансовые организации могут посодействовать своему клиенту только при возникновении материальных проблем временного характера, которые нужно доказать документально.

Банкротство

Банкротство физических лиц возможно при полном подтверждении невозможности оплачивать долг в сложившихся материальных условиях. Однако доказать этот статус не простой процесс и он представляется возможным исключительно для тех заемщиков, которые действительно оказались в соответствующей ситуации.

Другие варианты

Среди других способов находится ожидание заемщиком судебного решения. По итогам заседания суда должнику выносятся наиболее лояльные условия закрытия долга, а накопившаяся неустойка, как правило, списывается.

Когда у клиентов банка возникают трудности, связанные с невозможностью погашения имеющегося кредита, некоторые из них используют не совсем законные, а иногда и незаконные способы решения. Из них выжидание завершения срока давности, который часто составляет 3 года с даты последнего взноса по кредиту. То есть по истечению трехлетнего периода заемщик приобретает возможность освобождения от имеющихся долговых обязательств, если не было связи финансовой организации с данным клиентом. Иными словами, это фактически может означать, что должник все это время скрывался.

Иногда случается так, что исчезновение должника происходит в связи с его смертью или пропажей без вести. Однако кредитный договор предусматривает закрытие оставшихся обязательств родственниками заемщика.

Рефинансирование долга

Иногда для исправления ситуации применяется процедура рефинансирования долга, которая фактически является перекредитованием. При этом клиент банка вправе оформить новый кредит на более выгодных условиях для погашения старого. Однако этот способ не может освободить заемщика от долга, но дает возможность избавления от старого займа при снижении долговой нагрузки.

Незаконные способы

К незаконным способам относится игнорирование банковских претензий о неисполнении кредитных обязательств. Кроме того, финансовая организация имеет полное право направить в судебный орган исковое заявление с требованием погашения долговых обязательств.

Когда должник намеренно не выплачивает кредитный долг, то в конечном итоге это приведет к увеличению задолженности. Так, к основному долгу прибавляются все банковские неустойки и дополнительное начисление процентов за просроченные выплаты.

Чем может грозить неуплата долга

В самом начале сложившейся ситуации финансовое учреждение начинает взаимодействовать с заемщиком посредством телефонных звонков. Если данные действия не приносят результата, то банк обращается в коллекторскую организацию.

Все это в итоге приобретает неприятный оборот как для самого должника, так и для его близких людей. Последней стадией этого процесса является обращение банка в судебный орган, а все расходы с этим связанные становятся обязательством должника.

Посещение коллекторами относится к числу неприятных визитов, однако данное общение должно вестись исключительно конструктивно. Должнику следует помнить, что Гражданский и Уголовный кодекс Российской Федерации стоят на его защите и не допускает на законодательном уровне никаких агрессивных действий со стороны коллекторов. В этом смысле всегда необходимо быть осведомленным о своих правах и отстаивать их в рамках закона.

Если действия коллекторов являются противоправными, то заемщик имеет полное право написать соответствующее заявление в правоохранительные органы.