Раздельный учет по УСН и ЕНВД разработан специально для организаций и индивидуальных предпринимателей, которые платят налоги по обоим режимам в одно время. Здесь есть свои тонкости и нюансы, которые стоит знать, чтобы не совершать ошибок в налогообложении, перечислении взносов в ФСС, ПФР, ФОМС. В данной статье мы подробнее рассмотрим раздельный учет при совмещении УСН и ЕНВД, а также ознакомимся с особенностями и правилами его ведения.

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Для чего ведется раздельный учет при совмещении УСН и ЕНВД

Налогоплательщик, применяющий сразу «упрощенку» и «вмененку» по закону должен вести учет доходов и расходов для каждого из них в отдельности. Без исполнения данного требования, возникнут проблемы с расчетом:

- налогооблагаемой базы по УСН,

- суммы для обложения налогом на вмененный доход.

Если же не пренебрегать правилами, компания будет беспроблемно следить за величиной прибыли, исчисляемой в рамках УСНО. Это имеет особую важность для организаций с крупными оборотами, так как пользоваться специальным режимом УСН могут только те бизнесмены, доходы которых не превышают установленный законом лимит. И отсюда берется необходимость ежеквартальной сверки полученной прибыли с дозволенными «упрощенкой» границами. Если предприятие не желает быть переведенным на ОСН, тогда по итогам квартала, в котором обнаружено превышение лимита доходов, оно должно доплатить предусмотренные для такого случая пени и сборы. Читайте также статью: → «Особенности совмещения режимов ЕНВД и УСН»

Ведение раздельного учета позволяет разобраться, какие затраты, понесенные в течение налогового периода, можно направить на уменьшение налогооблагаемой базы по налогу УСН или ЕНВД, тем самым облегчив налоговое бремя. Отсутствие доказательств расходов или раздельных записей о них в бухгалтерских регистрах лишает организацию и предпринимателя такого права.

Первоочередная задача здесь заключается в налаживании системы раздельного учета заработных плат работникам предприятия, поделенных по видам деятельности. Выплаты в фонды будут сортироваться по двум режимам. Необходимость подобных мер появляется, исходя из того, что:

- Налогооблагаемая база уменьшается на размер страховых выплат на УСН «Доходы» и ЕНВД;

- Страховые отчисления на УСН «Доходы минус расходы» заносятся в перечень расходов.

Что следует отражать в учетной политике?

Весь смысл раздельного учета денежных поступлений заключается в фиксировании размеров прибыли по всем направлениям основной деятельности по отдельности. Трудности появляются в корректировке бухгалтерского учета, преимущественно из-за большого количества данных. Если при совместном применении ЕНВД и УСН «Доходы» хотя бы наглядно видно, какая информация относится к УСН, а какая — к «вмененке», то при выборе «упрощенки» по системе «Доходы — Расходы» приходится раздельно учитывать сразу три категории доходов и затрат. Облегчает задачу дозволенное законом ведение единого регистра.

По требованию закона и просто для удобства в план бухгалтерских счетов вводятся дополнительные субсчета для отнесения к ним прибыли и затрат от занятий обоими видами деятельности, поделенными по принципу налогообложения. Обособленные субсчета также пригодятся для некоторых операций, не имеющих связи с режимами налогообложения.

В раздел «Доходы, облагаемые ЕНВД» относятся прибыль от реализации товаров, услуг, выполнения работ, а также все прочие доходы, подпадающие под деятельность, прибыль от которой облагается ЕНВД. К прочим доходам, по уточнению Министерства финансов, понимаются:

- поступления от выполнений особых требований контрагента, к примеру денежные поощрения от него (при этом доходы получены в рамках «вмененки»);

- найденные в ходе ревизий излишки;

- полученные от должников пени.

Бывает, что решено вести оптовую торговлю на УСН, а розничную — на ЕНВД, и в этом случае перечисленные выше доходы можно причислить к прибыли, облагаемой «вмененкой». На этот счет есть еще момент, выделяемый Минфином, касаемый «вмененки» и ОСН и не имеющий отношения к сочетанию «УСН+ЕНВД»: если подобные бонусы невозможно однозначно соотнести с типом деятельности, то производить распределение не позволено. Читайте также статью: → «Что лучше УСН или ЕНВД для ИП?»

Правила ведения учета расходов

Если с вопросом о распределении доходов обычно все понятно, то с учетом затрат могут возникать затруднения. В особенности это касается совмещения «вмененки» и «упрощенки» по системе «Доходы за вычетом расходов». Основной момент, о котором говорит НК РФ: если предприятие решило совместить УСНО и ЕНВД, появляющиеся затраты нужно распределять пропорционально доходам.

Проще говоря, по окончании расчетного периода принимаются во внимание все доходы единовременно, затем выясняется, какая доля из них относится к направлению деятельности, прибыль с которой облагается по УСН, а какая доля доходов принадлежит к деятельности, с поступлений от которой будет выплачиваться ЕНВД. Теперь нам известен процент доходов по каждому виде деятельности. Осталось рассчитать совокупные расходы, а потом умножить их на полученные ранее проценты долей. Так мы и узнаем, какие траты отнести к «упрощенке», а какие — к «вмененке».

Вроде бы, не сложно. Тем не менее, здесь возникают два непонятных момента:

- Какие именно денежные поступления при вычислении долей имеются в виду — совокупные или только прибыль?

- За какой период нужно вычислять величины пропорции?

Скачать бесплатную книгу от online-buhuchet.ru «Налогообложение и бухгалтерский учет на УСН» (65 стр.) Содержание: 1. Раздельный учет при совмещении УСН и ЕНВД: особенности и правила ведения учета 2. Сроки сдачи декларации по УСН 3. Порядок расчета и уплаты налога на прибыль при УСН 4. Бухучет недвижимости при УСН 5. Особенности применения налогового режима УСН юрлицами в форме ЗАО 6. Особенности ведения учетной политики УСН 7. Преимущества применения налогового режима УСН для ООО и ИП 8. Особенности продажи ООО на УСН 9. Совмещение УСН и ПСН 10. Как вести бухгалтерию ООО на УСН? |

Доходы при определении пропорции, рамки периода для пропорции

Ответ на первый из вышеупомянутых вопрос такой: выбирать в качестве поступлений для вычисления пропорции следует прибыль по обоим видам деятельности, а побочные доходы при распределении не принимаются во внимание. То же самое касается вырученных средств от реализации неиспользуемого предприятием имущества и схожих видов поступлений.

Величина прибыли рассчитывается следующим образом:

- При УСНО и ЕСХН — кассовым методом;

- При ЕНВД — обработкой данных из бухгалтерских регистров, хотя прямого запрета на расчет по той же схеме, что и УСНО или ЕСХН, не прописано.

Метод определения пропорций подойдет для систем «УСНО+ЕНВД» и «ЕСХН+ЕНВД». Что касается периода, то для «вмененки» и УСНО «Доходы-расходы» доходы принято учитывать по принципу нарастающего за годичный период итога. Налоговый период у «вмененки» — квартал, а у «упрощенки» — год, поэтому налоговые периоды взять за основу не получается. Читайте также статью: → «Переход на ЕНВД с УСН в 2024»

Страховые взносы при совмещении режимов

Для спецрежимов никто не отменял обязательные требования об отчислениях в страховой фонд за каждого сотрудника компании, а для предпринимателей — еще и за самого себя.

Рассмотрим отличительные особенности учета страховых отчислений:

- На системе «ЕНВД + УСН «Доходы» налогооблагаемая база уменьшается на сумму страховых отчислений;

- Если выбрана «УСН «Доходы-Расходы», страховые отчисления заносятся в перечень расходов;

- Страховые отчисления для каждого направления деятельности учитываются раздельно.

При ведении бухгалтерских регистров, нужно обозначить дополнительно к счетам 69 и 70 субсчета, на которые впоследствии будут относиться страховые выплаты по направлениям деятельности. Чтобы осуществить это, придется разделить всех сотрудников компании на три группы:

— занимающиеся работами, доход от которых облагается по ЕНВД;

— выполняющие работу, доход от которой облагается по УСН;

— работающие в сфере, прибыль от которой облагается обоими видами налогов.

Для третьего случая применительны следующие методики учета страховых отчислений:

- Страховые выплаты делят пропорционально долям денежных поступлений в рамках «вмененки» или «упрощенки». При режиме «ЕНВД + УСНО «Доходы» страх.выплаты распределяются так же, как общие затраты.

- Основывается на разделении страх.выплат пропорционально величине прибыли; оно должно проводиться каждый месяц.

- Распределение, соразмерное удельному весу выплат. Выдаваемые работникам доходы распределяются соразмерно величине поступившей прибыли от направления деятельности, доходы от которого облагаются по УСН либо по ЕНВД, в совокупном объеме выплаченных служащим средств.

Общие для предпринимателей (УСН + ЕНВД) правила снижения налоговой базы за счет взносов:

- Для УСН «Доходы за вычетом расходов». Траты на страховые отчисления за самого себя и за работников считаются расходами при вычислении размера налогооблагаемой базы, их нельзя вычесть из самого налога.

- Для УСН «Доходы». ИП разрешено снизить налоги на совокупные взносы за служащих и за себя, но не более чем на половину суммы.

- Для ЕНВД. Затраты на страховые отчисления за самого себя ложатся на предпринимателя и не компенсируются. Что касается отчислений в ФСС за служащих, они снижают налог, но не более чем на 1/2 всей его суммы.

Пример деления общих доходов и расходов

Индивидуальный предприниматель А. Б. Солнцев занимается розничной продажей продуктов питания. В собственности у него имеются небольшой павильон и крупный супермаркет. Солнцев посчитал, что для него выгодно будет совмещение двух налоговых режимов — ЕНВД и УСН «Доходы минус расходы». Павильон приносит прибыль в размере 50 тысяч рублей в месяц. Прибыль от супермаркета куда больше — 200 тысяч рублей в месяц. Каждый месяц затраты на доставку продуктов с рынка составляют 32 тысячи рублей.

Продемонстрируем разделение доходов и расходов предпринимателя:

1) Всего доходов за месяц: 50 тыс. + 200 тыс. = 250 тыс.руб

Доходы от павильона составляют 1/5 часть от совокупного дохода:

250 000 : 50 000 = 5,

значит доходы, отнесенные к ЕНВД, составят:

100% : 5 = 20%.

На доходы, облагаемые УСН, приходятся оставшиеся 80%.

2) Распределим расходы:

а) 32000 * 20% = 6400 рублей — отнесем к расходам на павильон (к ЕНВД);

б) 32000 — 6400 = 25600 рублей — остается на супермаркет (к УСН).

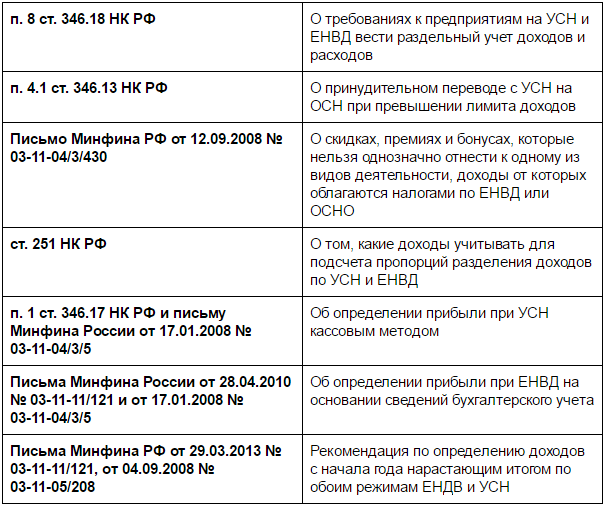

Нормативные акты по теме

Рассмотрим детальнее нормативные акты:

Ответы на распространенные вопросы про УСН

Вопрос №1: Страховые отчисления 1% от прибыли, которая поступает сверх 300 тыс. рублей, влияет на налог при совмещении ЕНВД с УСН?

Ответ: Да. Подобные страховые взносы уменьшают налогооблагаемую базу, и «вмененки», и «упрощенки», и прибыль от обоих направлений деятельности и 1% по ней рассчитывается раздельно.

Вопрос №2: Существуют ли штрафные санкции для случаев, когда бухгалтер ошибается в расчетах по предприятию, совмещающему УСН и ЕНВД?

Ответ: На спецрежимы действуют аналогичные общему режиму правила в отношении наказаний за ошибки. С 2016 года минимальный размер штрафа равен 5 тысячам рублей.

Вопрос №3: Предприниматель совместил УСН и ЕНВД. Он реализовал результаты своей деятельности на сумму, к примеру, 100 тысяч рублей, а оплату получил только за часть товара, допустим, 30 тысяч. Какую из двух величин нужно определить к доходам, облагаемым ЕНВД?

Ответ: ИП на ЕНВД должны учитывать выручку фирмы по факту оплаты товаров покупателем, поэтому в доходы ЕНВД пойдут пока что 30 тысяч рублей, но и оставшиеся 70 тысяч можно будет признать, как только поступит реальная оплата.

Вопрос №4: Предприниматель, совместив УСН и ЕНВД, делает страховые выплаты за себя, как и предписано законом. Можно ли учесть эти суммы в затратах?

Ответ: Да. Предприниматели имеют право снизить размер налогооблагаемой базы и по «упрощенке», и по «вмененке» на величину сделанных страховых выплат.

Вопрос №5: Юридическое лицо совмещает ЕНВД и УСНО. Сотрудникам, занятым в оптовой продаже мебели, доходы от которой облагаются по ЕНВД, были заплачены больничные из собственных средств. Можно ли уменьшить налогооблагаемую базу ЕНВД на сумму затрат на больничные?

Ответ: Как известно, суммы оплаты по договорам добровольного страхования могут входить в перечень затрат ЕНВД, снижающих налог. Таким же образом можно отнести к расходам и больничные сотрудников, выданные из денег ООО.