Зарплата работника — это вознаграждение за его труд, которое зависит от квалификации, количества, сложности и условий выполняемой работы. В данной статье мы рассмотрим как осуществляется расчет зарплаты сотрудникам и какие системы оплаты труда существуют в организациях. Кроме этого, в заработную плату могут входить стимулирующие и компенсационные выплаты.

Устраиваясь на предприятие, сотрудник заключает с работодателем контракт либо оформляет трудовой договор. Затем издаётся приказ о приёме на работу, на основании которого заполняется личное дело работника, на него открывается лицевой счет и в трудовой книжке делается соответствующая пометка. Приказ служит основанием для начисления сотруднику зарплаты. Также в нем прописаны:

- дата вступления работника на свою должность;

- график его работы;

- система, по которой будет начисляться зарплата.

Расчет зарплаты сотрудников выполняется в соответствии со штатным расписанием, положением о выплатах, трудовым договором и приказом о приёме на работу. При помощи этих документов определяют размер и форму оплаты труда конкретно для каждого сотрудника. Также существуют другие документы, на основании которых можно изменить размер зарплаты в меньшую или большую сторону: служебные записки, приказы на выплату премий и пр.

Сдельная оплата труда работников

В данном случае расчет зарплаты сотрудников осуществляется следующим образом: берутся в расчет количество обработанных изделий и сдельные расценки, установленные на них. Учетом выработки рабочих занимаются бригадиры, мастера и другие работники, которым положено выполнять данные функции. Документы для учёта выработки продукции и начисления заработной платы разрабатываются самим предприятием. К ним могут относиться маршрутные карты, наряды на работу, акты о приёмке проделанной работы и т.д. Обычно сдельные расценки, установленные на выпуск одного изделия, являются постоянными, поэтому зарплату работников можно рассчитать, умножив сдельную расценку на объём изготовленной продукции.

Расчет зарплаты сотрудникам: повременная система оплаты труда

При повременной оплате труда учитывается общее количество времени, отработанного сотрудником. Оно учитывается в табеле учёта рабочего времени. Заработной платой работника является разница между суммой, начисленной в виде оплаты за всю проделанную работу, и суммой, удержанной из зарплаты.

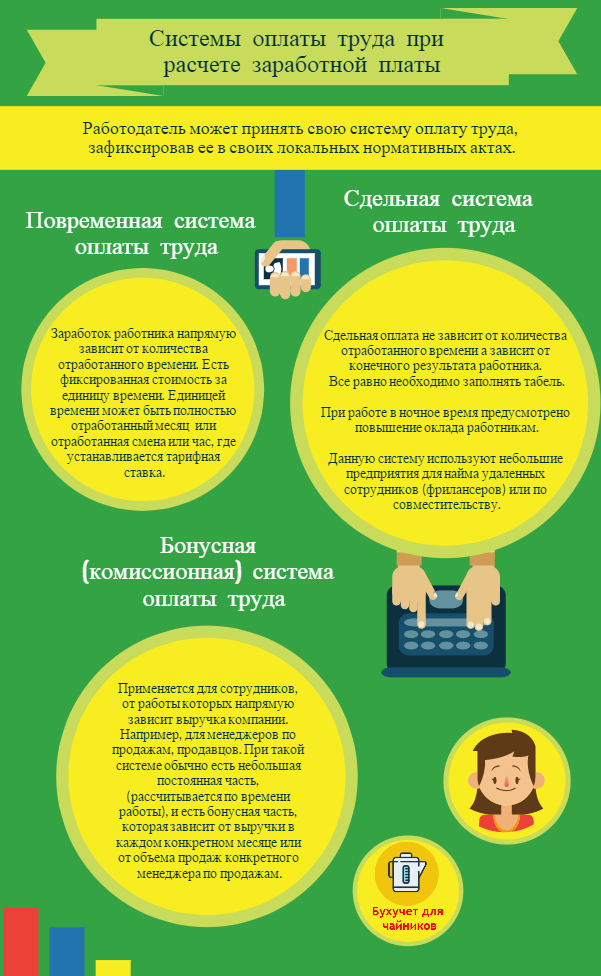

На рисунке ниже представлены основные системы оплаты труда работникам: повременная система, сдельная и бонусная (комиссионная) и их отличия.

Расчет удержания из заработной платы сотрудников

Глава 23 Налогового кодекса Российской Федерации обязывает удерживать из зарплаты налог на доходы физических лиц в размере 13% от начисленной суммы. Такой налог начисляется со всех доходов работника, которые он получает в денежной и натуральной форме. Сумма налогового сбора на доходы физлиц рассчитывается с учётом налоговых вычетов, предусмотренных ст. 218-221 НК РФ.

Из зарплаты работника могут быть удержаны определённые суммы в соответствии с действующим законодательством. Все виды удержаний приводятся и описываются в статье 127 ТК РФ. Основными удержаниями являются:

- удержание авансовых выплат, начисленных в счёт зарплаты;

- суммы, выданные в результате счётных ошибок при расчёте зарплаты сотрудникам;

- различные подотчётные суммы, которые своевременно не были возвращены.

Бухгалтерия может удерживать следующие виды денежных средств:

- алименты;

- удержание по займам и кредитным суммам;

- возмещение материального ущерба, причинённого сотрудником предприятию;

- другие удержания при наличии заявления работника.

Также следует помнить и ст. 138 Трудового Кодекса РФ, где приводятся ряд ограничений по размерам удержаний, которые организация не имеет права нарушать:

- При выплате каждой зарплаты общая сумма всех удержаний с сотрудника не может быть более 20% от всей его выплачиваемой заработной платы. В ряде случаев размер удержаний не должен превышать 50%.

- В том случае, если сразу несколько исполнительных документов являлись основанием для удержаний из зарплаты, то за сотрудником обязательно сохраняется 50% от суммы его заработка.

В некоторых ситуациях указанные ограничения не распространяются:

- при удержании из заработной платы работника, находящегося на исправительных работах;

- при взыскании алиментов на несовершеннолетних детей;

- при компенсации вреда, причинённому другому лицу по вине сотрудника;

- при возмещении ущерба, которое понесло за собой смерть кормильца;

- при компенсации ущерба, возникшего в результате преступных действий работника.

Но даже во всех вышеперечисленных случаях сумма всех удержаний из зарплаты сотрудника не должен быть более 70%.

Согласно законодательству РФ, работникам на предприятиях должны выплачивать заработную плату минимум два раза в месяц. Сроки её выплаты определяются и прописываются в коллективном договоре либо в другом документе. Если сроком выдачи зарплаты является выходной или праздничный день, то она выплачивается в последний день, предшествующий нерабочему дню.

При несвоевременной выплате зарплаты работодатель попадает под административную ответственность, а работник предприятия, несвоевременно получивший заработную плату, имеет полное право потребовать с руководства компенсировать задержку. Величина компенсации в таких случаях составляет 1/300 ставки рефинансирования ЦБ РФ от общей невыплаченной суммы.

Пример расчета зарплаты сотрудникам

Рассмотрим на примере, как рассчитывается заработная плата работника за сентябрь 2013 г.

Условия: сотрудник Петров Иван Алексеевич, 1982 года рождения. С начала года его оклад составлял 20000,00 руб. Зарплата за 2011 и 2012 г. составила 152300,00 и 170600,00 руб. соответственно. Стаж Петрова И.А.- 6 лет. 15 сентября 2013 г. Петров И.А. получил аванс в размере 7000,00 руб., а 17 сентября — ушёл на больничный по уходу за ребёнком, которому 1 февраля 2013 г. исполнилось 2 года. 25 сентября Петров И.А. вышел на работу. Необходимо рассчитать зарплату за сентябрь 2013 г., которую получит Петров Иван Алексеевич.

Решение:

Вначале определим выплаты по больничному листу:

Средний заработок для больничного = (Сумма доходов за 2011 и 2012 г.) / 730 (календарных дней в ) = 152300,00 руб. + 170600,00 руб. / 730 = 442,33 руб.

Сумма по больничному = Число дней болезни х Средний заработок х Размер выплаты, в зависимости от страхового стажа = 8 х 442,33 руб. х 0,8 = 2830,91 руб.

Определяем оклад с учётом неполного отработанного месяца:

В сентябре 2013 года Петров И.А. должен быть отработать 20 смен (160 часов). Из-за болезни ребёнка фактически смог отработать только 14 смен (112 часов).

Вычисляем размер заработной платы за отработанное время:

20000,00 руб. / 160 ч. х 112 ч. = 14000,00 руб.

Всего начислено за сентябрь: 14000,00 руб. + 2830,91 руб. = 16830,91 руб.

Удержания за сентябрь:

Аванс в размере 7000,00 руб.

НДФЛ = (Общая начисленная сумма – вычеты по НДФЛ )*ставка налога НДФЛ. Результат округляется до целого числа.

НДФЛ= (16830,91–1400)*13% = 2006,00 руб.

Сумма к выдаче за сентябрь = 16830,91 руб. – 7000,00 руб. – 2006,00 руб. = 7824,91 руб.

Видео-урок «Как рассчитать зарплату сотрудникам организации»

Смотрите урок от преподавателя обучающего центра «Бухгалтерский и налоговый учет для чайников», главного бухгалтера Гандевой Н.В. Для удобного просмотра видео нажмите ниже ⇓

|