Многие банки навязывают страховку при оформлении кредита. При этом говорят, что она – обязательная. Человек на это ведется, а потом оказывается, что финансовое учреждение его обмануло. Что делать в таком случае? Сегодня разберемся, что делать, если оказалось, что банк необоснованно навязал страховку, и вы хотите от нее отказаться, вернув себе деньги.

Обязан ли банк навязывать страховку при кредите?

В некоторых случаях, да. Если имущество залоговое, то банк действительно обязывает заемщика оформлять страховку. Он это делает для своего блага. Ведь если машина в залоге, а ее угнали, то как заемщик может гарантировать свою платежеспособность?

И в этом случае банк может отказать в предоставлении кредита, если не оформить страховку. Но на практике, это – единственный случай, когда без страховки нельзя получить заем. А вот если кредит берется на автомобиль, то время от времени можно оформить кредит без страховки.

А что касается других полисов, которые банки навязывают заемщикам, то никто не обязан их требовать. Это – дополнительная услуга, которой заемщик может воспользоваться или нет.

Но и здесь есть нюанс: банки свободны устанавливать такие процентные ставки, которые пожелают. И очень часто без страховки они выше. Так банк страхует себя от возможных рисков.

И здесь уже заемщик сам решает, что ему лучше – застраховать риски банков с помощью страховки или с помощью кредита с повышенной процентной ставкой. Как правило, первый вариант оказывается дешевле, поскольку страховая компенсация значительно превосходит стоимость полиса.

Какие страховки могут продаваться банками?

Некоторые страховки непосредственно касаются того вида кредита, который оформляет заемщик. Например, при автокредите может быть предложен полис КАСКО. А некоторые напрямую не связаны с объектом кредитования, но также страхуют банк от возможных рисков неуплаты. Например, медицинский полис поможет восстановить трудоспособность человека и, как следствие, платежеспособность.

Страхование ипотеки

Предположим, вы купили дом или квартиру по ипотеке на 20 лет. Но уже через год случается непоправимое – пожар. Причем степень последствий настолько высокая, что вы фактически остаетесь без жилья. По крайней мере, на время ремонта.

А кредит при этом надо выплачивать еще 19 лет. И при этом нет гарантий того, что вы не потеряете работу. А дом уже продать не получится, чтобы погасить задолженность, и банку от сгоревшего дома толку никакого. Да и ремонт становится огромным ударом по бюджету, который увеличивает долговую нагрузку в несколько раз. Такая ситуация неприятная и для вас, и для банка.

Какой полис нужно выбрать в этом случае? Его стоимость не должна превышать цену жилья и при этом не должна быть меньшей, чем долг банку состоянием на момент оформления страховки. Если такой полис есть, то при возникновении непредвиденных обстоятельств с жильем, весь долг заемщика будет погашен страховой компанией. Причем не только тело кредита, но и проценты.

А теперь приведем реальный пример:

Андрей захотел приобрести жилье стоимостью 5 миллионов рублей. Поскольку он смог накопить половину суммы, то решил взять в кредит половину от ее стоимости. Им была оформлена страховка на всю цену жилья.

Но через несколько месяцев в квартире взорвался газ, из-за чего его квартира была разрушена.

В этом случае страховой компанией будет погашен долг перед банком в 2,4 миллиона рублей, а оставшуюся сумму – 2,6 миллионов рублей получит он сам. С помощью этих денег он сможет купить новую квартиру.

Особенность ипотечной страховки в том, что вся сумма выплачивается исключительно тогда, когда восстановление квартиры уже невозможно или же стоимость ремонта будет большей, чем цена недвижимости.

Титульное страхование

Этот вид страхования также может использоваться при ипотечном кредитовании. Он защищает жилье, но не от физического повреждения, а от рисков, связанных с нарушениями при продаже.

Например, человеком была получена квартира по наследству, и она была продана. А потом оказалось, что наследников было значительно больше, и они начали претендовать на это жилье. И в результате судебного разбирательства оказалось, что жилье продано незаконно. Следовательно, к нему возвращаются права прежнего владельца + других наследников. А объект залога теперь банк не может использовать.

Это риск для финансового учреждения? Еще какой! И титульное страхование в этом случае поможет вернуть средства за покупку недвижимости. Этот полис не во всех случаях нужно оформлять. Например, если приобретается жилье на первичном рынке, такой ситуации может вообще не возникнуть. Раньше еще приобретение страховки такого плана при покупке квартиры на первичном рынке было обоснованным, поскольку застройщики любили продавать одну и ту же квартиру нескольким людям. Сейчас же они такими махинациями не занимаются.

Срок страховки может быть от 1 года до 10 лет. Но оптимальный срок оформления – 3 года. Именно в течение этого времени сделка может быть признана недействительной. Первый год страхования будет самым дорогим, поскольку вероятность оспаривания ваших прав на недвижимость в это время особо велика. А потом будет дешевле.

КАСКО

Это страхование автомобиля. Ситуаций, когда может понадобиться эта страховка, огромное количество. Любая машина сопряжена с риском угона или аварии. Если это произойдет, то страховщик выплачивает средства.

Преимущество полиса КАСКО в том, что страховую выплату можно получить даже в том случае, когда виновником аварии является сам водитель.

Поскольку автомобиль становится залогом по автокредиту, то при невозможности погашения долга человеком, банк может продает машину, и таким образом, компенсирует издержки. Если же случится авария или угон машины, то тогда продавать будет нечего. И страховка КАСКО поможет избежать убытков. В свою очередь, заемщик не будет выплачивать долг за автомобиль, которого нет. Банк же тоже хочет, чтобы автомобиль после аварии не терял цену.

Согласно закону, в этом случае кредитор имеет право требовать страховку. Практика показывает, что это происходит часто. Ведь машина – дорогая. Тем не менее, некоторые банки предусматривают программы без страховки. Но итоговая переплата за автомобиль значительно превышает стоимость машины со страховкой.

GAP-страхование

Это дополнительная опция, которая может подключаться вместе с полисом КАСКО. Машины, вообще, быстро теряют в цене. Так, детали изнашиваются, может появляться ржавчина. Это же приводит к тому, что снижается стоимость страховки, если машину угоняют. Причем нередко случается так, что машина дешевеет гораздо быстрее, чем выплачивается долг по кредиту.

Чтобы уберечься от таких рисков, ряд банков предлагает приобрести GAP-полис. Он может сделать так, чтобы выплата по страховке равнялась стоимости автомобиля на момент приобретения.

Чтобы оформить такой полис, машине не должно быть больше пяти лет.

Но этот полис надо оформлять не во всех случаях. Например, если оказалось, что машина была угнана или ремонту не подлежит, то вы получите ее полную стоимость к моменту приобретения полиса.

Страхование жизни и здоровья

Такой полис может предлагаться с любым видом кредита. Если случается, что здоровье заемщика значительно портится или он, не дай Бог, умирает, то страховая компания покрывает его долги. Также эта страховка действует на период больничного, покрывая платежи по кредиту. Страховщик или напрямую перечисляет по этой страховке деньги банку или непосредственно заемщику/родственникам.

В случае с полисами этого типа, может предусматриваться франшиза. Это означает, что страховщик покрывает только часть суммы на лечение. Например, первый месяц больничного не подлежит оплате. В случае затягивания болезни, платежи по кредиту начинают вноситься вместо заемщика.

Если оформляется страховка с франшизой, она обойдется гораздо дешевле. Тем не менее, необходимо обеспечить себя подушкой безопасности перед тем, как оформлять такую страховку. Впрочем, она не помешает при любом виде полиса, поскольку служит дополнительной защитой заемщика от возможных последствий.

Дело в том, что каждый полис имеет огромное количество исключений, по которым средства можно получить не всегда. Например, если заемщик занимался экстремальными видами спорта и погиб, то страховщик ничего не платит. Или же предлагают для любителей экстрима более дорогие полисы.

Кроме этого, страховщики могут не страховать тех, у кого уже есть серьезные заболевания. Если вы приобретаете полис, необходимо заполнить анкету, свидетельствующую о состоянии вашего здоровья. Необходимо указывать только правдивые сведения. Если окажется, что они ложные, страховщик может просто отказать в выплате полиса, и будет прав.

Страховка от потери работы

Такое бывает, причем нередко. Как правило, человек не будет работать на одном месте всю жизнь. Могут измениться требования рынка, компания обанкротится или сам работник потеряет квалификацию. Если по той или иной причине человек теряет работу, страховая компания выплачивает кредит за него. Как правило, платежи вносятся в течение полугода.

Но этот вид страховки сопряжен с некоторыми ограничениями. Например, она не действует, если увольнение осуществляется по соглашению сторон или по собственному желанию.

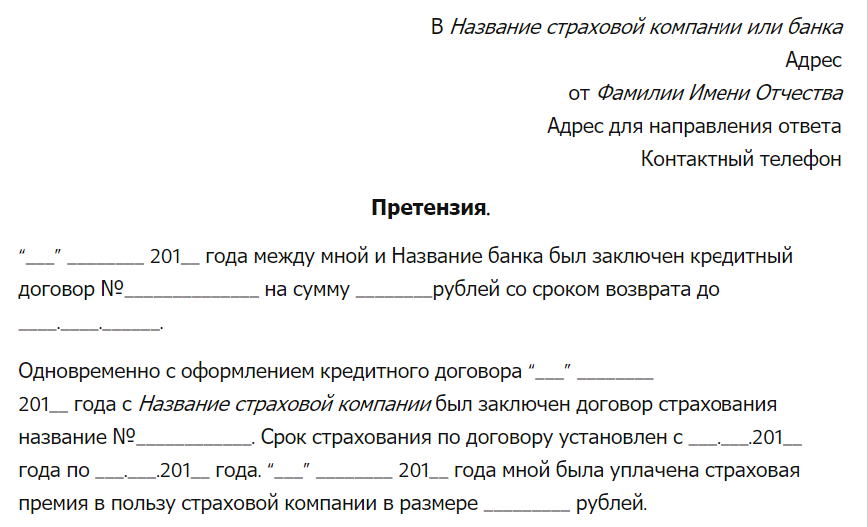

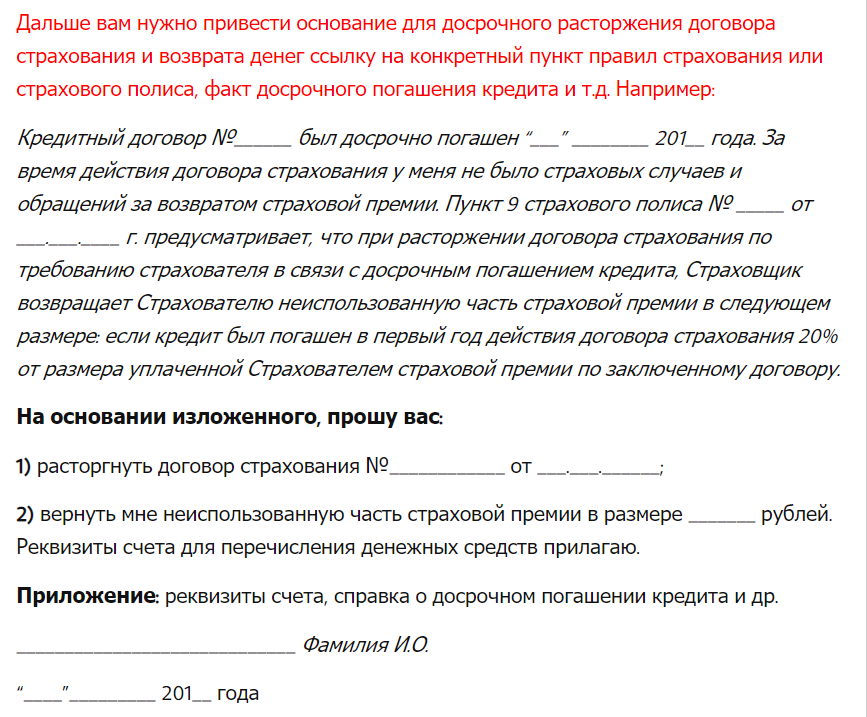

Образец претензии на досрочный отказ от страховки

Если таки оказалось, что банк обманул, и страховка на деле добровольная, вы можете отказаться от нее. Для этого необходимо обратиться в страховую компанию или банк, где она была получена с заявлением.

Прикладываем образец претензии: