Для начала давайте разберёмся что такое дивиденд? Слово дивиденд произошло от латинского dividendum, т.е. то, что подлежит разделу. Значит, посредством дивидендов что-то делят. Вопрос что? В данном случае разделу подлежит прибыль предприятия. Но дивиденды имеют смысл только для предприятий частной собственности. Т.е. коммерческих предприятий созданных с целью получения прибыли. И у этих предприятий есть обязательно хозяева, собственники, т.е. лица (юридические или физические), которые владеют данным предприятием. Собственники предприятия, претендуют на часть прибыли в тех долях, в которых они владеют данным предприятием.

Любое частное предприятие может привлекать для своего развития денежные средства других предприятий или физических лиц, так называемых инвесторов. Инвесторы претендуют на ту часть прибыли, которые были обусловлены инвестиционным договором.

Общий порядок выплаты дивидендов

Мы уже знаем, что дивиденда получают инвесторы или собственники. Мы также знаем, что «разделу» принадлежит прибыль предприятия. Давайте разберёмся с прибылью. Прибыль это доход предприятия после вычета всех расходов (в состав расходов включаются и налоги со страховыми взносами) и уплаты налога на прибыль. Различают нераспределённую прибыль и распределённую прибыль. Термин нераспределённая прибыль говорит сам за себя. Такую прибыль ещё никуда не распределяли. Вот с этой прибыли и выплачиваются дивиденды.

Доли владельцев предприятия определяются при создании предприятия и отражаются в Уставе предприятия пропорционально долям вклада в уставный капитал.

Собственники предприятия получают свои дивиденды, но с части нераспределённой прибыли. Почему с части? Во-первых, если предприятие пользуется инвестициями, то как мы уже знаем, доля прибыли в первую очередь выплачивается инвесторам. Во-вторых, потому что рачительный хозяин думает не только о своём кармане, а и о развитии предприятия. И часть прибыли, как правило, направляется на развитие. Какую часть, это решают собственники. А оставшуюся часть выплачивают в качестве дивидендов.

Кто принимает решение о выплате дивидендов?

Дивиденды выплачиваются на основании решения собственников предприятия. Собственниками предприятия могут быть юридические или физические лица. На предприятиях, являющихся обществами с ограниченной ответственностью, решение о выплате дивидендов принимается на общем собрании собственников (учредителей) предприятия. А в акционерных обществах решение о выплате дивидендов принимается общим собранием акционеров.

Периодичность выплаты дивидендов

Закон разрешает выплату дивидендов со следующей периодичностью:

- 1 раз в квартал

- 1 раз в полугодие

- 1 раз в год

Однако следует учесть тот факт, что выплата 1 раз в квартал и один раз в полугодие считаются промежуточными выплатами. И если по результатам деятельности предприятия сумма промежуточных выплат дивидендов окажется больше необходимой, то тогда излишки выплаченных дивидендов считаются обычными доходами, на которые должны быть начислены страховые взносы.

Ограничения на принятие решения о выплате дивидендов

Собственники предприятия должны представлять, что существует ряд ограничений на принятие решения о выплате дивидендов.

Общество с ограниченной ответственностью не вправе принимать решение о распределении своей прибыли между участниками общества в следующих случаях:

- До полной оплаты всего уставного капитала. Если после создания общества его участники не полностью сделали вклад в уставный капитал.

- До выплаты действительной стоимости доли или части доли участника общества в случаях, предусмотренных Федеральным законом №14-ФЗ от 08.02.1998 г. Например при выходе участника общества с отчуждением собственной доли.

- Если на момент принятия решения о распределении прибыли общество отвечает признакам несостоятельности (банкротства). Т.е. предприятие не в состоянии выплатить задолженность по всем своим обязательствам.

- Если на момент принятия решения о распределения прибыли стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения.

Акционерное общество не вправе принимать решение о распределении своей прибыли между акционерами в следующих случаях:

- До полной оплаты всего уставного капитала. Если после создания общества его участники (акционеры) не полностью сделали вклад в уставный капитал.

- До выкупа всех акций, которые должны быть выкуплены. Например владельцами голосующих акций.

- Если на момент принятия решения о распределении прибыли общество отвечает признакам несостоятельности (банкротства). Т.е. предприятие не в состоянии выплатить задолженность по всем своим обязательствам.

- Если на момент принятия решения о распределения прибыли стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения.

Сроки выплаты дивидендов

В обществе с ограниченной ответственность сроки выплаты дивидендов ограничиваются 60 днями со дня принятия решения о распределения прибыли на основании п. 3 ст. 28 закона № 14-ФЗ от 08.02.1998 г.

В акционерном обществе срок выдачи дивидендов отсчитывается от даты, на которую определяется состав акционеров в соответствии с п. 6 ст. 42 закона №208-ФЗ от 26.12.1995 г., и составляет не больше:

- 10 рабочих дней для выплаты номинальным держателям и доверительным управляющим;

- 25 рабочих дней для выплаты прочим акционерам.

Ответственность за нарушение сроков выплаты дивидендов

Как таковой ответственности за задержку выплаты дивидендов законодательством не предусмотрено. Однако если участник общества или акционер обратится в суд. То в соответствии со ст 15.20 КоАП РФ (Кодекса административных правонарушений) может быть штраф в размере:

- От 20000 до 30000 рублей для должностных лиц организации

- От 500000 до 700000 для юридических лиц.

Порядок исчисления и удержания налогов на дивиденды

Предприятие, выплачивающее дивиденды, с точки зрения Налогового Кодекса является налоговым агентом (п. 3 ст. 24), т.е. на предприятие возлагается обязанность исчисления, удержание и перечисление налога (см. → Налогообложение дивидендов: ставка, проводки).

Получателем дивидендов могут быть абсолютно различные лица, как юридические лица, предприниматели так и физические лица. Рассмотрим каждый конкретный случай.

Получатель дивидендов юридическое лицо (российская компания)

Если юр. лицо, получающие дивиденды использует общую систему налогообложения, то полученные суммы дивидендов считаются прибылью, и соответственно, налоговый агент обязан исчислить налог на прибыль. При этом налогооблагаемой базой будет сумма получаемых дивидендов, а ставка налога на прибыль в этом случае составляет 13%. Читайте также расчет дивидендов для различных режимов налогообожения: → расчет дивидендов для ООО на УСН, → расчет дивидендов при ЕСХН, ОСНО, ЕНВД.

Если получателем дивидендов является организация, применяющая упрощённую систему налогообложения, то она также признаётся плательщиком налога на прибыль в отношении начисленных дивидендов (абз. 1 п. 2 ст. 346.11 НК РФ), при этом ставка налога на прибыль также равна 13%.

Отражение операций исчисления дивидендов в бухгалтерском учете ⇓

| На предприятии, выплачивающего дивиденды | У получателя дивидендов | ||||||

| Операция | Д-т | К-т | Сумма | Операция | Д-т | К-т | Сумма |

| Начислены дивиденды | 84 | 75.2 | Сумма начисленных дивидендов | Получены дивиденды от участия в деятельности сторонней компании | 51 | 91 | Сумма полученных дивидендов за минусом налога на прибыль |

| Начислен налог на прибыль по специальной ставке | 75.2 | 68 | 13% * Сумма начисленных дивидендов | ||||

| Перечислены дивиденды юридическому лицу | 75.2 | 51 | Сумма начисленных дивидендов – налог на прибыль | ||||

Если российская организация участвуя в работе общества имеет 50% долей уставного капитала, то такая организация исчисляет налог на прибыль с дивидендов по ставке 0%.

Получатель дивидендов юридическое лицо (иностранная компания)

В этом случае для иностранных компаний действует налоговая ставка по налогу на прибыль 15%. Однако надо смотреть, есть ли действующий международный договор России с государством этой международной компании об избежании двойного налогообложения. Если таковой договор существует, то тогда применяется ставка, определённая таким договором.

Проводки по операциям исчисления дивидендов ⇓

| На предприятии, выплачивающего дивиденды | У получателя дивидендов | ||||||

| Операция | Д-т | К-т | Сумма | Операция | Д-т | К-т | Сумма |

| Начислены дивиденды | 84 | 75.2 | Сумма начисленных дивидендов | ||||

| Начислен налог на прибыль по специальной ставке | 75.2 | 68 | 13% * Сумма начисленных дивидендов | ||||

| Перечислены дивиденды юридическому лицу | 75.2 | 51 | Сумма начисленных дивидендов – налог на прибыль | ||||

Более подробно про отражение дивидендов в бухгалтерии организации читайте в статье: → «Бухгалтерский учет дивидендов«.

Получатель дивидендов индивидуальный предприниматель

ИП в данном случае является физическим лицом. Поэтому полученные дивиденды индивидуального предпринимателя являются доходом физического лица и подлежат обложению НДФЛ по ставке 13%.

Получатель дивидендов физическое лицо (резидент)

Резидентом является физическое лицо, проживающее на территории РФ более 183 дней (6-ти месяцев). При выплате дивидендов резиденту, они подлежат обложению НДФЛ по ставке 13%.

Получатель дивидендов физическое лицо (нерезидент)

Нерезидент – это физическое лицо, проживающее на территории РФ менее 183 дней (6-ти месяцев). В этом случае организация, выплачивающая дивиденды обязана удержать НДФЛ по ставке 15%.

Отражение операций исчисления дивидендов

|

На предприятии, выплачивающего дивиденды |

|||

| Операция | Д-т | К-т | Сумма |

| Начислены дивиденды | 84 | 70 | Сумма начисленных дивидендов |

| Начислен налог на доходы физических лиц | 70 | 68 | 13% (15%) * Сумма начисленных дивидендов |

| Выплачены дивиденды физическому лицу | 70 | 50 | Сумма начисленных дивидендов – НДФЛ |

Правила выплаты дивидендов: частые вопросы

Вопрос 1: Что является основанием для выплаты дивидендов?

Ответ: Основанием для выплаты дивидендов является протокол общего собрания участников (акционеров).

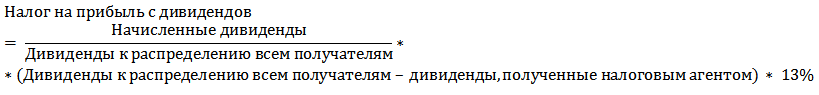

Вопрос 2: Как рассчитать налог на прибыль с дивидендов, начисленных российской организации?

Ответ: Формула для расчёта налога на прибыль, исчисленного с дивидендов российской организации:

Вопрос 3: Как рассчитать налог на прибыль иностранной организации?

Ответ: Формула для расчёта налога на прибыль иностранной организации:

Налог на прибыль с дивидендов = Дивиденды, исчисленные иностранной организации * Ставку налога на прибыль.

Вопрос 4: Как документально оформить выплату дивидендов?

Сумма выплачиваемых дивидендов рассчитывается индивидуально для каждого участника. Подтверждение расчёта причитающихся дивидендов производится бухгалтерской справкой.

Вопрос 5: В какой форме выплачиваются дивиденды?

Физическим лицам участникам общества дивиденды могут выплачиваются наличными деньгами по ведомости. Однако данные наличные средства должны быть обязательно сняты с расчётного счёта. Акционерам дивиденды выплачиваются безналичным расчётом на основе платёжных поручений.