В статье подробно рассмотрим переход с УСН на ОСНО: уплату НДС, учет ОС, а также учет выручки. Компания, находящаяся на УСН, может выполнить переход на общий режим в двух случаях:

- если потеряна возможность работать на упрощенном режиме;

- по собственному желанию, то есть в добровольном порядке.

Добровольный переход с УСН на ОСНО

При определенных обстоятельствах компания сама может пожелать осуществлять деятельность с применением ОСНО. Осуществить такое действие можно с января следующего года. НК РФ определен срок, в пределах которого следует направить в адрес налоговой специальное уведомление – до 15-го января включительно года, когда планируется работать на общем режиме. Данный документ должен подтверждать отказ от упрощенного режима с указанием соответствующего года.

Про УСН подробно написано в статье: «Упрощенная система налогообложения»

Если установленный срок нарушен, то есть компания не успела своевременно проинформировать налоговую о своем намерении, то применять общий режим будет нельзя.

Отправляя уведомление, не следует ждать от ФНС какого-либо подтверждения, так как информирование налоговой носит исключительно уведомительный характер. Если документ отправлен своевременно, то можно смело применять ОСНО вместо «упрощенки». При этом следует отчитаться за прошлый год, деятельность в котором велась на УСН – заполнить декларацию по УСН и перечислить налог до 31.03 включительно.

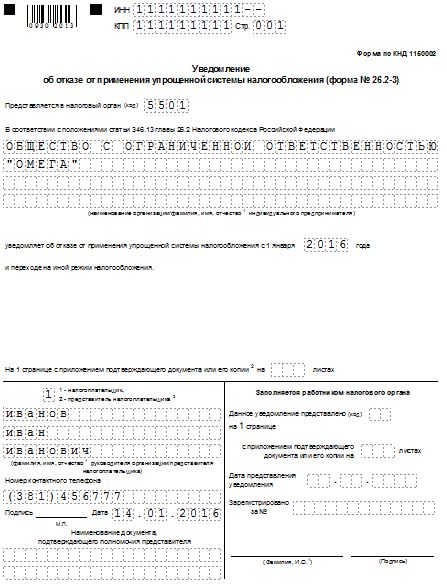

Пример уведомления о применении УСН (скачать образец)

Для оформления можно использовать типовой бланк 26.2-3, приложенный к приказу ММВ-7-3/829@ от 02.11.12. Представленная форма носит рекомендательный характер, то есть не является обязательной. Компания по своему желанию может составить уведомление в произвольном виде.

Пример заполнения уведомления о применении упрощенной системы налогообложения

Пример заполнения уведомления о применении упрощенной системы налогообложения

Утрата права на УСН

Чтобы использовать «упрощенку», необходимо соответствовать определенным критериям:

- Доходы за год должны быть < 60млн.*коэффициент-дефлятор (в 2016 г. этот коэффициент = 1,329, соответственно, в 2016 г. сумма доходов за 12мес. должна быть < 79 740 000руб.);

- Численность сотрудников < 100;

- Доля участия других лиц в капитале компании < 25%;

- Остаточная стоимость ОС < 100 млн.руб.;

- Отсутствие филиалов;

- Компания не относится к бюджетным организациям;

- Компания не является страховой, банком, ломбардом, инвестиционным фондов, микрофинансовой организацией, НПФ;

- Не продает ценности, подлежащие обложению акцизом.

При нарушении даже одного такого критерия, право применять УСН теряется. С 1-го числа 1-го месяца квартала, когда произошло данное событие, следует применять ОСНО.

Еще один случай утери возможности использовать УСН – подписание таких соглашений: доверительного управления имуществом или простого товарищества. Данное правило справедливо лишь в отношении лиц, у которых объекта налогообложения «доходы».

В такой ситуации следует проинформировать налоговую об утерянном праве на упрощенный режим. Определен срок — до пятнадцатого числа месяца, идущего за кварталом утери данного права.

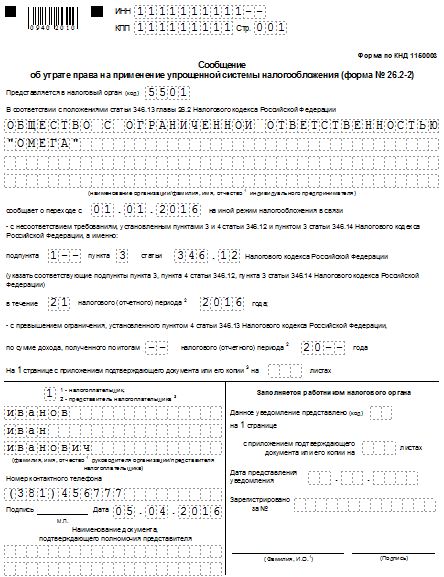

Существует типовая форма сообщения, которое компания должна заполнить и передать в ФНС.

Также следует заполнить декларацию по УСН и подать ее до двадцать пятого числа месяца, идущего за кварталом утери права на «упрощенку».

Пример сообщения об утрате права на применение УСН (форма 26.2-2)

Пример сообщения об утрате права на применение УСН (форма 26.2-2)

Можно ли вернуться на УСН?

Вернуться на «упрощенку» возможно будет только в следующем году, если выполняются все необходимые для упрощенного режима условия. Для этого до окончания текущего года подается уведомление в стандартном порядке.

Переход на ОСНО и НДС

С началом применения общего режима у компании возникает необходимость начислять НДС к уплате с осуществляемых реализаций, одновременно с этим появляется возможность возмещать добавленный налог, предъявляемый продавцами.

Уплата налога

Налог нужно исчислять к уплате с начала того периода, когда произошел переход, по следующим суммам:

- Стоимость отгружаемых ценностей, оказываемых услуг, работ;

- Авансы, перечисленные клиентами.

По указанным суммам следует формировать счета-фактуры для клиентов, которые дадут им возможность принять к возмещению добавленный налог.

Если с клиентом уже заключен договор без НДС, и отгрузка товара (услуг, работ) по нему осуществляется уже в момент, когда организация перешла на общий режим, то возникает необходимость пересмотра условий этого соглашения. Возможно увеличить цену на величину налога или выделить его из стоимости, отраженной в договоре, при условии, что вторая сторона договорных отношений не будет против внесения подобных изменений.

Если же покупатель не хочет редактировать договор, то компании на ОСН в любом случае нужно будет начислить НДС от стоимости по накладной или акту, только платить его придется за счет своих средств.

Возмещение НДС

По счетам-фактурам, полученным от поставщиков за период, с которого началось использование общего режима вместо упрощенного, можно возместить НДС, то есть принять его к вычету.

Для этого обязательно нужно иметь корректно оформленные счета-фактуры, в которых выделена величина добавленного налога.

Также необходимо соблюдение следующих моментов:

- Поступившие материалы еще не отпущены в производство и не оплачены в период применения «упрощенки»;

- Поступившие товары уже проданы, но поставщику еще не оплачена их стоимость;

- Поступившие товары еще не проданы;

- Строительные работы и товары, используемые в создании объекта ОС, приняты при УСН, но сам объект введен в эксплуатацию уже на ОСН.

Если услуги, товары, работы оплачены и поступили уже при использовании общего режима, то добавленный налог можно возместить по факту их приемки к учету.

Чтобы освободиться от добавленного налога, нужно соответствовать либо условиям, прописанным в ст. 145 НК РФ, либо осуществлять операции из списка статьи 149.

Восстановление НДС

С восстановлением добавленного налога компания сталкивается, если осуществляется обратный переход с общего режима на упрощенный. В этом случае возмещению подлежит та величина НДС по работам, товарам, услугам, которая принята к вычету, при условии, что сами товары и работы еще не использованы на момент перехода на УСН.

По НМА и ОС восстановлению подлежит лишь доля налога, соответствующая остаточной стоимости объекта.

Восстановление проводится в периоде, предшествующем дню перехода на упрощенный режим (например, в 4-м квартала при переходе на УСН с начала следующего года).

Данный восстановленный НДС относят к расходам, именуемым прочими.

Учет выручки

По оплаченным товарам

Если оплата поступила в виде аванса при упрощенном режиме, а сама отгрузка выполнена на общем, то выручка по данной операции учитывается при расчета налога УСН. В налогооблагаемую прибыль ОСН такая выручка не включается.

По неоплаченным товарам

Если товары уже отгружены на УСН, то выручка включается в прибыль при ОСН и определяется в одну из следующих дат:

- При добровольном переходе – 1 января года применения общего режима;

- При утере права на УСН – 1 число 1 месяца квартала, когда утеряно это право.

Оплата, полученная от покупателей за такие ценности, при исчислении прибыли отдельно не учитывается, поскольку уже учтена по ним. Если покупатель так и не перечислит оплату, то возникает задолженность, подлежащая списанию во внереализационные расходы.

Учет расходов

| Тип расходов | Момент признания таковыми на ОСН |

| Стоимость МЦ и оборудования < 100 000руб. (не оплаченные и не направленные в производство) | Дата передачи в производство |

| Стоимость еще не проданных ТМЦ | День реализации |

| Стоимость МЦ и оборудования < 100 000руб. (не оплаченные и отправленные в производство) | 01.01 года перехода на УСН или 1 число 1 месяца квартала утери права на УСН |

| Стоимость услуг и работ, не оплаченных, но оприходованных | |

| Стоимость проданных ТМЦ, оплата по которым не перечислена | |

| Зарплата, рассчитанная к выдаче, но не выплаченная | |

| Страховые взносы, рассчитанные к перечислению, но не оплаченные |

Учет ОС

При утере права использовать УСН в кварталах со 2-го по 4-й и поступлении ОС в предшествующем квартале этого же года, часть стоимости этого объекта, не учтенную на упрощенном режиме, можно учесть в расходах на ОСН, если компания использовала объект «доходы – расходы».

Сделать это можно следующим образом:

- Посчитать остаточную стоимость на день перехода на ОСН (первоначальная стоимость за вычетом той стоимости, которая учтена в расходах при УСН);

- Рассчитать с полученной величины амортизацию;

- Исчисленную амортизацию можно учесть в налоговых расходах.

Если же на упрощенном режиме использовался объект «доходы», то выполнить операцию выше не получится.

|