Налоговый вычет позволяет гражданам России вернуть часть перечисленных ими платежей в бюджет в оговоренных в законе случаях. Для пенсионеров такой вариант может стать существенной финансовой поддержкой. Но тут встает вопрос: а имеют ли право граждане, вышедшие на пенсию воспользоваться налоговыми вычетами. В статье мы рассмотрим может ли пенсионер получить налоговый вычет: за лечение и лечение зубов, на имущество, на покупку квартиры, на вторую квартиру, на автомобиль. В статье мы рассмотрим может ли пенсионер получить налоговый вычет, какие необходимы документы, разберем типовые ситуации и ответим на распространенные вопросы.

Когда пенсионер может получить налоговый вычет?

Основным условием для получения налогового вычета на территории РФ является наличие у гражданина дохода, который облагается НДФЛ. Пенсия является социальными выплатами, с которых налоговые платежи в бюджет не уплачиваются.

Получается, что право на оформление возмещений имеют те пенсионеры, которые продолжают работать. Они могут воспользоваться налоговым вычетом во всех предусмотренных законом случаях.

Для неработающих пенсионеров предусмотрен только один вариант получения возмещения – при покупке квартиры. При этом важно, чтобы выход на пенсию был не раньше, чем за три года до даты приобретения.

Какие вычеты может получить пенсионер?

Представим в виде таблицы налоговые вычеты, которые могут быть получены отдельными категориями пенсионеров.

| Вид вычета | Работающие пенсионеры | Неработающие пенсионеры |

| Стандартный | Можно оформить | Оформление невозможно |

| Социальный | Можно оформить | Оформление невозможно |

| Имущественный | Можно оформить | Оформить можно, если получение заработной платы прекратилось не больше трех лет назад |

Оформление стандартного вычета обычно проблем не вызывает. Их можно получить на ребенка и на себя. Обычно дети пенсионеров уже достигли совершеннолетия и не учатся на очной форме в вузах. Поэтому первый вариант для таких категорий граждан практически неактуален. Получить стандартный вычет на себя могут некоторые категории налогоплательщиков, например, военнослужащие или лица, участвовавшие в устранении Чернобыльской аварии. Полный список приведен в статье 218 Налогового кодекса.

Для получения стандартного вычета достаточно предоставить работодателю документы, подтверждающие право на него. Процедура оформления других вариантов возмещения более сложная. Поэтому, целесообразно рассмотреть их подробнее.

Социальный налоговый вычет

Социальные налоговые вычеты могут быть оформлены:

- если оплачивалось обучение (собственное или ближайших родственников);

- при использовании услуг платной медицины или приобретении лекарств;

- при перечислении средств на благотворительность;

- если вносятся средства с целью добровольного пенсионного страхования.

Особенности оформления социальных вычетов целесообразно рассмотреть на примере возмещений на лечение, так как именно такой вариант обычно интересует пенсионеров.

Важным условием получения вычета на лечение является обязательное наличие у медицинского учреждения государственной лицензии. Более того, вычет предоставляется только по тем услугам, которые содержатся в законодательно установленном списке. Все они разделены на две категории: обычное и дорогостоящее лечение. Отличие их друг от друга с точки зрения налогообложения заключается в максимальной сумме предоставляемого возмещения. Рассмотрим эти две категории на примере стоматологических услуг.

| Параметры для вычета | Обычное лечение | Дорогостоящее лечение |

| Состав стоматологических услуг | Лечение, ортопедия и прочее кроме услуг, относящихся к дорогостоящим | Имплантация и протезирования |

| Максимальная сумма вычета | 120 000 рублей | Ограничена суммой НДФЛ, выплаченного в прошлом году |

| Максимальное возмещение | 15 600 рублей | 13% НДФЛ, выплаченного в прошлом году |

Как упоминалось выше, неработающие пенсионеры не имеют право на налоговые вычеты. Тем не менее, есть способ получить возмещение. Для этого следует оформить оплату лечения на работающего супруга или на детей, которые смогут оформить вычет.

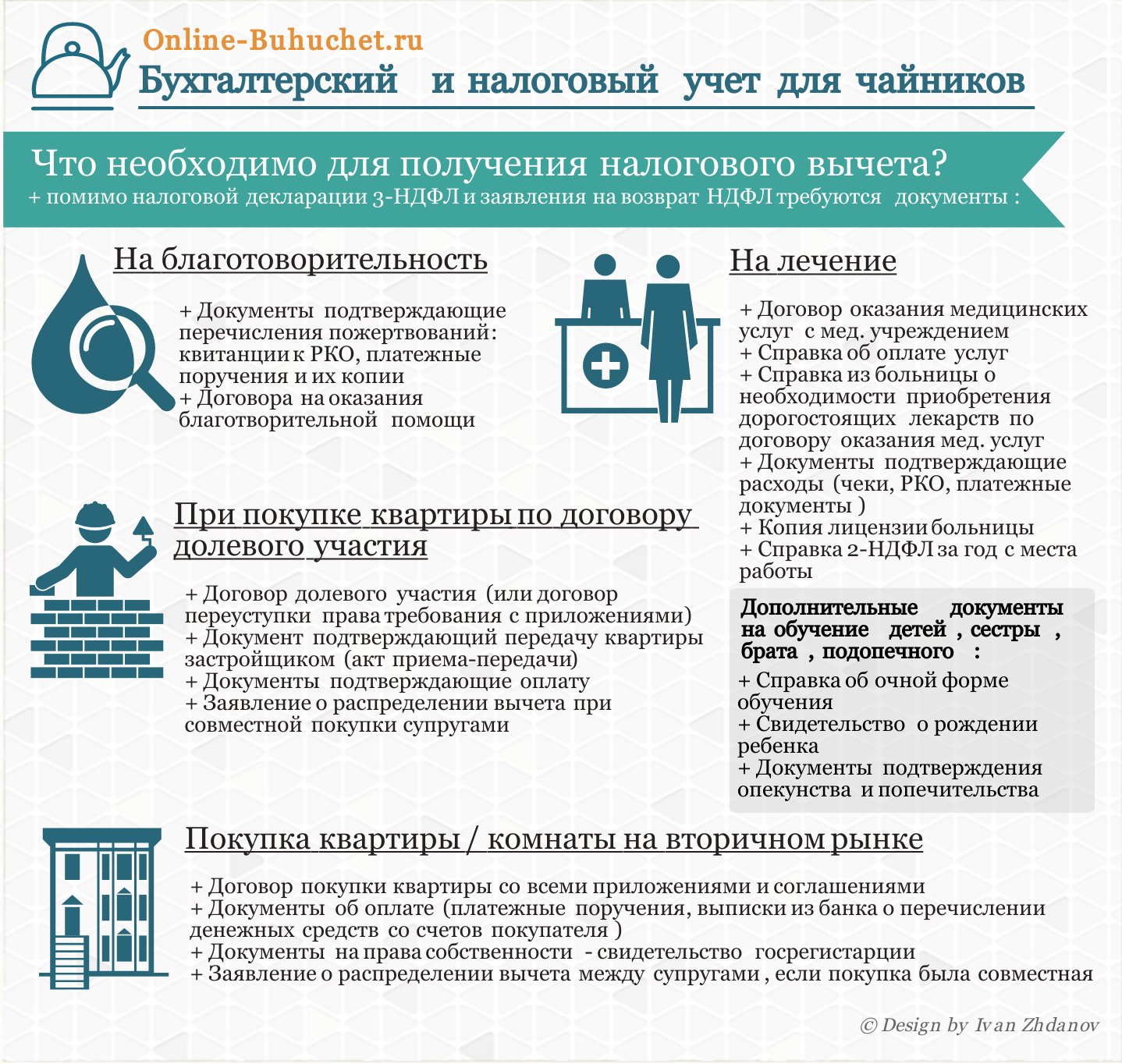

Документы для получения налоговых вычетов для пенсионеров в инфографике

На рисунке ниже в инфографике рассмотрены какие необходимо предоставить документы помимо 3-НДФЛ и заявления на получение вычета для различных ситуаций ⇓

Имущественный налоговый вычет для пенсионеров

Имущественный вычет предоставляется налогоплательщикам в следующих случаях:

- при продаже имущества;

- при покупке жилой недвижимости,

- приобретение земельного участка для строительства дома, а также затраты на его возведение;

- оплата процентов по ипотечному кредиту.

Получить каждый из этих вычетов могут как работающие, так и неработающие пенсионеры. Рассмотрим каждый из них более подробно. Имущественный вычет указывается в декларации 3-НДФЛ. Читайте более подробно: → Как правильно заполнить декларацию 3-НДФЛ при продаже квартиры (дома, земельного участка, дачи) более 3 лет?

Вычет при продаже имущества

Продавая любое имущество, граждане получают доход. Соответственно в этом случае возникает обязательство по уплате НДФЛ. При этом полностью освобождается от налога имущество, которое в собственности налогоплательщика находилось более трех лет. В иных случаях налог придется заплатить. Однако законом предусмотрено 2 способа уменьшения суммы, подлежащей перечислению в бюджет:

- вычесть из налогооблагаемой базы сумму расходов, которые были понесены при его приобретении;

- уменьшить базу на величину предусмотренного законом налогового вычета.

При этом максимальная сумма налогового вычета определяется типом продаваемого имущества. Так, при продаже недвижимости, а также долей в ней, он составляет 1 миллион рублей. Если реализации подлежит иное имущество, например, автомобили, нежилая недвижимость, размер вычета составляет 250 тысяч рублей.

Выбрать между этими двумя способами каждый пенсионер может самостоятельно. Естественно, что более предпочтительным будет тот, благодаря которому сумма налога будет минимальна.

Пример расчета имущественного вычета при продаже автомобиля

Пенсионер в 2014 году приобрел гараж стоимостью 500 000 рублей. В 2015 году он продал его за 700 000 рублей. Так как нежилое помещение находилось в собственности менее трех лет, с полученного дохода потребуется уплатить налог. Однако он может быть уменьшен двумя способами. Проведем расчеты для каждого из них и выберем оптимальный вариант:

- При уменьшении налоговой базы на сумму расходов налог составит: (700 000 – 500 000) х 13% = 26 000 рублей.

- При уменьшении на сумму вычета: (700 000 – 250 000) х 13% = 58 500 рублей.

Как видим, первый вариант более предпочтителен. Единственное, что следует помнить: все доходы и расходы должны в обязательном порядке подтверждаться документально. Поэтому важно сохранять все договора купли-продажи.

Получение имущественного вычета при покупке недвижимости

В случае приобретения недвижимости граждане имеют право получить налоговый вычет в размере 2 миллионов рублей. Ежегодно можно вернуть не больше суммы НДФЛ, перечисленной в бюджет в предыдущем году. При этом для работающих пенсионеров действует традиционный порядок получения вычета:

- первый раз декларация предоставляется в год, следующий за датой приобретения;

- сумма неиспользованного налогового вычета может быть перенесена на будущие годы.

Если же пенсионер после выхода на пенсию уволился с работы, с 2014 года ему разрешается перенести право на получение вычета на 3 года назад. При этом отсчет ведет не произвольно, а точно от года предъявления заявления на оформление вычета Читайте также статью: → Может ли получить налоговый вычет у пенсионеров при покупке квартиры в 2024 году.

Важно понимать, что получить имущественный вычет можно только в том случае, если приобретенное имущество было оплачено из собственных средств или при помощи кредита. Внесение в счет оплаты материнского капитала, средств из бюджета, субсидий не позволяет получить вычет. Возмещение также не будет предоставлено, если сторонами сделки купли-продажи являются взаимозависимые лица.

Пример получения вычета для неработающего пенсионера

Пенсионер не работает с 01.01.2015. 01.09.2016 он приобрел квартиру, с которой хотел бы получить вычет. В этом случае декларацию следует подать до 30.04.2017. Вычет можно будет получить за 2015, 2014 и 2013 годы. В 2015 году пенсионер не получал заработную плату, а значит не платил НДФЛ. Поэтому возмещение будет получено только за 2014 и 2013 год.

Если же налогоплательщик уволился 01.05.2016, он получит вычет за 4 месяца 2016 года, а также за три предшествующих. То есть за 2015, 2014 и 2013.

Некоторые особенности оформления налоговых вычетов

Важно понимать, что законом предусмотрены максимальные суммы вычетов. Они уменьшают налогооблагаемую базу, следовательно, в качестве возмещения будет получено только 13% от этой суммы.

Для оформления вычета потребуется собрать пакет документов:

- заполненную декларацию по форме 3-НДФЛ (⊕ как заполнить декларацию 3-НДФЛ на получение имущественных, социальных, стандартных налоговых вычетов);

- документы, подтверждающие право на оформление возмещения;

- пенсионеры дополнительно должны предоставить пенсионное удостоверение;

- копия паспорта;

- заявление на получение вычета.

Способы оформления вычета представлены в таблице.

| Способы оформления | Неработающие пенсионеры | Работающие пенсионеры |

| Через ИФНС | Обратиться в ИФНС с пакетом документов до 30 апреля года, следующего за тем, в котором были понесены расходы, получить возмещение на счет в банке | |

| Через работодателя | Не возможно | Обратиться в налоговую и получить уведомление о праве на вычет, которое предоставить работодателю. Возмещение будет в виде не взимания налога с заработной платы. |

Часто задаваемые вопросы по получению налоговых вычетов пенсионерами

Получение налоговых вычетов – вопрос непростой, в особенности в случае желания оформить возмещение пенсионерами. Поэтому в подобных ситуациях возникает множество вопросов. Ответим на некоторые из них.

Вопрос №1. При покупке квартира была оформлена на супругу, которая на пенсии уже более трех лет. Может ли имущественный вычет получить работающий супруг?

Если иное не предусмотрено брачным договором, имущество, приобретенное в браке, считается совместным. Поэтому оформить на него вычет может любой из супругов. Помимо стандартного пакета документов в налоговую потребуется предъявить заявление о распределении налогового вычета с целью перенесения всех расходов на квартиру на супруга.

Вопрос №2. В течение какого срока работающий пенсионер имеет право предъявить документы на возмещение расходов на собственное лечение?

Законом предусмотрен срок давности для предъявления требования о получении возмещения по расходам на лечение. Он не зависит от выхода на пенсию и для всех работающих граждан составляет 3 года. То есть, если платные медицинские услуги были получены в 2015 году, получить вычет можно в 2016, 2017 либо 2024 годах ⊕ Документы для налогового вычета на лечение у пенсионеров в 2024 году.

Вопрос №3. Работающая пенсионерка оплачивает обучение внука. Можно ли получить вычет в этом случае?

Законом предусмотрено, что социальный вычет при оплате обучения могут получить только ближайшие родственники: родители, братья и сестры, либо сам обучающийся. Бабушка не может оформить вычет на себя. Единственный случай, когда это возможно, – если она является документально оформленным опекуном ребенка. Другой способ – переоформить договор на работающих родителей или брата (сестру) обучающегося.

Таким образом, пенсия не относится к доходам, с которых оплачивается НДФЛ. В связи с этим оформить вычет при получении только доходов в виде социальных выплат по старости не возможно. Если же пенсионер продолжает работать, он имеет те же права, что и остальные налогоплательщики. Кроме того, внесение изменений в налоговое законодательство предоставило право неработающим пенсионерам оформить налоговый вычет с переносом его на 3 года назад.