НДС — это аббревиатура “налог на добавленную стоимость”. Его уплачивают организации при реализации товаров, работ, услуг и имущественных прав.

НДС является косвенным налогом, то есть организация или предприниматель обычно его оплачивает из собственных средств, а вкладывает в стоимость товара или услуги для конечного покупателя, который уплачивает сумму налога, а продавец (организация или предприниматель) перенаправляет данные средства в налоговую службу.

Наверное, каждый покупатель замечал, что в товарном чеке любой торговой точки указывается стоимость товара или услуги и отдельно прописывается НДС. Однако если товар выдается покупателю в качестве подарка, то НДС при этом придется заплатить предпринимателю из личных средств.

Налоговое начисление производится на добавленную стоимость. К примеру, частный предприниматель приобрел килограмм картофеля по цене 120 рублей, а реализовал за 180 рублей. Если поставщик картофеля также является плательщиком НДС, то ИП нужно произвести уплату налога лишь с 60 рублей, то есть, с разницы.

Уплату НДС производят организации и индивидуальные предприниматели на общей системе налогообложения и те, кто осуществляет ввоз товаров из-за рубежа. Уплачивать НДС должны все организации, являющиеся налоговыми агентами. Например:

- Те, кто приобрел какой-либо товар или услугу на российской территории у иностранных организаций, которые не состоят на учете в ФНС.

- Купившие лом металлов, макулатуру или сырые шкуры животных.

- Реализовавшие что-либо иностранных граждан по договору комиссии, поручения или агентскому соглашению. То есть, оказали помощь иностранному гражданину и за это взыскали комиссию с реализации.

- Арендовавшие государственное или муниципальное имущество напрямую у государственной инстанции.

- Продающие конфискованное имущество.

- Те, кто приобрел или получил гос. имущество, не закрепленное за государственными и муниципальными организациями.

Льготы на уплату НДС

По уплате НДС существуют определенные льготы, например, отдельные организации имеют право не уплачивать НДС вообще, другие же оплачивают его лишь по некоторым операциям. Могут не уплачивать НДС:

- ИП на ЕНВД, УСН и патенте.

- Являющиеся участниками проекта «Сколково».

- Индивидуальные предприниматели и организации на различных системах налогообложения, если их выручка за последний трехмесячный период не достигла 2 миллионов рублей. Для приобретения этого освобождения необходимо предоставить дополнительные бумаги.

Организации на ЕСХН осуществляют свою деятельность на особых условиях. Начиная с 2019 года они должны уплачивать НДС, если их годовой заработок превышает установленную сумму, например:

- 90 миллионов рублей за 2019 год;

- 80 миллионов рублей за 2020 год и т.п.

Для получения льготы для ЕСХН необходимо предоставить бумаги для назначения освобождения, а противном случае организация обязана платить НДС при любом размере дохода.

Уплата НДС не требуется по следующим операциям:

- денежные займы;

- продажа медицинских товаров и услуг;

- перевозка пассажиров;

- осуществление торговли акциями.

Иногда организация формально подходит для предоставления льгот, но их получение невозможно, например:

- Когда частный предприниматель, применяющий УСН или другой налоговый режим, ввозит иностранный товар, то оплатить НДС ему необходимо.

- ИП, применяющий УСН или иной налоговый режим по просьбе клиента может выставлять счет с НДС. В данном случае предприниматель обязан подавать налоговую декларацию и произвести уплату НДС.

Как производится расчет НДС

В данном материале рассматривается исключительно базовый вариант расчета НДС, поскольку при этом существует масса нюансов, разобраться в которых может исключительно специалист.

НДС для уплаты в налоговую службу рассчитывается так:

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Исходящий НДС представляет собой произведение размера налоговой базы на ставку НДС.

Налоговая база представляет собой общую сумму проданного и подаренного товара.

Ставка НДС является процентом от налоговой базы, размер которого устанавливается государством и зависит от типа операции:

- 0% — при вывозе товаров за рубеж;

- 10% — при продаже еды, детских товаров, печатной продукции, товаров медицинского назначения;

- 20% — на все остальное.

Входящий НДС — это сумма НДС, выставленная поставщиками для оплаты за сырье, материалы или оборудование.

Восстановленный НДС представляет собой часть входного НДС, возвращаемая в государственный бюджет в определенных случаях.

Отличие ставки НДС 0% от отсутствия НДС. Возмещение НДС

Ставка НДС 0% используется при экспорте, то есть когда организация произвела что-либо на территории России и реализовала это за границу. Однако между ставкой в 0% и освобождением от НДС существует большое отличие.

Для получения возмещения необходимо предъявить пакет бумаг, подтверждающий, что сырье использовалось для производства именно того товара, который был продан за рубеж, и что данная операция была осуществлена.

Также организация вправе отказаться от возмещения, то есть осуществить перенос вычета на следующий срок или отказаться от нулевой ставки при экспорте совсем. Иногда это представляется наиболее выгодным, чем подготовка бумаг и прохождение ряда проверок для получения возмещения небольшого размера.

Срок уплаты НДС

Для оплаты НДС необходимо направить в налоговую инспекцию заполненную декларацию. Срок ее сдачи — до 25 числа месяца, который идет после отчетного квартала.

Однако вся сумма налога вместе с декларацией сразу не вносится. Согласно законодательству, налог разделяется на 3 равные части и уплачивается до 25 числа каждого месяца следующего квартала. Если организация 25 апреля подала в ФНС декларацию за 1 квартал, то платить следует только 1/3 от общего размера налога. Оставшиеся части должны быть выплачены до 25 числа двух следующих месяцев.

Налоговый вычет

Налоговый вычет представляет собой право организации на снижение суммы налога на НДС, предъявленный поставщиками.

Включение в налоговую декларацию на вычет уплаченного НДС возможно, если:

- НДС выставлен поставщиками;

- НДС уплачен таможенной службе при импорте товара;

- НДС предъявлен продавцами имущественных прав.

Для получения вычета необходимо документальное подтверждение того, что:

- Сделка была произведена.

- Товары были приобретены для операций, на которые производится начисление НДС.

- Товары поставлены на учет.

Организация вправе претендовать на вычет при условии, если приобретения совершались исключительно для предпринимательской деятельности.

Для подтверждения вычета следует подготовить следующие бумаги:

- Счета-фактуры, предъявленные поставщиками.

- Документы от поставщиков, являющиеся подтверждением того, что сделка совершена.

- Документальные доказательства постановки на учет товаров, работ или услуг.

Важно, что счета-фактуры, полученные от поставщиков, регистрируются в книге покупок, а самостоятельно выставляемые — в книге продаж.

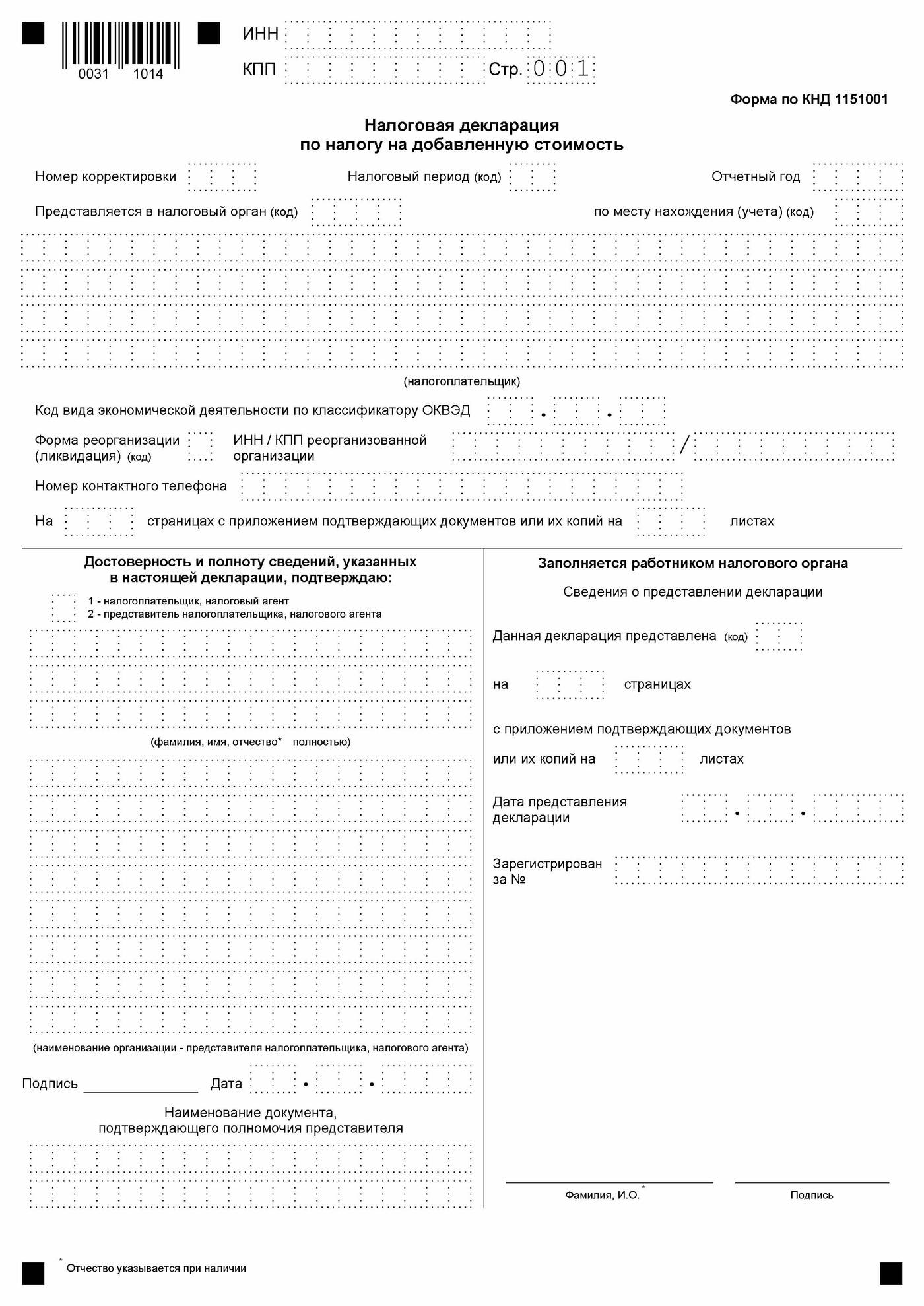

Для получения налогового вычета следует произвести заполнение электронной декларации с указанием необходимых сведений. Она содержит 9 страниц, первая из которых выглядит так:

Все декларации подлежат камеральной проверке ФСН, в ходе которой возможны такие ситуации:

- Когда по сделкам организации все чисто, то ФНС принимает декларацию и оплаченный НДС.

- Когда организация или контрагент вызывают некоторые подозрения у ФНС, то федеральная служба производит полную проверку всей цепочки партнеров. Кроме того, иногда требуется предъявить доказательные бумаги, разъяснения и т. п.

- Когда организация не вносит разъяснения и документально не подтверждает сделку, то налоговая инспекция наносит визит с целью проверки. При выявлении нарушений ФНС подает судебный иск об уплате скрытой части налогов, штрафов и иных взысканий.

Чем грозит неуплата НДС

Согласно законодательству, за несвоевременную уплату НДС производится начисление пеней, а в случае неверного расчета налога в меньшую сторону дополнительно налагается штраф. Когда организации имеют большую задолженность по оплате или совсем отказываются уплачивать НДС, то ФНС производит снятие денежных средств со счета в принудительной форме.

Пени и штраф начисляются для организаций только на размер недоимки. При оплате организацией лишь части налога расчет процента производится только на остаток.

Сумма штрафа начисляется в зависимости от того, по какой причине произошла недоимка: вследствие сокрытия налогов или ошибки в расчетах. Если недоплата образовалась по случайной ошибке, то штраф составит 20% от размера недоимки. При наличии доказательств умышленного сокрытия налогов штраф возрастает до 40%.

При несвоевременной оплате налога организации ФНС выставляет определенный срок для полного закрытия долга.

При невыполнении данного требования выставляется инкассовое поручение, то есть ФНС, высылает в банк требование о списании размера долга и одновременно производит блокировку расчетного счета организации-должника до появления достаточной суммы для списания долга.

Когда инкассовое поручение остается непогашенным, то ФНС осуществляет передач долговых обязательств судебным приставам, которые находят вариант взыскания денежных средств, например, продает имущество организации и т. п. Когда взыскивать нечего, то организация признается банкротом.

|