Российский малый бизнес в сельском хозяйстве представлен помимо ООО, КФХ и ИП также ЛПХ (личным подсобным хозяйством). Эта форма хозяйственно-трудовой деятельности фермеров основана на производстве сельхозпродукции, использовании личных либо арендованных земельных участков. Но производство и реализация сельхозпродукции ЛПХ не признается предпринимательством, что и является определяющим фактором налогового положения подсобного хозяйства. В статье мы рассмотрим как происходит налогообложение и налоги ЛПХ.

Особенности деятельности ЛПХ

Указанная форма хозяйствования имеет следующие преимущества:

- дает возможность всем гражданам производить сельхозпродукцию для себя, на реализацию либо просто продавать излишки, зарабатывая таким способом деньги;

- не требует составления отчетности;

- неподконтрольна как ИП.

Следует заметить, что для подсобных хозяйств используют специально отведенные земли, статус которых закрепляется законодательством РФ.

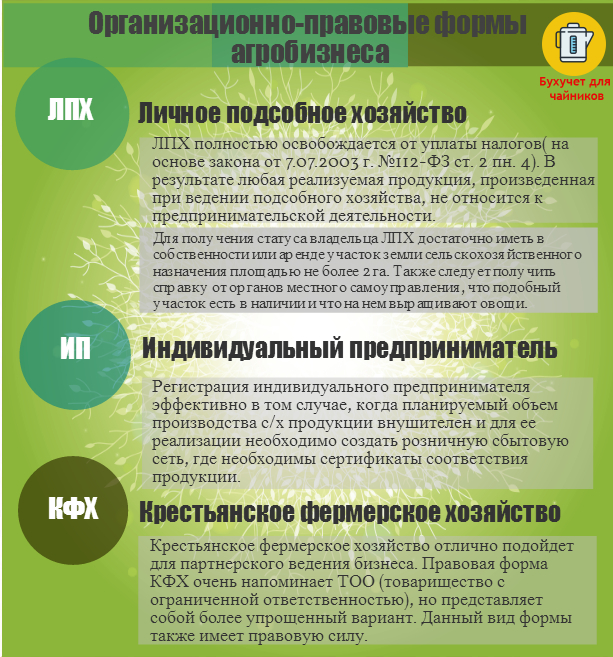

Сравнение различных форм агробизнеса для фермера: ЛПХ, ИП, КФХ

Налоги, которые нужно платить фермеру ЛПХ после оформления

Порядок оформления личного подсобного хозяйства предполагает прохождение госрегистрации земельного участка, получение паспорта объекта при вводе в эксплуатацию дома (дачи). В итоге владелец ЛПХ обязательно должен иметь на руках два выданных местными органами правовых документа — на землю и жилой дом на ней. На остальные имеющиеся пристройки оформляются отдельные паспорта. Владея на правах собственности землей и домом, фермер ЛПХ приобретает определенные налоговые обязательства.

| Налоги к уплате | Характеристика | Сроки уплаты | Льготирование |

| Земельный налог | Взимается за участок, используемый для ведения ЛПХ (на основании присылаемой квитанции);

величина ставки налога не более 0,3% от кадастровой цены участка |

Ежегодно (после 1 октября) | Пенсионеры от уплаты освобождены |

| Имущественный налог | Взимается за жилой дом (дачу, садовый дом), который зарегистрирован на участке ЛПХ (на основании присланного квитка);

величина ставки может составлять 0–0,3% от кадастровой стоимости (ее вправе менять органы муниципальных образований) |

Ежегодно (после 1 октября) | Пенсионеры от уплаты освобождены;

фермеры вправе не платить налоги за хозпостройки на участках под ЛПХ, площадь которых не более 50 кв.м |

Перечисленные налоги должны платить только собственники. Категория абсолютных льготников (пенсионеры) при наличии в собственности нескольких дач не платят налоги только за одну. За вторую и последующие дачи налоги с них взимаются.

Налогообложение и отчетность ЛПХ

Трудиться в рамках ЛПХ без регистрации ИП в налоговых органах может любой желающий при условии, что у него есть предназначенный для этого земельный участок. Законодательство никаких ограничений и налоговых обязательств по этой части не предусматривает. Аграрии могут получать доход с продажи выращенной сельхозпродукции на своем участке и не платить при этом с него налог. Никакой бухгалтерской и иной отчетности вести не нужно. На свое усмотрение фермер может информировать сельсовет, представляя ему сведения в отношении своего подсобного хозяйства для учета в похозяйственных книгах. Опять же только по желанию он может платить пенсионные взносы.

Законодательство владельцам ЛПХ предъявляет только два обязательных к соблюдению требования:

- используемый под сельхозработы земельный участок не должен превышать 0,5 га (ФЗ №112, п.4), причем его размер может увеличиваться до 2,5 га законом субъекта РФ;

- право на освобождение от уплаты НДФЛ фермер ЛПХ должен подкрепить соответствующей справкой.

Выдается освобождающий от уплаты налогов документ местными органами управления при обращении. Справка удостоверяет наличие подсобного хозяйства и тот факт, что на нем выращена реализуемая продукция. В ней же указываются сведения обо всех лицах, занятых в деятельности ЛПХ и проживающих вместе с собственником земельного участка (члены семьи). Предъявлять ее следует при продаже покупателю, который делает в документах на выплату денег соответствующую отметку. Если такой справки нет, фермер должен будет заплатить с полученного дохода от продажи налог. Для расчета налоговой суммы к уплате берется ставка в 13%.

Пример. Деятельность и налогообложение ЛПХ

Гражданин РФ на правах собственности владеет земельным участком 2,5 га и расположенным на нем домом, о чем подтверждают соответствующие документы, выданные местными органами (паспорт на объект, свидетельство о регистрации на землю). Хозяйственных построек на участке нет.

В своем ЛПХ фермер выращивает овощи, а излишки сдает в потребкооперацию. При продаже он предъявляет покупателю справку (для освобождения от уплаты НДФЛ). Тем не менее ему ежегодно нужно оплачивать земельный и имущественный налоги по присылаемым ему квитанциям, так как льгот у него нет.

Какой режим выбрать? Сравнение ЛПХ и КФХ

В таблице ниже мы рассмотрим основные отличия ЛПХ от КФХ и выделим преимущества каждого из режимов.

| Параметры сравнения | ЛПХ | КФХ |

| Статус | Непредпринимательский вид деятельности, владелец — физическое лицо;

регистрировать не нужно |

ИП (глава КФХ) без создания юридического лица занимается предпринимательством;

нужна госрегистрация |

| Особенности функционирования | Деятельность ведется с момента регистрации прав на участок под ЛПХ его владельцем (либо им вместе с членами семьи) | Создается одним гражданином, но и не исключает членство;

КФХ осуществляет деятельность после госрегистрации (см. → регистрация КФХ: пошаговая инструкция) |

| Налогообложение и отчетность | Фермер ЛПХ освобожден от уплаты НДФЛ и не подотчетен | Глава КФХ платит налоги в зависимости от применяемого режима и ведет бухгалтерскую отчетность (см. → налогообложение КФХ: сравнение режимов ОСНО, ЕСХН и УСН) |

| Ограничения по части размеров земельного участка | Не более 2,5 га

|

Для собственных участков КФХ — не более 10% площади угодий одного района;

в отношении аренды и иных форм владения КФХ — без ограничений; минимальный — 1 га, предельный — 5 га для участков из числа муниципальных и государственных земель |

Примечательно, сравнительные характеристики двух форм деятельности фермеров в сельском хозяйстве заметно подчеркивают существенную разницу между ними, особенно в налогообложении.

(голосов: 6, средняя оценка: 4,33 из 5)

(голосов: 6, средняя оценка: 4,33 из 5)