В статье расскажем, как ИП работает с ООО, рассмтрим сложности, дадим ответы на распространенные вопросы.

Почему ООО избегают взаимодействия с ИП

Ответ на этот вопрос кроется за двумя причинами – психологическими (общепринятыми) и экономическими (расчётными). В первом случае – существует недоверие к коммерсантам, так как ими обычно становятся начинающие неопытные бизнесмены, которые в любой момент могут оставить свой бизнес. Следовательно, степень доверия к ним ниже, нежели к подобным компаниям на общем режиме.

Во втором случае ООО отталкивает от ИП:

- применение специальных режимов (УСН, ЕНВД, ПСН), которое влечёт за собой невозможность вычета НДС для компаний, которые с ними взаимодействуют;

- неприменение ККТ,

- отсутствие расчётного счёта в банке;

- отсутствие бухгалтера;

- отсутствие печати.

Однако, для преодоления первого возражения, важно помнить, что ИП, при всей простоте «сворачивания» своей деятельности и меньшей ответственности перед ИФНС, отвечают по финансовым обязательствам своим имуществом, а не уставным капиталом, что намного рискованнее. Также, при регистрации ИП, используется паспорт и прописка, а это дополнительная гарантия того, что физическое лицо не пропадёт бесследно. Кстати, судебные споры с физическим лицом гораздо проще проходят для ООО, чем аналогичные споры с юридическими лицами.

Сложности работы с ООО для ИП и варианты взаимодействия

Зачастую ООО, при выборе поставщика или покупателя, приоритетно выбирает «себе подобного» (контрагента на ОСНО), однако отказ от ИП не способен гарантировать успешное развитие бизнеса. Современный рынок устраняет подобную дискриминацию ИП перед прочими ООО. Тем более что ИП на специальном режиме может привлечь ООО на общей системе налогообложения при применении первым следующих схем (смотри таблицу 1).

Таблица 1 – Варианты взаимодействия ИП и ООО:

| № | Вариант взаимодействия | Особенности |

| 1 | Сфера сотрудничества «без НДС» | Варианты услуг от ИП: ремонт, услуги отделки, услуги аудитора, курьера, аутстаффинг (аутсорсинг), аренда небольших помещений, услуги обучения сотрудников.

*Если ИП на патенте, то при таких взаимодействиях он не теряет права на патент |

| 2 | Уникальность поставщика — ИП | У ИП нет конкурентов в данном сегменте рынка (местного), следовательно, ООО не приходится выбирать.

*Данный вариант может быть особенно выгоден для компаний, если услуги местного поставщика составляют маленький процент его оборота |

| 3 | ИП может выставить счёт с НДС

(необходимо доказывать в суде) |

В этом случае подаётся налоговая декларация, но одновременно с этим возникают проблемы возврата такого НДС, что зачастую ведёт к судебным спорам, хоть и положительным для ООО. |

| 4 | Переход ИП на общую систему или открытие ООО | Некоторые ИП на УСН, ЕНВД, ПСН, чтобы охватить больший спектр клиентуры открывают ООО при закрытии или сохранении ИП. |

| 5 | Снижение коммерсантом цены на сумму не менее суммы НДС | Этот вариант является наиболее выгодным, особенно если ООО покупает товар «для себя», не для перепродажи. Для того, чтобы понять, как это происходит, если ООО – посредник смотри в таблице 2. |

Пример взаимодействия ООО и ИП, при статусе плательщика НДС первого

Пример 1. Компания ООО «Рэдфром», использующая ОСНО, занимается перепродажей электронной техники. Продажная стоимость товара равна 590 тыс. руб. (в т. ч. НДС, равное 90 тыс. руб.). Данная организация перекупила этот товар:

- у предприятия ООО «Регарт» со статусом плательщика НДС за 472 тыс. руб. (в т. ч. НДС, равный 72 тыс. руб.);

- у ИП Иванова И.И., который использует УСН, за 400 тыс. руб.

Для того, чтобы наглядно показать оптимальность решения ООО «Рэдфром» при выборе одного из поставщиков электронной техники для последующей перепродажи, рассчитаем НДС и налог на прибыль для обеих ситуаций в таблице 2.

Таблица 2 – Варианты выбора ООО «Рэдфром»:

| Критерии оптимальности решения: | 1 ситуация – выбор предприятия на ОСНО (ООО «Регарт») | 2 ситуация – выбор ИП на УСН (ИП Иванов И.И.) |

| Наличие счёта-фактуры и права на вычет НДС | Есть, уменьшает НДС на 72 тыс. рублей | Нет |

| Необходимо заплатить в бюджет:

— НДС, — налог на прибыль ((стоимость реализованного товара (без НДС) – покупная стоимость (без НДС)) * 20%) |

38 000 руб.

90 000 – 72 000 = 18 000 руб. (500 000 – 400 000) * 0,2 = 20 000 руб. |

110 000 руб.

90 000 руб. 20 000 руб. |

| Решение оптимальности: | Налог в 1 ситуации меньше на 72 тыс. руб., однако, при покупке у ИП, ООО «Рэдфром» сразу сэкономила эти 72 тыс. руб.

Выбор любого из двух вариантов является оптимальным для ООО «Рэдфром», однако, при выборе ИП вычет в 72 тыс. ждать не придётся |

|

Вывод: Чтобы компенсировать лишение ООО «Рэдфром» права на вычет НДС, ИП на «упрощёнке» должен продавать товар за сумму не более 400 тыс. рублей.

Какие договора заключаются между ООО и ИП? Договор поставки

Совместная деятельность между ООО и ИП может подкрепляться подписанием обеими сторонами договоров. Хотя устная договорённость и не запрещена законом, однако в сложных ситуациях может потребоваться письменное подтверждение, содержащее подписи и печати сторон. Читайте также статью: → «Договор без НДС: образец для ИП и ООО».

Итак, письменные формы договоров можно классифицировать на:

- договор поставки,

- договор аренды,

- договор подряда,

- договор займа.

Законом не запрещается заключение других форм договоров, но именно эти являются основными. Соглашение поставки – это документ, согласно которому одна сторона является продавцом (поставщиков), а вторая – покупателем (заказчиком), который предполагает содержание в своей структуре следующей обязательной информации:

- правила и условия возврата товара;

- способ (или способы) доставки товара;

- срок совершения поставки и оплаты товара;

- услуги монтажа (включены в стоимость или нет);

- санкции за нарушение условий договора.

Подобное взаимодействие может быть как однократным, так и долгосрочным. Также возможно существование специального счёт-договора (вместо соглашения поставки), в котором содержится вся вышеперечисленная информация о сделке, после оплаты которого происходит поставка товара покупателю.

Договора аренды, подряда и займа, заключённые между ООО и ИП

Соглашение аренды – это документ, согласно которому одна из сторон является арендодателем, а вторая – арендополучателем, подобное соглашение заключается на определённый срок. Объектом аренды могут выступать: оборудование, земельные участки, помещения (офисы и склады), транспорт. Читайте также статью: → «Договор субаренды земельного участка: скачать образец».

Если арендодателем является ИП или ООО на «вменёнке» или «упрощёнке», за ним сохраняется право не начислять НДС на сумму договора.

Соглашение подряда предполагает именовать одну из сторон подрядчиком, а вторую – заказчиком. Оно носит одноразовый характер и обе стороны, ООО и ИП, могут взаимодействовать в разных ролях. Однако при таком взаимодействии возникает вопрос о плательщике доходного налога. Ответ на который таков: налоговое бремя несёт та из сторон соглашения, которая получает финансовую выгоду (прибыль), то есть тот, кому оплачиваю работу, а именно подрядчик. Если подрядчиком выступает предприниматель, то он сам должен заплатить за себя налог НДФЛ в размере 13%.

Соглашение займа – договор, предполагающий дачу займодателем некоторой денежной суммы займодержателю под определённый процент или на беспроцентной основе, при условии возврата. Подобные отношения являются наиболее сложными с правовой точки зрения, так как не всегда понятно, на кого возлагается обязанность платить налог, особенно это касается беспроцентного займа. Процентный заём происходит по средним ставкам ЦБ и оплачивается тем, кто его даёт. О беспроцентном можно прочесть в следующем разделе главы.

Особенности беспроцентного займа между компанией и предпринимателем

Статус «беспроцентности» заём сохраняет, в случае, когда займодатель или заёмщик не получают от него финансовой выгоды. При досрочном погашении долга по займу между ИП и ООО сохраняются обязательства по этому договору до момента выплаты конкретных налогов. Для того, чтобы понять какие налоги могут уплачиваться с беспроцентного займа, можно обратиться к таблице 3.

Таблица 3 – Налогообложение выгодоприобретателя по беспроцентному займу:

| Кто даёт заём | Выгода займодателя | Кто платит налог в бюджет? Размер налога | Нормативно-правовой акт |

| Займодатель — ООО (юридическое лицо) | ООО не получает экономической выгоды, следовательно, не платит налог* | У ИП (бизнесмена) появляется внереализационный доход, с которого необходимо заплатить налог – НДФЛ, который рассчитывается на основе ставки рефинансирования ЦБ РФ, которая с 19 июня 2017 года равна 9%.

НДФЛ = 0,35 * ¾ ставки рефинансирования ЦБ РФ * Х =0,24 *Х, где Х – размер займа |

*п. 10 ст. 251 НК РФ

** п. 8 ст. 250 НК РФ |

| Займодатель – ИП | ИП не получает экономической выгоды, следовательно, не платит налог | Для ООО в данной ситуации также не возникает налогооблагаемого дохода | Гл. 25 НК РФ

пп. 10 п. 1 ст. 251 НК РФ |

Важно! Для юридического лица – ООО выгоднее брать беспроцентный заём у ИП, так как фирма не уплачивает налоги с этого дополнительного дохода.

Нюансы оформления беспроцентного займа и штрафы, следующие нарушениям условий соглашения

Беспроцентные займы в основном регулируются Налоговым Кодексом РФ, однако в п. 1 с. 16 Гражданского Кодекса РФ есть уточнения относительно оформления таких договоров: если одной из сторон сделки выступает юридическое лицо (ООО), то договор должен быть оформлен на бумажном носителе, то есть в виде договора. Читайте также статью: → «Договор беспроцентного займа между юридическим и физическим лицами: образец заполнения».

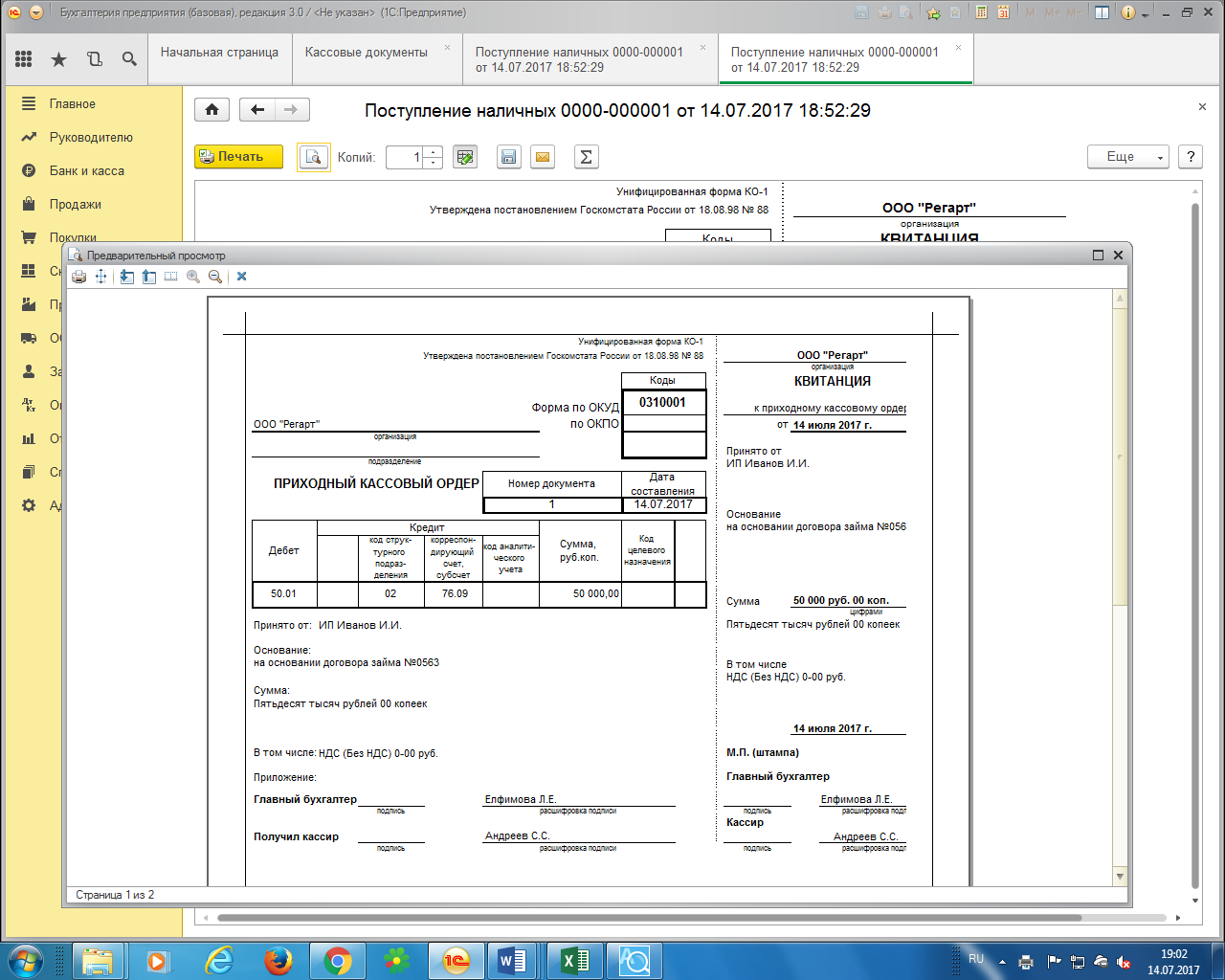

Подобный заём может быть осуществлён как в безналичном порядке, путём перечисления средств на расчётный счёт, так и наличными средствами, путём оформления ПКО (приходного кассового ордера – см. рисунок 1), квитанцию от этого «приходника» ИП забирает себе как доказательство дачи денег в кассу фирмы. Организация, в свою очередь, согласно указанию ЦБ РФ от 11.03.14 №3210-У, должна перевести эти деньги на банковский расчётный счёт вследствие превышения кассового лимита. Обратно денежные средства ИП получает либо на расчётный счёт, либо путём оформления РКО (расходного кассового ордера).

Таблица 4 – Ответы на вопросы, касающиеся беспроцентного займа:

| Вопрос | Ответ |

| Когда договор беспроцентного займа вступает в силу? | С момента подписания соглашения займа |

| Какой документ, кроме соглашения о займе, ООО может получить от ИП? | Данным документом является расписка, обязующая займодержателя вернуть заём в определённые сроки |

| Что делать, если ИП не выплатил заём из-за фор-мажорной ситуации | Срок выплаты продлевается на время действия форс-мажорной ситуации.

Случаи форс-мажора: пожар, природный катаклизм, автомобильная авария и т.д. |

| Надо ли заверять расписку у нотариуса? | Нет. Однако для большей надёжности можно заверить, заплатив около 500 руб. за каждую подпись. |

| Какие штрафы заплатит ИП в случае нарушения условий договора? | 40 – 50 МРОТ |

| Какие штрафы заплатит юридическое лицо? | 400 – 500 МРОТ |

Ещё один вариант выгодного взаимоотношений: сотрудник компании становится ИП

На сегодняшний день перевод сотрудников компании в статут ИП позволяет сэкономить компании на повышающихся тарифах по взносам. Однако самой большой трудностью является убеждение этих сотрудников, решиться на шаг стать коммерсантом. Как же это сделать, максимально обезопасив компанию от возможных судебных разбирательств с фондами, и какую выгоду получит компания? По поводу последнего – нагляднее всего объяснить с помощью цифр.

Пример 2. Годовая зарплата сотрудника компании ООО «Рэдфром» составляет 300 000 руб., следовательно, на страховые взносы расходуется 90 000 руб. (300 000 * 30%) и 600 руб. на травматизм при минимальной ставке в 0,2%. При становлении сотрудника индивидуальным предпринимателем компания теряет возможность уменьшения налогооблагаемой базы по налогу на прибыль, то есть ООО «Рэдфром» заплатит данный налог на 18 120 руб. (90 600 * 20%) больше. Однако компания всё равно экономит на взносах 72 480 руб. (90 600 – 18 120).

С точки зрения сотрудника: если ИП переходит на УСН — «Доходы», то НДФЛ уменьшается с 13% до 6%; при этом взносы в фонды, согласно части 2 ст. 13 и части 1 ст. 14 ФЗ №212, также считаются не со всей зарплаты, а из МРОТ, взносы на травматизм ИП не платит за себя (смотри пример 3).

Пример 3. Продолжая описанную ситуацию во 2 примере, 13%-й НДФЛ равен 39 000 руб. (300 000* 13%), а 6%-й НДФЛ более чем в два раза меньше и равен 18 000 (300 000* 6%). Страховые взносы с МРОТ в Липецкой области равны 28 080 руб. (7 800 руб. *12 мес. * 30%) в год. Сумма взноса превышает ½ НДФЛ, поэтому НДФЛ уменьшают в 2 раза – до 9 000 руб. (18 000 * 50%).

Итого сумма налогов и взносов равна 37 080 руб. (9 000 +28 080), а это меньше одного только НДФЛ при 13% ставке, поэтому выгода для работника-коммерсанта очевидна Единственным минусом является то, что работник теперь сам за себя платит взносы и сдаёт отчётность. Необходимо собирать доказательства самостоятельности работы предпринимателя.