С вопросом аннулирования счета-фактуры приходится сталкиваться и продавцу, и покупателю при необходимости редактирования выписанного ранее документа. Постановление 1137 от 26.12.11 прописывает порядок проведения данной процедуры для обеих сторон. В статье мы рассмотрим как аннулировать счет-фактуру и какие при этом действия продавца и покупателя.

Действия продавца при аннулировании счета-фактуры

Изначальный счет-фактура подготавливается продавцом для дальнейшей передачи покупателю с целью обоснования права на возмещение добавленного к стоимости налога. Если документ редактируется, то процедуру исправления должен осуществить продавец. Читайте также → учет счет-фактур в книге покупок и продаж.

При исправлении счет-фактура сохраняет свой номер и дату в строке 1, в строке 1а указывается номер исправления и дата его внесения. Исправленный с/ф (ИСФ) составляется, когда ошибки не значительны, носят случайный или арифметический характер – опечатка, неправильно перемножены значения, неверно указанная ставка. ИСФ заменяет собой изначальный документ, аннулируя его (см. → Когда используется исправленный счет-фактура: примеры).

Продавцы обязаны вести Книгу продаж, в которой отмечаются все реализационные операции. Записи вносятся на основании счета-фактуры в том периоде, когда появилось обязательно по исчислению добавленного налога. Выдерживается хронологический порядок регистрации документов. Каждый счет-фактура, при оформлении которого у продавца возникла обязанность по исчислению НДС, должен быть показан в Книге.

Исправление показателей счета-фактуры влечет за собой необходимость изменения данных Книги продаж. Продавец должен отразить в ней корректные данные относительно налоговой базы и конечной величины НДС.

Таким образом, продавцу нужно не только исправить с/ф, но и аннулировать его в Книге продаж. Данные этого регистра используются для оформления декларации за квартал и определения итоговой налоговой нагрузки, а потому сведения в ней должны быть корректными и соответствующими действительности.

Продавцом проводится процедура аннулирования записи об ошибочном с/ф и регистрации верного образца. Порядок проведения этой процедуры зависит от того, когда именно проводится исправление – в том же квартале, когда был составлен изначальный документ, или в другом.

| Квартал, в котором оформляется исправление | Процедура аннулирования в Книге продаж |

| В котором был выставлен изначальный с/ф, то есть даты исходного и измененного бланков относятся к одном кварталу (в ИСФ даты в полях 1 и 1а приходятся на один период). | Неверный вариант повторно вносится в Книгу с минусом, отрицательные значения показываются в полях 13а-19.

Верный исправленный вариант регистрируется в Книге обычным образом в этом же квартале. Номер и дата исправления из поля 1а переносится в поле 4 Книги. |

| В другом, отличном от квартала, когда был выставлен исходный бланк (в ИСФ даты в полях 1 и 1а приходятся на разные периоды) | В Книге в периоде регистрации ошибочного с/ф оформляется дополнительный лист для повторного внесения исходного с/ф с отрицательными показателями в полях 13а-19.

Верный экземпляр с/ф регистрируется уже в квартале его выписки. Номер и дата исправления из поля 1а переносится в поле 4 Книги. |

Отрицательные записи аннулируют исходный документ, а новая регистрационная запись фиксируется данные о верном счете-фактуре.

Если ошибочный счет-фактура не регистрировался в Книге продаж, то обязанности по уплате налога из него у продавца не возникает, в декларацию он не попадает и в расчете налоговой нагрузки не участвует. При выписке нового правильного с/ф выполнять аннулирующую отрицательную запись в Книге не нужно. Новый документ регистрируется обычным образом в квартале выписки.

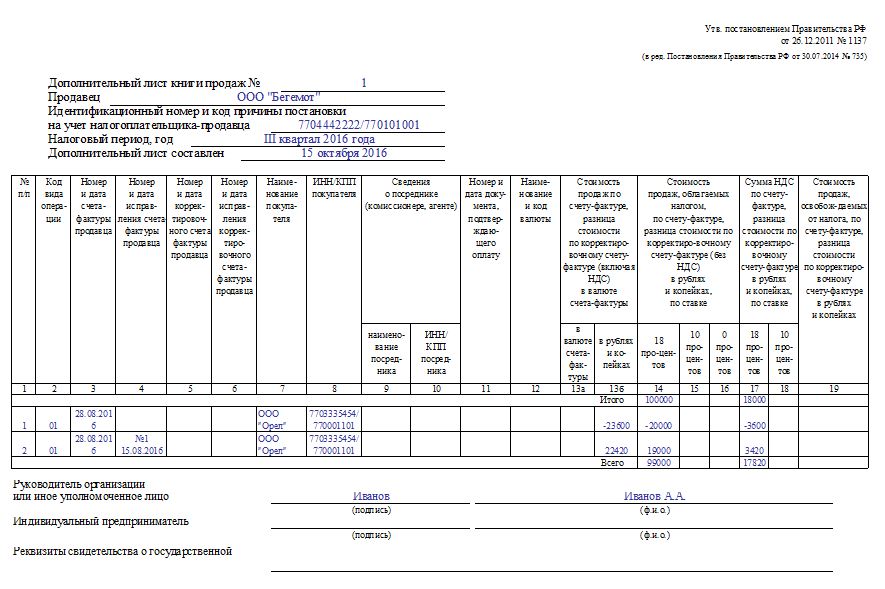

Заполнение дополнительного листа к Книге продаж при аннулировании с/ф

При выполнении аннулирующей записи в гр.3 показывается номер и дата ошибочного с/ф, в гр.13б показывается общая сумма по этому счету-фактуре с учетом добавочного налога, перед суммой ставится знак «минус». В графе для указания стоимость без учета налога (14-16 в зависимости от ставки) значение ставится также со знаком «минус». В графе для указания налоговой суммы (17-18 в зависимости от ставки) показатель также отрицательный.

ИСФ регистрируется стандартным образом, в гр.3 номер и дата, аналогичные исходному бланку. В гр.4 – номер и дата из поля 1а счета-фактуры. Далее запись продолжается в обычном виде.

Пример заполнения

Заполнение дополнительного листа к Книге продаж при аннулировании с/ф

Действия покупателя при аннулировании счета-фактуры

Покупатель от продавца получает один экземпляр счета-фактуры для использования его в целях возмещения НДС. Если продавец меняет с/ф и аннулирует старый неверный бланк, то покупатель также должен провести аннулирующую запись в своем учетном регистре – Книге покупок.

Данная книга обязательна для всех покупателей плательщиков добавленного налога. Она собирает данные обо всех полученных от продавцов с/ф с НДС, по которому возможно возмещение.

После получения от продавца исправленного варианта, нужно аннулировать зарегистрированный с/ф с помощью отрицательной записи и внести данные о новом исправленном варианте в стандартном порядке.

Как правило, продавец вместе с исправленным документом направляет покупателю также бумагу уведомительного характера, в которой прописывается квартал, когда ошибочный с/ф был сформирован, а также приводятся его реквизиты.

На основании полученной от продавца документации покупатель проводит процедуру аннулирования некорректного документа, причем порядок ее выполнения также зависит от момента получения ИСФ и его сопоставления с моментом регистрации исходного с/ф и фактом передачи декларации по НДС.

| Период, в котором получен исправленный экземпляр | Процедура аннулирования в Книге покупок |

| До подачи декларации за период, в котором в Книге покупок зарегистрирован некорректный с/ф | Исходный с/ф повторно регистрируется с минусовыми значениями в полях 15 и 16.

Новый исправленный экземпляр регистрируется обычным образом в текущем периоде его получения. Номер и дата ИСФ из поля 1а переносится в поле 4 Книги. |

| После подачи декларации за период регистрации ошибочного с/ф | В Книге формируется дополнительный лист к тому кварталу, в котором был отражен неверный с/ф. В этот лист вносятся повторно данные о с/ф с ошибками с минусовыми значениями в полях 15 и 16.

Новый полученный с/ф вносится в Книгу за текущий период, когда он поступил от продавца. № и дата ИСФ из поля 1а переносится в поле 4 Книги. |

Таким образом, процедура аннулирования счета-фактуры с недочетами зависит от того, успел покупатель отчитаться перед налоговой по налогу из этого с/ф или нет. После каждого квартала покупатель сдает декларацию по добавленному налогу, в которой показывает НДС к возмещению и уплате с выводом итоговой суммы для перечисления. Крайняя дата для подачи данной декларации 25-тое число следующего месяца.

Если декларация подана покупателем раньше крайнего срока, то при получении ИСФ от продавца до 25-того числа, нужно будет подготовить дополнительный лист к прошедшему кварталу, при этом лист можно внести не только отрицательную аннулирующую запись, но и зарегистрировать полученный ИСФ.

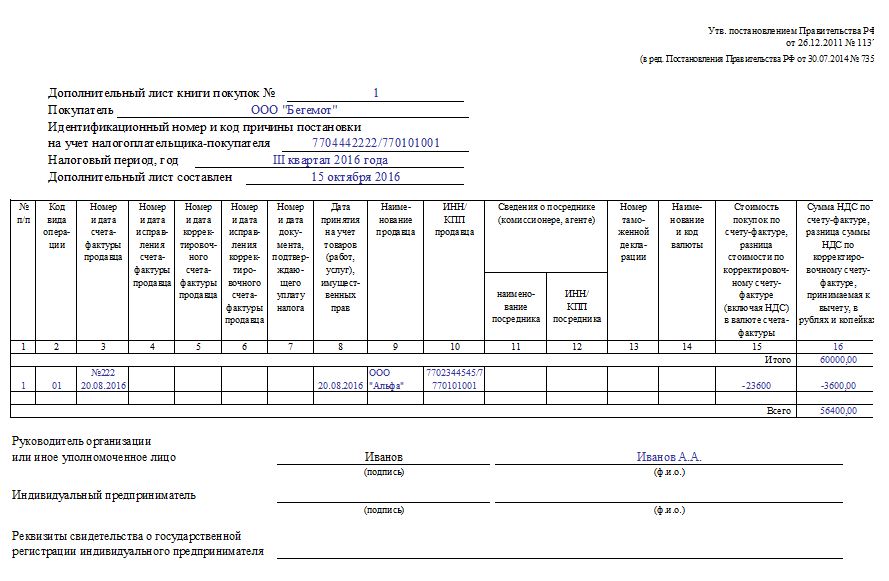

Заполнение дополнительного листа Книги покупок при аннулировании с/ф

В гр.3 дополнительного листа ставится номер и дата аннулируемого с/ф. Общая стоимость показывается в гр.15 со знаком «минус». Величина НДС – в гр.16 также с знаком «минус».

Пример заполнения

Заполнение дополнительного листа Книги покупок при аннулировании с/ф

Отражение аннулирования счета-фактуры в декларации по НДС

Если покупатель или продавец уже отчитались перед налоговой за тот период, в котором выявлена ошибка, то придется не только составить исправленный экземпляр счета-фактуры, аннулировать некорректную запись в Книге покупок (или продаж), зарегистрировать исправленный бланк, но и подготовить уточненную декларацию.

Внесение изменений в с/ф может повлечь повышение или снижение налоговой базы и, как следствие самого НДС. Чтобы в налоговой были верные данные за прошедший период, следует составить уточненную декларацию за этот период, в которую сведения уже вносятся на основании правильно выставленного с/ф.

Для продавца

Если после подачи уточненной декларации налоговая сумма повысилась, то разницу между начальной величиной налога и уточненной нужно заплатить.

Процедура отражения в декларации аннулирования исходного счета-фактуры продавцом зависит от факта передачи декларации в налоговую:

| Период выставления исправленного с/ф | Процедура отражения в декларации |

| До подачи декларации | В раздел 9 декларации вносятся данные об аннулированном и исправленном вариантах на основании показателей Книги продаж. |

| После подачи декларации | Если в результате ошибки налог занижен —

показатели о счетах-фактурах (исходном и исправленном) из доп.листа переносятся в приложение 1 к 9 разделу, заполнение выполняется за квартал, когда зарегистрирован изначальный с/ф. Если в результате ошибки налог не занижен, то уточненную декларацию можно не подавать. |

Для покупателя

Покупатель также должен передать в налоговую уточненную декларацию, корректирующую поданные ранее сведения. Процедура отражения в уточненной декларации факта аннулирования неверного с/ф также зависит от того, отчитался покупатель перед ФНС или нет.

| Период получения исправленного с/ф | Процедура отражения в декларации |

| До подачи декларации | В раздел 8 вносятся данные об аннулированном и исправленном вариантах. |

| После подачи декларации | Если налоговая база в результате ошибки была снижена, то данные об аннулированном с/ф вносятся в прил.1 к разделу 8.

Если налоговая база не была снижена – данные о ИСФ из Книги за квартал его получения заносятся в раздел 8 декларации за этот же период. |