Реализация товаров через интернет-магазин – перспективный и быстро развивающийся вид розничной торговли. Основное его преимущества – широкая покупательская база, ведь клиентами интернет-точки могут быть жители разных регионов РФ и даже иностранные граждане. Кроме того, дополнительный приток клиентов обеспечивает удобство покупки: для того, чтобы выбрать и приобрести товар не нужно посещать стационарную торговую точку, заказать и оплатить покупку можно, не выходя из дома.

В связи со стремительным развитием данного вида торговли все больше организаций и ИП создают интернет-площадки для реализации товаров онлайн. Налогообложение интернет-магазина – один из основных вопросов, волнующих предпринимателей и юрлиц, работающих в сфере онлайн-продаж. Сегодня мы поговорим о том, может ли торговая интернет-площадка использовать ЕНВД. Также мы рассмотрим прочие виды налоговых режимов, применимых для интернет-магазинов.

Интернет-магазин: понятие, специфика работы

Под интернет-магазином понимают веб-сайт, с помощью которого продавец предлагает покупателю различные товары, в том числе их заказ, оплату, доставку. Главный критерий, отличающий онлайн-площадку от обычного магазина – отсутствие торгового зала или точки. Данный фактор является неоспоримым преимуществом для покупателя, так как купить товар можно практически моментально, не выходя при этом из дома.

Воспользовавшись онлайн-площадкой, покупатель имеет возможность ознакомиться с техническими характеристиками товара, получить отзывы о продукции. Для того, чтобы компенсировать покупателю отсутствие возможности реально рассмотреть товар, многие интернет-магазины размещают на сайте видеоролики и презентации, позволяющие получить больше визуальной информации о продукте.

Существенные преимущества интернет-реализации имеют и предприниматели, ведущие подобного рода деятельность. Вот основные из них:

- «мобильность» бизнеса, позволяющая в любой момент сменить ассортимент товара и даже направление деятельности. Предприниматель не связан с контрагентами длительными договорами, поэтому специфика продаж может меняться в зависимости от спроса и конкуренции на рынке;

- минимальные расходы на обслуживание: предпринимателю не нужно выплачивать зарплату продавцам, нести затраты на аренду помещений под магазин и склад, обеспечивать их охрану и т.п.

Стоит отметить, что определенные сходства между интернет-торговлей и реализацией через торговые точки все-таки существуют. К примеру, в обоих случаях контролем процесса реализации, объема продаж, оформлением доставки и т.п. занимается менеджер. Также при реализации товара любым из способов (в том числе онлайн) покупатель получает все необходимые документы (товарный чек, гарантия, при необходимости – счет-фактура и т.п.).

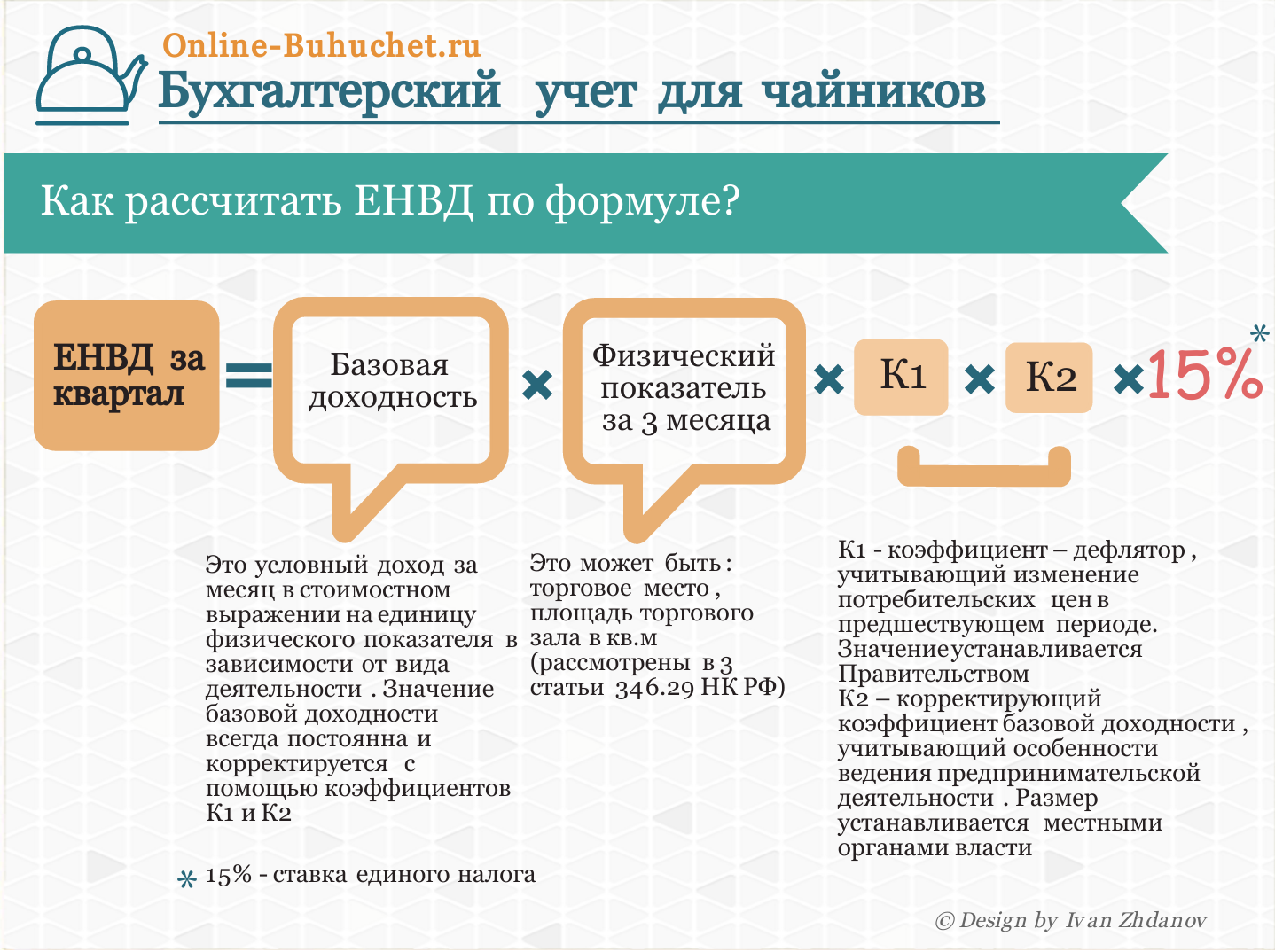

Кто и как может применять ЕНВД: инфографика

На рисунке ниже мы рассмотрим кто может использовать данный специальный режим и какие преимущества ведения на нем деятельности.

Интернет-магазин и ЕНВД

Реализация товара через интернет является одним из видов хозяйственной деятельности, а, следовательно, подлежит налогообложению. Большинство интернет-площадок используют ОСНО и УСН. Использование ЕНВД для онлайн-продаж законом не предусмотрено, подробнее об этом – ниже.

«Вмененка» и розничная торговля

ЕНВД или «вмененка» — один из режимов налогообложения, который может быть использован субъектами хозяйствования, ведущих деятельность в сфере розничной торговли. Основные преимущества режима:

- минимальная отчетность (подача декларации единоразово по истечению года);

- нет необходимости вести учет доходов и расходов, оформлять и сохранять подтверждающие документы, так как расчет налога производится исходя из показателей плановой (предполагаемой) доходности.

ЕНВД будет оптимальным выбором для тех торговых организаций, которые имеют стабильно высокие показатели доходности. В таком случае расчет налога по «плановым» показателям доходности будет выше налога, рассчитанного от суммы чистой прибыли.

Вы можете использовать «вмененку», если:

- Вы реализуете товары через торговую сеть. В данном случае допустима продажа непосредственно в торговых залах, а также через сеть без торговых площадок;

- Ваша организация осуществляет продажу через ларьки, прилавки, контейнеры и прочие объекты, не относящиеся к стационарной торговой сети. К этой категории также относится реализация по принципу развозной/разносной торговли.

Расчет ЕНВД при розничной торговле

Для тех, кто использует «вмененку», расчет налога осуществляется с использованием следующих показателей:

- плановая доходность (показатель фиксируется на законодательном уровне в рамках определенного региона и вида деятельности);

- физический показатель (для торговли – площадь торгового зала, места, для разносной реализации – количество сотрудников);

- корректирующие коэффициенты (фиксируются законодательно);

- ставка налога 15% (неизменна для всех регионов и видов деятельности).

Пример №1.

ООО «Факел» реализует канцелярские принадлежности через киоск на рынке «Центральный». В течение 2 квартала 2016 года площадь торговой точки менялась:

- до 14.04.16 площадь киоска составляла 3,3 кв. м;

- с 14.04.16 киоск был расширен до 6 кв. м, после чего его площадь не менялась.

При расчете налога бухгалтер «Факела» учел, что в апреле 2016 необходимо использовать показатель доходности 9.000 руб. за 1 торговое место, а в мае-июне рассчитывать налог нужно исходя из показателя 1.800 руб. на каждый квадратный метр торговой площади.

Показатели корректирующих коэффициентов для «Факела» составляют: К1 – 1,798, К2 – 0,4.

Бухгалтер «Факела» рассчитал сумму налога на 2 кв. 2016 таким образом:

| Месяц | Расчет | Результат |

| Апрель | 9.000 * 1 торговое место * 1,798 * 0,4 | 6.473 руб. |

| Май | 1.800 * 6 кв. м * 1,798 * 0,4 | 7.767 руб. |

| Июнь | 1.800 * 6 кв. м * 1,798 * 0,4 | 7.767 руб. |

| Итого за 2 кв. 2016 | 6.473 руб. + 7.767 руб. + 7.767 руб. | 22.007 руб. |

Онлайн-продажи и ЕНВД

Ознакомившись со спецификой работы интернет-магазинов и критериями для использования ЕНВД в рамках торговой деятельности, переходим к основному вопрос: может ли интернет-магазин использовать «вмененку». Ведь применение ЕНВД предусматривает наличие торговой точки, через которую реализуется товар, в то время как онлайн-магазин реальной торговой площадкой не располагает. Таким образом, в общем порядке, реализация товара онлайн под ЕНВД не подпадает по следующим причинам:

- отсутствует стационарная торговая сеть, посредством которой покупатель приобретает товар;

- заказ товара оформляется дистанционно (по телефону или через онлайн-заявку);

- товар доставляется почтой, а не получается покупателем на месте в магазине.

Исходя из вышеизложенного, законодательно обоснованным считается тот факт, что интернет-торговля не признается розничной, а, следовательно, не подпадает по ЕНВД. Данная позиция неоднократно подтверждена письмами Минфина.

В то же время существуют особые ситуации, в которых использование ЕНВД для онлайн-продаж признано допустимым. Речь идет о тех случаях, когда онлайн-площадки являются частью торговой сети, в собственности которой находятся в том числе стационарные точки (магазины, павильоны и т.п.). Примером такой деятельности может быть крупная сеть магазинов по продаже электроники и бытовой техники: реализация продукции производится непосредственно в магазине, но заказ товара и его доставку можно оформить онлайн. Для того, чтобы продажи через интернет-магазин были признаны розничной реализацией, и, следовательно, могли подпадать под «вмененку», необходимо соблюдение основного критерия — интернет-магазин реализует товар через сеть, имеющую стационарные торговые точки. В таком случае выполняются требования розничной торговли:

- реализация по образцам, которые представлены в стационарном магазине;

- продажа товара через магазин с торговым залом, при этом заказ и доставка товара производится онлайн, фактическая реализация – через стационарный магазин.

Позиция относительно возможности использования ЕНВД в подобных случаях подтверждена письмом Минфина №03-11-11/11.

Таким образом, можно сделать следующие выводы: если Вы реализуете товар исключительно через интернет, стационарного магазина/павильона для продажи не используете, то режим ЕНВД для Вас неприемлем. И наоборот: если Ваша организация продает товары стационарно, но оформить заказ продукции можно через интернет, то в таком случае Вы вправе использовать ЕНВД.

Режимы налогообложения для интернет-магазина

Практика показывает, что большинство субъектов хозяйствования, реализующих товары через интернет, в качестве режима налогообложения используют «упрощенку». Связано это с тем, что упрощенная система привлекательна с точки зрения простоты ведения учета (в определенных случаях учет доходов и расходов вообще не требуется) и финансовой привлекательности (пониженные налоговые ставки – 6% или 15%). Закон позволяет интернет-магазинам использовать УСН, так как в большинстве случаев их деятельность удовлетворяет критериям относительно ограничения по доходам (до 79.740.000 руб.) и количеству сотрудников (до 100 человек среднемесячно). Кроме того, сумму затрат на создание интернет-магазина можно отразить в части расходов, тем самым уменьшив налогооблагаемую базу. Данные расходы можно признать в случае, когда интернет-площадка является нематериальный активом, а также в прочих случаях, когда расходы на магазин относят к рекламным затратам. Отметим, что данные условия применимы для компаний и ИП, использующих схему «доходы за вычетом расходов по ставке 15%».

Если онлайн-магазин не соответствуют критериям, необходимым для применения «упрощенки» (например, имеет высокий годовой доход), то в таком случае доход от деятельности облагается ОСНО. Общий режим также позволяет уменьшить налогооблагаемую базу за счет затрат на сайт, но с учетом следующих условий:

- если расходы на оформление сайта магазина меньше 40.000 руб., их можно отнести к расходам. При этом сайт должен быть признан нематериальным активом с исключительными правами на имя заказчика (собственника онлайн-площадки);

- если затраты на сайт превысили 40.000 руб., то сайт учитывается на балансе исходя из срока полезного использования. В данном случае налогооблагаемую базу уменьшают расходы на амортизацию.

Расходы, связанные с доставкой товара покупателям, также можно отразить в расходах при расчете налога ОСНО. В данной группе относятся затраты на оплату труда водителей, курьеров, расходы на топливо и обслуживание автомобиля. Если магазин не имеет сотрудников в штате, а доставка осуществляется посредством транспортных компаний, то расходами будут признана стоимость оплаты в рамках договоров, заключенных с курьерскими службами.

Ответы на вопросы по особенностям ЕНВД для интернет-магазина

Вопрос: ИП Дубов С.Д. занимается реализацией автомобильных запчастей. Заказ товара покупателями осуществляется через интернет-магазин, оплатить и забрать запчасти можно в магазине «Авто стоп». Может ли Дубов использовать ЕНВД?

Ответ: Да, так как оплата товара и его получение покупателем осуществляется в стационарной торговой точке.

Вопрос: ООО «Техно Точка» реализует мобильные телефоны через интернет. При регистрации ООО «Техно Точка» была выбрана ОСНО. Для создания веб-сайта магазина «Техно Точка» привлекла компанию-разработчика, стоимость услуг которой составила 34.200 руб. Может ли «Техно Точка» отнести данную сумму к расходам?

Ответ: Да, «Техно Точка» при расчете налога может уменьшить налогооблагаемую базу на сумму 34.200 руб. Расходы на оформление веб-сайта в данном случае можно списать единовременно всей суммой.

|