Все налогоплательщики обязаны отчитываться перед налоговой службой, при этом не важно – ведется деятельность или нет. Отличие лишь в том, что при отсутствии деятельности сдаются нулевые декларации в отношении каждого налога. При соблюдении определенных условий можно заменить их единой упрощенной декларацией (единая упрощенная налоговая декларация). Тем не менее, стоит отметить, что далеко не всегда есть возможность воспользоваться упрощенной декларацией.

Кто сдает единую упрощенную налоговую декларацию

Отчитаться с помощью единого бланка могут как ИП, так и организации в случае соответствия требованиям, прописанным во втором приложении приказа №62н от 10.07.07:

- Отсутствие операций, связанных с перемещением денежных сумм по кассе или банковским счетам;

- Отсутствие объекта налогообложения по тем видам налогов, в отношении которых компания зарегистрирована как плательщик.

Эти два условия должны выполнять одновременно, что не всегда выполняется. Иногда деятельность фактически не ведется – продаж нет, услуги не оказываются, деньги поставщикам не перечисляются, от клиентов не поступают, тем не менее, заполнять упрощенную единую декларацию нельзя по причине совершения иных операций, связанных с учетом обязательных расходов. Например, выплачивается зарплата директору или перечисляется арендная плата за помещение, оплачивается электроэнергия, связь, обслуживание счета в банке и иные траты. То есть происходит определенное движение сумм по денежным счетам, что нарушает первое условия подачи упрощенного бланка отчета.

Необходимо внимательно проанализировать операции, производимые в периоде, за который требуется отчитаться. Только при полной уверенности можно подавать единую декларацию, так как при ошибке налоговая заставит повторно подать нулевую отчетность и при этом начислит штраф к уплате за несвоевременность ее подачи.

Как правило, возможность подать единый отчет возникает у вновь зарегистрированных компаний, которые не успели открыть счет, обзавестись офисом или производственным помещением, не имеют транспортных средств и нежилого имущества. Юридические лица подают отчет по тому адресу, который указан в его учредительных документах.

Единая упрощенная налоговая декларация для ип

Граждане, зарегистрированные как ИП, часто не ведут деятельность по какой-либо причине, при этом забывают своевременно закрыть предпринимательство индивидуального характера.

ИП могут не иметь работников, офиса, налогооблагаемого имущества, они не обязаны содержать директора, поэтому, в случае отсутствия движений, могут не заполнять отдельные декларации по каждому виду налога, а сформировать единый документ, в котором будут приведены сведения по всем тем налогом, в отношении которых ИП является плательщиком.

Единую декларацию в упрощенном виде следует подать в налоговую по тому адресу, где проживает ИП. Если ИП работает на УСН, то отчитываться по данному налогу в едином отчете нужно только за год, в ежеквартальных декларациях указывать налог УСН не нужно.

Сроки подачи единой упрощенной налоговой декларации

Рассматриваемый бланк подлежит предоставлению в налоговый орган по завершении следующих периодов:

- Первый квартал;

- Полугодие;

- Девять месяцев;

- Год.

Установлен срок – до 20-го числа включительно того месяца, который идет за отчетным периодом. Несвоевременная подача декларации является поводом для уплаты штрафа. Минимальный его размер 1000 руб.

Особенности заполнения декларации

Процедура формирования упрощенной единой декларации прописана в Приказе №62н. Этот же законодательный документ Минфина РФ утверждает актуальный бланк декларации. Так как форма утверждена еще в 2007 году, то дается оговорка, что до утверждения нового бланка в поле «ОКАТО» нужно прописывать ОКТМО компании.

По тем налогам, которые компания отражает в декларации, не должно быть объекта налогообложения. Кроме того, не должны проводиться никакие суммы через счета или кассу налогоплательщика в том периоде, за который предоставляется отчет.

Правила оформления:

- Заполнение можно произвести вручную ручкой черного или синего оттенка, можно заполнить в электронном виде и после распечатать;

- Исправления допускаются – некорректные данные зачеркиваются одной чертой, рядом пишутся верные сведения, в подтверждение уместности исправления ставится текущая дата и подпись;

- Нельзя применять корректоры и схожие вещества для редактирования показателей;

- Каждая страница должна содержать ИНН и, при наличии, КПП (исключением являются физ.лица, не являющиеся ИП, которые могут вместо ИНН заполнить свои реквизиты на втором листе упрощенной декларации);

- Не нужно заполнять подраздел на первой странице, предназначенный для оформления налоговым специалистом.

Заполнение первой страницы бланка:

| Наименование поля | Заполняемые сведения |

| ИНН | Номер, присваиваемый налогоплательщику при постановке на учет в налоговой.

Организации вписывают 10 цифр, при этом в первых двух ставятся нули. ИП вписывают 10 цифр. Физ.лица без образования ИП заполняют поле по желанию. |

| КПП | Вносится только юридическими лицами. |

| Вид документа | Может принимать два значения:

|

| Отчетный год | Тот год, за который формируется упрощенная декларация. |

| Налоговый орган | Наименование отделения ФНС и соответствующий код. |

| Налогоплательщик | Название компании в соответствии с учредительной документацией либо ФИО физ.лица. |

| ОКАТО | Вносится ОКТМО, поле заполняется с левой клетки, если остаются пустые клетки в конце поля, то в них ставятся нули. |

| ОКВЭД | Данные о виде деятельности по соответствующему классификатору. |

| Налоги | Список тех налогов, по которым компания отчитывается перед налоговой, последовательность перечисления налогов определяется их очередностью в НК РФ:

|

| Телефон | Телефонный номер для связи с налогоплательщиком |

| Достоверность подтверждаю | Заполнение:

|

Заполнение второй страницы декларации

Второй лист подлежит оформлению только при формировании единой декларации физическим лицом, не зарегистрированным как ИП. Причем заполнять сведения о гражданине нужно только при отсутствии ИНН в верхней части бланка.

Для внесения данных о налогоплательщике используются сведения из паспорта физического лица, свидетельства о рождении, документа о месте жительства:

- ФИО полностью;

- Дата и место рождения из паспорта или свидетельств о рождении;

- Название страны, гражданином которой является налогоплательщик, и соответствующий код по ОКСМ. Если гражданства нет, то пишется формулировка «лицо без гражданства»;

- Наименование документа, удостоверяющего личность, его реквизиты и соответствующий код из приложения к порядку заполнения декларации (например, 03 – свидетельство о рождении, 10 – иностранный паспорт, 21 – российский паспорт);

- Место жительства – должно подтверждаться пропиской в паспорте или иным документом (место пребывания для лиц, у которых нет места жительства в РФ, заполняется также на основании документа), код субъекта РФ берется из второго приложения к порядку заполнения декларации;

- Подпись физического лица или его представителя с указанием даты формирования упрощенной декларации.

Единая упрощенная налоговая декларация образец и бланк

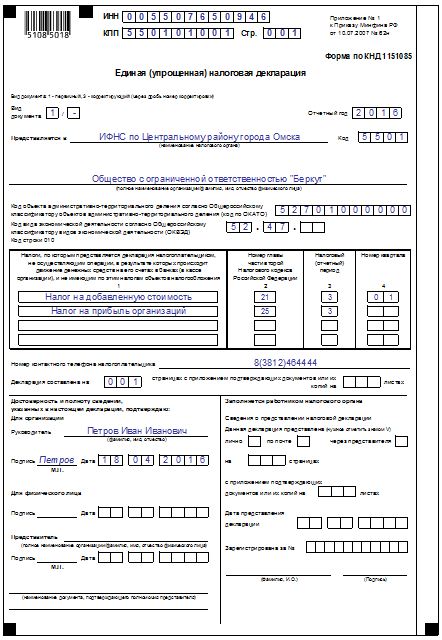

Актуальный бланк утвержден приказом №62н – его первое приложение. Код налоговой упрощенной декларации (КНД) – 1151085. Образец заполнения представлен на рисунке.

Единая упрощенная налоговая декларация. Образец заполнения первой страницы

Единая упрощенная налоговая декларация. Скачать образец и бланк

|

(голосов: 3, средняя оценка: 4,67 из 5)

(голосов: 3, средняя оценка: 4,67 из 5)