ЕНВД представляет собой льготный режим, основанный на уплате единого налога на вмененный доход в отношении видов деятельности, предусмотренных п.2 ст.346.26 НК РФ. Список видов деятельности конкретен и четко ограничен законодательством РФ. Применение данного режима является добровольным делом при своевременном уведомлении налогового органа в срок не более 5 дней. Плательщики ЕНВД обязаны вести бухгалтерский учет. В статье мы рассмотрим как ведется бухгалтерский учет ЕНВД.

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Для кого ведение бухучета обязательно при ЕНВД?

Все юридические лица, применяющие режим ЕНВД, обязаны вести бухучет, оформлять регистры в отношении операций, связанных с учетом доходов и расходов по соответствующим видам деятельности, а также своевременно заполнять и сдавать бухгалтерскую отчетность. Такая обязанность прописана Федеральным законом от 06.12.2011 №402-ФЗ.

Положения закона №402-ФЗ не применимы к индивидуальным предпринимателям, так как данная категория лиц не включена в перечень, обозначенный в п.1 ст.2 указанного закона. Следовательно, ИП на ЕНВД по-прежнему освобождены от ведения бухучета и сдачи бухгалтерской годовой отчетности, при этом они должны вести учет физических показателей для исчисления налога.

Читайте статью: → Декларация ЕНВД: сроки, уплата, отчетность»

Особенности ведения бухучета

Режим ЕНВД предполагает расчет налога, исходя из базовой доходности за налоговый период (квартал), физического показателя и корректирующих коэффициентов, величина которых зависит от степени влияния какого-либо условия на результат деятельности на «вмененке». Величина уплачиваемого налога никоим образом не зависит от фактически полученной прибыли организации.

Порядок ведения бухучета на предприятии определяется положениями закона №402-ФЗ «О бухгалтерском учете», в котором изложены правила и принципы организации учета и формирования учетной политики.

Организации на ЕНВД в целях ведения бухгалтерского учета сталкиваются с выполнением следующих процедур:

- Подготовка и принятие положений учетной политики;

- Разработка рабочего плана счетов;

- Разработка и утверждение подходящих форм регистров и ведомостей для отражения хозяйственных операций (с учетом обязательных реквизитов, прописанных в законе №402-ФЗ);

- Утверждение форм первичных документов для использования в учете предприятия (использование унифицированных бланков или самостоятельно подготовленных);

- Отражение хозяйственных операций по доходам и расходом на протяжении налогового периода – согласно ПБУ 9/99 и 10/99;

- Отражение расчетных и кассовых операций. Лица на ЕНВД вправе не применять для расчетов контрольно-кассовую технику в случае, если покупателю по просьбе предоставляется документ, подтверждающий передачу денежных средств за товарные ценности (услугу или работу) (п.2.1 ст.2 закона №54-ФЗ от 22.05.2003):

- Подача бухгалтерской отчетности по итогам календарного года.

Предприятия на ЕНВД могут вести бухгалтерский учет в полном объеме или же применять упрощенный способ при отнесении к малым предприятиям. Как правило, юридические лица, применяющие вмененный режим, как раз и являются малыми предприятиями.

Ведение бухучета в упрощенном виде

Обязав организации на ЕНВД вести бухучет, законодатели предусмотрели упрощения при соблюдении ряда условий. В случае соответствия критериям, характерным для субъекта малого предпринимательства, учет допускается вести в упрощенном виде. Отчетность малого предприятия также упрощена по сравнению со стандартными полными формами.

| Критерии отнесения к субъекту малого предпринимательства | |

| Выручка за предшествующий год | не более 800 000 000 руб. |

| Средняя численность работников за предшествующий год | менее 100 человек |

| Доля участия иных лиц в уставном капитале | не более 49%. |

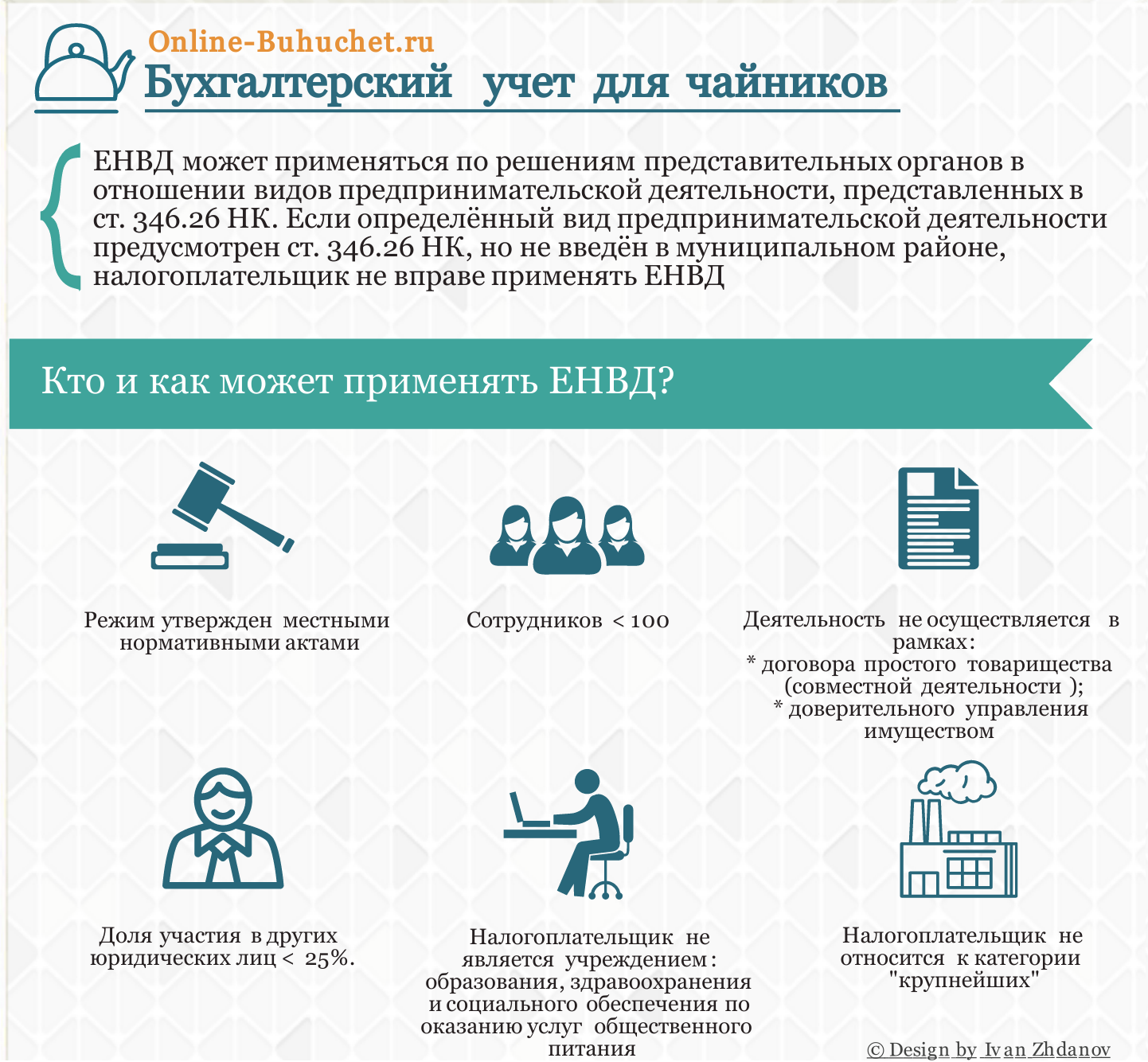

При выполнении указанных выше условий юридическое лицо признается малым предприятием и имеет право применять упрощенный способ ведения бухучета. Данный способ позволяет организации не раскрывать детальную информацию в бухгалтерской отчетности, а указывать в обобщенном виде. В инфографике ниже рассматривается кто может перейти на упрощенный режим налогообложения ЕНВД.

Упрощение регистров бухгалтерского учета

Малые предприятия вправе вместо стандартных форм ведомостей и регистров бухгалтерского учета применять упрощенные, самостоятельно подготовленные формы, включающие обязательные реквизиты, перечисленные в ст.9 закона №402-ФЗ.

Для юридических лиц, выполняющих не более тридцати операций в месяц, рекомендовано применение единого журнала учета хозяйственный операций, на основании которого и будет формироваться бухгалтерская отчетность по итогам года. Такой журнал оправдан в случае, если организация не имеет значительных затрат материального характера.

Малые предприятия на ЕНВД могут при учете доходов и расходов использовать кассовый метод, на основании которого суммы операций отражаются непосредственно по факту их оплаты.

Оптимизация плана счетов

План счетов для малых предприятий можно сократить, отражая данные по счетам в обобщенном виде, соответственно, количество применяемых счетов будет уменьшено, а учет будет значительно проще.

Например, операции, связанные с производственной деятельностью, можно отражать на одном счете 20, а операции по расчетам с контрагентами — на одном счете 76.

Подготовленный рабочий план счетов нужно включить в учетную политику.

Раздельный учет при ЕНВД

Раздельный учет возможен в трех случаях:

- Если единый налог уплачивается в отношении нескольких видов деятельности – в этом случае показатели для расчета налога по каждому виду деятельности учитываются отдельно.

- Если осуществляются операции, не попадающие под ЕНВД (продажа основных средств, сдача имущества во временное пользование, безвозмездное поступление товаров и прочие операции) – к таким операциям может быть применен либо режим УСН, либо ОСНО;

- Если наряду с ЕНВД применяются УСН или ОСНО.

Учет при совмещении режимов

Если наряду с ЕНВД применяется иной вид режима, то организация обязана вести учет хозяйственных операций по видам деятельности на «вмененке» отдельно. Таким образом, лица, применяющие несколько режимов налогообложения в отношении своей предпринимательской деятельности, сталкиваются с усложненным бухгалтерским учетом.

Упростить учет можно двумя путями — исключить режим ЕНВД или выделить виды деятельности на ЕНВД на отдельное юридическое лицо или ИП.

Система налогообложения ЕНВД не обязательна к применению, ее использование носит добровольный характер, поэтому право налогоплательщика — сделать выбор в пользу других налоговых режимов, отказавшись от ЕНВД.

Принимая решение о необходимости отказа от ЕНВД, следует проанализировать целесообразность его применения. Для многих видов деятельности гораздо выгоднее платить налог на вмененный доход. Таким налогоплательщикам лучше продолжать вести раздельный бухгалтерский учет для ЕНВД и прочих систем налогообложения.

Если налогоплательщик решает вести раздельный бухгалтерский учет, то необходимо разделять полученные доходы и расходы по видам деятельности. Также подлежат разделению общехозяйственные расходы, в которых нужно выделять долю, приходящуюся на деятельность, находящуюся на ЕНВД.

Порядок ведения раздельного бухгалтерского учета разрабатывается организацией самостоятельно, после чего закрепляется в учетной политике.

Преимущества и недостатки применения ЕНВД

Рассмотрим ключевые преимущества спецрежима ЕНВД.

Пример раздельного учета при ЕНВД

У фирмы два вида деятельности: один на ЕНВД, другой на УСН.

В 1 квартале 2016 года суммарный доход по обоим видам деятельности 200 тыс. руб., в том числе по деятельности на ЕНВД доход составил 50 тыс. руб. Общехозяйственные расходы – 100 тыс. руб., данные расходы не могут быть четко отнесены к какому-либо виду деятельности.

Как определить, какая доля общехозяйственных расходов относится к режиму ЕНВД?

Доля общехозяйственных расходов в отношении ЕНВД = 50000 / 200000 * 100000 = 25000 руб.

Бухгалтерская отчетность организаций на ЕНВД

Бухгалтерский баланс и Отчет о финансовых результатах сдаются не позднее 31 марта по итогам предшествующего года. Малые предприятия могут заполняют сокращенные бланки отчетов по желанию.

При необходимости организации могут изменять существующие стандартные формы отчетов, поясняя строки или обобщая информацию. Что касается упрощенных бланков отчетности, то никаких изменений не допускается, отчеты должны заполняться и сдаваться в том виде, в котором они содержатся в приложении к утверждающему документу.

Никаких строгих требований к способу подачи отчетности ИФНС не предъявляет, сдавать можно как на бумаге, так и в электронном виде.

Бланки отчетов содержатся в приложениях к Приказу №66н 2 июля 2010 г. (в ред. приказа №113н 17 августа 2012 г., № 57н 6 апреля 2015 г.).