Что же такое базовая доходность единого налога на вменённый доход? Согласно статье 346.27 Налогового Кодекса РФ, это условный доход за месяц на каждую единицу физического показателя, который характеризует определённый вид предпринимательской деятельности. Данный показатель служит основой для расчёта размера вменённого дохода, на основании которого рассчитывается ЕНВД путём умножения вменённого дохода на ставку процента. В статье расскажем, как рассчитывается базовая доходность ЕНВД в 2024 году, приведем подробные примеры.

Далее в статье будет рассмотрены правила расчёта ЕНВД с примером и отдельно рассмотрены показатели, которые важны в таком расчёте, также будет рассмотрена ситуация налогообложения при отсутствии физического показателя. В качестве бонуса в конце статьи приведена таблица со значениями коэффициента-дефлятора К2 в нескольких регионах для некоторых видов предпринимательской деятельности.

Где применяется базовая доходность?

Некий условный доход, получаемый коммерсантом (индивидуальным предпринимателем) с единицы физического показателя, с точки зрения государства, считается базовой доходностью данного ИП. Объём этого показателя определён властями в статье 346 Налогового Кодекса РФ, также в этой статье определяется размер дохода деятельности предпринимателя.

Базовая доходность является условной величиной, потому что определяется исходя из вида деятельности коммерсанта, будь то гостиничные услуги, сдача имущества в аренду, услуги по ремонту и далее по списку деятельности, определённой в статье 346,29. То есть в действительности размер базовой доходности не определяет реальный доход ИП.

Важный момент: Величина базовой доходности единого налога на вменённый доход (ЕНВД) имеет прямую зависимость от вида деятельности ИП, определённого в статье 346 НК РФ, так как для каждой деятельность отдельно указан определённый уровень доходности.

Существует определённая формула расчёта суммы налога ЕНВД (о ней будет рассказано ниже), в которой должен быть также определён размер физического показателя, например, доходность на одного работника, один квадратный метр торговой площади, одно посадочное место и так далее. Таким образом, физический показатель является совокупностью вышеназванных единиц измерения. Читайте также статью: → «Бытовые услуги на ЕНВД: особенности и пример расчета налога».

Важный момент: Для определённого вида деятельности определён соответствующий физический показатель.

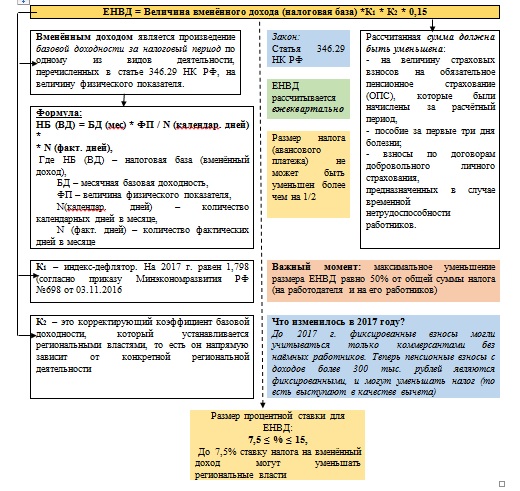

Схема «Как считается единый налог на вменённый доход, согласно последним изменениям, внесённым на 2017 год (статья 346.29 НК РФ)»:

Подробнее о показателях, без которых невозможен расчёт налоговой базы. Физические показатели

Выше, в схеме, мы кратко рассмотрели некоторые показатели, применяемые при расчёте вменённого дохода (налоговой базы), а именно: физический показатель; коэффициент К1; коэффициент К2. Что же такое физический показатель на практике? В пункте 3 статьи 346.29 НК РФ приведена таблица зависимости размера базовой доходности от физического показателя.

Для наглядности приведём несколько физических показателей из этой таблицы:

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц, тыс. руб. |

| Ветеринарные услуги | Количество сотрудников, вместе с предпринимателем | 7,5 |

| Ремонт, техобслуживание и мойка автомототранспортных средств | Количество сотрудников, вместе с предпринимателем | 12 |

| Перевозка грузов на автотранспорте | Количество автотранспортных средств, используемых для перевозки грузов | 6 |

| Перевозка пассажиров на автотранспорте | Количество посадочных мест | 1,5 |

| Розничная торговля через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (м2) | 1,8 |

Таким образом, единицей физического показателя могут являться: количество работников, количество торговых мест, посадочных мест, площадь земельных участков, количество автотранспортных средств и так далее. Читайте также статью: → «Бухгалтерский учет и расчет налога ЕНВД для услуг такси в 2024».

Важный момент: Физический показатель – это не стационарная величина, она может изменяться в течение налогового периода, однако важно вовремя, учесть изменения, согласно пункту 9 статьи 346.29 НК РФ.

Как происходит уплата ЕНВД, если нет физического показателя

Ситуация отсутствия физического показателя может возникнуть в случае его утраты, например, если закончился договор аренды, а, следовательно, компания может не платить налог ЕНВД, так как компания перестаёт работать.

Налоговая служба даёт разъяснение на эту ситуацию: если утрачен физический показатель, однако ещё не подано заявление в форме 3-НДФЛ о снятии с учёта, то налог всё равно не должен быть уплачен. Вывод: нет физического показателя (в данном примере – торговых площадей), следовательно, нет налога.

Важный момент. Даже если утрачены физические показатели, безопаснее всего сдавать нулевую декларацию, так как несдача отчётности влечёт за собой, согласно статьи 119 НК РФ, штраф в размере одной тысячи рублей за каждую несданную отчётность и блокирование расчётного счёта.

Если раньше в подобной ситуации уплачивался налог, то сейчас его можно вернуть, подобный момент подтверждён Федеральной Налоговой Службой. Для того, чтобы вернуть налог необходимо подать все уточнённые отчёты за прошлые периоды «лишних» оплат и заявление на возврат, а также договоры аренды с истекшим сроком действия (если физическим показателем являются торговые площади), приказы об увольнении работников (если физическим показателем является количество работников) и так далее.

Если компания временно приостанавливает свою деятельность, при этом сдавая нулевые отчётности, а потом возобновляет работу, то, согласно информационному письму Президиума ВАС РФ №157 от 05.03.2013, за время простоя ФНС может доначислить налог на вменённый доход. Читайте также статью: → «Налог на имущество при ЕНВД в 2024: особенности налогообложения и типичные ошибки».

Рубрика «Вопросы и ответы»

Подробнее о показателях, без которых невозможен расчёт налоговой базы. Корректирующий коэффициент базовой доходности К2.

| № | Вопрос | Ответ |

| 1 | Какие особенности предпринимательской деятельности учитывает коэффициент К2? | Согласно абзацу 6 статьи 346.27, К2 учитывает следующие особенности:

— многообразие товаров, работ и услуг; — зависимость от сезона (неравномерность спроса); — порядок деятельности; — объём доходов; — специфику места ведения предпринимательской деятельности; — площадь электронных табло; и так далее. |

| 2 | Какие ограничения свойственны коэффициенту К2? | Согласно пункту 7 статьи 346.29 НК РФ? Существует два ограничения:

— определение коэффициента происходит не менее чем на календарный год; — 0,005≤ К2 ≤ 1. |

| 3 | Как определяется? | Согласно подпункту 3 пункта 3 статьи 346.26, пункта 6 статьи 346.29 НК РФ, корректирующий коэффициент утверждают региональные органы власти.

Это происходит до начала нового календарного года, причём, согласно письму Минфина РФ №03-11-06/3/82 от 14 июля 2011г., если данные изменения не были приняты до начала года, то законным считается значение коэффициента, принятого в предыдущем году. |

| 4 | Какими бывают значения К2? | Значения коэффициента К2 устанавливается в зависимости от уровня дохода работников. Они могут быть установлены в виде отдельных значений, а налогоплательщики сами рассчитывают окончательный размер К2.

Законодательно не установлено способа расчёта К2 в зависимости от уровня заработной платы работников |

| 5 | В каких случаях возможно изменение коэффициента? | Согласно пункту 4 статьи 5 НК РФ, если изменения К2 выгодны для налогоплательщика, то расчёт налога с использованием нового коэффициента возможен с даты, указанной в нормативно-правовом акте, отражающем эти изменения.

Если же происходит увеличение К2, то оно должно быть экономически обоснованно и применяется со следующего календарного года, согласно письму Минфина РФ №03-11-06/3/79 от 04 июня 2010 г. и др. |

| 6 | Кто может разъяснить порядок применения К2? | Представительный или финансовый муниципальный орган |

Пример определения вменённого дохода

Важный момент: Физические показатели должны включаться в расчёт единого налога на вменённый доход, согласно пункту 11 статьи 346.29 НК РФ, исключительно в целых единицах. Причём, округление размера физического показателя, когда ФП0,5 единицы, происходит в меньшую сторону, и, наоборот, когда ФП0,5 единицы, округление происходит в большую сторону, согласно письму Минфина РФ №03-11-11/111 от 16 июня 2009 г.

Пример: В 2017 г. липецкая компания ООО «Фьюжен Трэйд Групп» занимается продажей продуктов в розницу, площадь торгового зала занимает 85 квадратных метров. Данная компания находится на вменённой системе налогообложения, причём его деятельность облагается по ставке в 15%. ООО «Фьюжен Трэйд Групп» начала свою деятельность в качестве плательщика ЕНВД с 30.01.2017, то есть в 1 квартале данная компания платит ЕНВД за полных 2 месяца – февраль и март, и 2 январских дня (30 и 31 января).

Размер коэффициента-дефлятора К1 равен 1,798. Размер корректирующего коэффициента К2 равен в г. Липецке равен 0,8 (из Положения о ЕНВД для отдельных видов деятельности в г. Липецке, которое квалифицируется как розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы). Базовая доходность розничной торговли, имеющей торговые залы, согласно данным из таблицы базовой доходности по ЕНВД за 2017 г. равна 1,8 тыс. рублей. На квадратный метр этой площади.

Рассчитаем налоговую базу за январь:

- НБ (ВД)январь = 1,8 тыс. руб./м2 * 85 м2 ÷ 31 день * 2 дня * 0,8 * 1,798 = 14 198,4 руб.

Налоговая база за февраль и март 2017 г.:

- НБ (ВД)февраль+март = 1,8 тыс. руб./м2 * 85 м2 *2 * 0,8 * 1,798 = 440 150,4 руб.

- НБ(ВД)январь+февраль+март=14 198,4 + 440 150,4 = 454 348,8 руб.

Рассчитаем ЕНВД за I квартал 2017 г.:

- ЕНВД = 454 348,8 руб. * 0,15 = 68 152,32 руб.

|