Форма 6-НДФЛ – новый бланк отчетности для предъявления в налоговую о начисленных, удержанных и перечисленных величинах подоходного налога с выплат сотрудников, а также величине самих доходов, применяемых для исчисления НДФЛ. В отличие от справок 2-НДФЛ сведения приводятся в обобщенном виде по всем трудящимся, с которыми велись расчеты в отчетном периоде.

Актуальный бланк расчета приложен к приказу №MMB-7-11/450@ от 14.10.15, утвержденного ФНС. Этот же приказ определяет особенности заполнения нового отчета.

Подача 6-НДФЛ

Форма применяется с начала 2016 г., сдается поквартально всеми лицами, использующими наемный труд. В расчет включаются сведения по тем физлицам, которым выплачивались доходы различного вида (включая и дивиденды).

Предусмотрено 4 периода, за которые нужно отчитаться с помощью 6-НДФЛ:

- I кв.

- 6 мес.

- 9 мес.

- Год

За первые три периода передать данный расчет нужно не позднее последнего дня следующего месяца. За год 6-НДФЛ следует подать до 1 апреля включительно следующего года.

Подавать форму нужно в отделение ФНС, где компания была зарегистрирована в качестве плательщика налога.

Предусмотрена как электронная, так и бумажная форма подачи 6-НДФЛ, при этом бумажный формат доступен только для лиц, имеющих менее 25 сотрудников, в отношении которых осуществлялись выплаты различного характера. Если же их 25 и более, то заполнять и подавать расчет нужно исключительно в электронном формате. Аналогичные правила действуют в отношении прочей отчетности по НДФЛ. И электронная, и бумажная форма находятся в приложениях к указанному выше приказу.

Особенности заполнения 6-НДФЛ

6-НДФЛ отражает данные о следующих величинах в обобщенном виде, исчисленных суммарно с начала года:

- Выплаты различного характера;

- Вычеты по налогу, предоставленные сотрудникам;

- Подоходный налог, удержанный и оплаченный компанией.

В отношении перечисленных выше величин приводятся даты о начислениях, удержаниях и перечислениях за последние 3 месяца.

|

Пример заполнения 6-НДФЛ с отпускными

Титульный лист

Заполнение полей титульного листа идентично оформлению иных отчетов и деклараций:

- Заполняются данные об ИНН, КПП, наименовании, ОКТМО отчитывающегося лица;

- При изменении показателей расчета проставляется номер корректировки, при исходной подаче проставляются прочерки;

- Период представления соответствует тому временному промежутку, за который отчитывается компания (21, 31, 33 и 34 – за Iкв., 6, 9 месяцев и год соответственно);

- Год – вписывается тот год, которому соответствует указанный в предыдущем поле период.

Разделы 1 и 2

Первый раздел отражает обобщенные показатели в отношении всех сотрудников по выплаченным суммам и подоходному налогу, рассчитанным с начала года. Эти показатели отражаются в отношении каждой отдельной налоговой ставки в полях 010-050. Заполняется столько листов с первым разделом, сколько нужно для полного отражения данных по всем ставкам.

Поля 060-090 отражают суммарные показатели по всем ставкам, заполняют их единожды на первой странице первого раздела.

Во втором разделе приводятся фактические даты для получения дохода, удержания НДФЛ и его перечисления с указанием соответствующих сумм.

Заполнение полей 1-го и 2-го разделов

| Поле | Показатель |

| Раздел 1 | |

| 010 | Ставка подоходного налога, если работникам выплачивались только зарплата и отпускные, то применяется одна ставка 13%. |

| 020 | Доход по всем физлицам с января текущего года, с учетом следующих моментов:

Зарплата и отпускные облагаются по одной ставке, а потому могут быть суммированы и отражены в данном поле общей величиной. |

| 025 | Если выплачивались дивиденды, наряду с зарплатой и отпускными, то их величина показывается в этом поле. |

| 030 | Общая сумма вычетов по НДФЛ. |

| 040 | Размер подоходного налога, посчитанного как процентная ставка от величины дохода из поля 020 с учетом положенных вычетов. |

| 045 | НДФЛ в отношении начислений, отраженных в поле 025. |

| 050 | Суммарная величина авансовых платежей в фиксированном размере по иностранным сотрудникам, на которую уменьшен исчисленный НДФЛ. |

| 060 | Число сотрудников, которым производились начисления в том временном промежутке, за который заполняется расчет. |

| 070 | Общий удержанный НДФЛ по всем ставкам. |

| 080 | Не удержанный, но рассчитанный налог. |

| 090 | НДФЛ, возвращенный компанией сотрудникам по причине излишнего удержания. |

| Раздел 2 | |

| 100 | Момент фактической выплаты дохода. Определяя данную дату, нужно руководствоваться 223 ст. НК РФ, указывающей, какой день признается фактической выплатой по отношению к различным типам доходов:

Так как даты выплаты зарплаты и отпускных отличаются, то их следует разделять, заполняя для каждого вида доходов отдельно поля 100-140. |

| 110 | Момент, когда с начисленных доходов, удерживается подоходный налог. При заполнении этого поля следует принимать к сведению такие пункты налоговых статей – п.4 ст.226 и п.7 ст.226.1. Установлено, что НДФЛ следует удержать той датой, когда был выплачен сам доход. |

| 120 | Момент, когда компания оплачивает рассчитанный подоходный налог. Ориентироваться в данном случае надлежит на п.6 ст.226 и п.9 ст.226.1:

|

| 130 | Суммарный доход, соответствующий дате из поля 100. |

| 140 | Суммарный налог, удержанный в день, указанный в поле 110. |

Если в 1-м разделе показатели отражаются суммарно с начала года, то во 2-й включаются только те операции, которые присутствовали в 3-х последних месяцах.

Письмо ФНС №БC-4-11/5106 от 24.03.16 пояснило, что включать во 2-й раздел нужно сведения о тех доходах, даты удержания и перечисления НДФЛ по которым приходятся на последние 3 месяца. То есть в случае, если дата начисления дохода приходится на последний квартал, но налог с него не перечислен в этом квартале, то отражать такой доход во 2-м разделе не нужно.

Пояснением может служить такой пример:

Мартовская зарплата начислена 31.03, выплачена 06.04, тогда же оплачен налог.

При оформлении расчета за I кв. в 1-й раздел мартовская зарплата будет включена в поле 020. Во 2-й раздел она не вносится, зато будет отражена в расчете за полугодие.

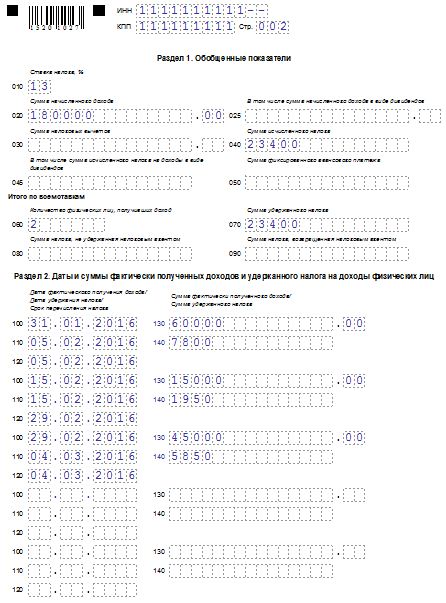

Пример:

ООО «Бегемот» имеет двух сотрудников, за первый квартал им выплачивались следующие суммы:

- з/п за январь 60000 – 05.02;

- отпускные одному из сотрудников 15000 – 15.02;

- з/п за февраль 45000 – 04.03;

- з/п з март 60000 – 05.04.

НДФЛ перечислялся в том же день, когда производилась выплата зарплаты. С отпускных НДФЛ перечислен 29 февраля.

Так как с мартовской зарплаты НДФЛ был перечислен в апреле, то данные о ней во 2-й раздел не будут включены, но будут учтены в 1-м разделе.

Пример заполнения 6-НДФЛ с отпускными

Заполнение 6-НДФЛ с больничными

Оформление 6-НДФЛ при наличии больничных выплат в последнем квартале аналогичен рассмотренному выше процессу.

Больничные облагаются ставкой 13%, так же, как и зарплата. То есть в в первом разделе пособия можно отразить вместе с прочими выплатами, облагаемыми по ставке 13%.

Фактической датой выплаты больничных считается непосредственно тот день, когда они выданы на руки сотруднику (перечислены безналом). Дата удержания НДФЛ с них – последний день месяца, в котором они выплачены. То есть в разделе 2 для больничной компенсации нужно заполнить отдельно поля с 100 по 140.

Рекомендуем также ознакомиться со статьей: «Больничный по беременности и родам».

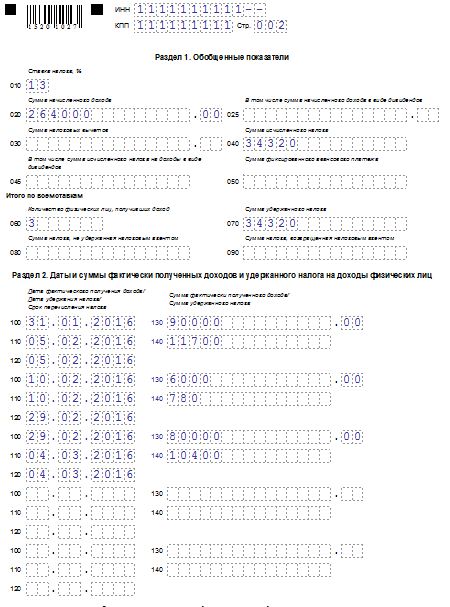

Пример:

ООО «Крокодил» имеет трех сотрудников, за первый квартал им выплачивались следующие суммы:

- з/п за январь 90000 – 05.02;

- больничное пособие 6000 – 10.02;

- з/п за февраль 80000 – 05.03;

- з/п за март 90000 – 05.04.

Подоходный налог оплачивался в тот же день, что и выдавалась зарплата персоналу.

Аналогично предыдущему примеру не нужно учитывать зарплату за март во 2-разделе, но следует включить ее в 1-й.

Заполнение 6-НДФЛ с больничными