Страховые взносы – это обязательные платежи во внебюджетные фонды, регулярно совершаемые работодателями с выплат сотрудникам организации. Отчисления производятся в связи с обязательным страхованием работников.

Страховые суммы перечисляются на счета ПФР, ФФОМС и ФСС. Соответственно, страхование носит пенсионный, медицинский и социальный характер.

У работодателей, относящихся к физлицам с образованием ИП, есть также дополнительная обязанность по отчислению взносов за себя (пенсионных и медицинских).

Работодателям надлежит руководствоваться 212-м федеральным законом, принятым еще 24.07.09 и скорректированным в 29.12.15.

Уплата страховых взносов в ПФР

Пенсионный фонд в настоящее время администрирует взносы страхового типа на пенсионное (по дополнительной и основной ставке) и медицинское страхование.

За каждый прошедший месяц работодатель обязан перевести страховые суммы до 15-того числа следующего месяца.

Взносы на ОПС считаются персонально от величины начисленной каждому работнику зарплаты по основной ставке 22%, а также по дополнительной ставке в отношении определенных категорий сотрудников, занятых на опасных и вредных работах. Взносы на ОМС считаются по ставке 5,1%.

Необходимость в персональном исчислении страховых платежей связана с обязательным сравнением общей величины доходов с начала года с предельной величиной, определяемой российским законодательством.

В 2016г. предельная величина для вычисления страховых взносов в ПФР составляет 796000 руб., в ФФОМС – не установлена.

Рассчитав зарплату за месяц, работодателю нужно сложить все начисления данному работнику с января текущего года и сравнить полученную сумму с предельной базой. Если лимит доходов будет превышен, то считать взнос в ПФР нужно по уменьшенной ставке 10% до конца года.

Отсутствие лимита для взносов на ОМС означает, что со всей величины начисленного дохода нужно перечислить страховой платеж по одной ставке 5,1%.

Перечислять взносы на ОМС и ОПС нужно отдельными платежками, суммы к уплате определяются путем сложения начисленных взносов в отношении всех сотрудников по каждому типу страхования.

ПФР принимает платежи только в безналичной форме, округлять взносы не нужно, они уплачиваются с копейками. Платежки направляются в то отделение фонда, в котором зарегистрирован работодатель, то есть по месту его нахождения.

Если у компании есть обособленные подразделения, ведущие самостоятельную деятельность с наличием собственных работников, для которых выделены стационарные рабочие места, то платить взносы с доходов таких работников нужно по месту расположения подразделений. Если подразделение находится вне российской территории, то взносы платятся по месту расположения основного офиса в РФ.

Уплата страховых взносов в ФСС

ФСС администрирует платежи обязательного характера на социальное страхование. Взносы в ФСС платятся в те же сроки, что и прочие – до 15-того числа следующего месяца.

Отчисления считаются по ставке 2,9% от величины начислений каждому работнику. Расчет проводится персонально по каждому сотруднику в связи с необходимостью сравнения дохода с начала года с предельной базой, установленной на текущий год.

Для взносов на ОСС определена база в размере 718000 руб. Если доходы с начала года на день расчетов не превышают указанный лимит, то взносы на ОСС отчисляются по ставке 2,9%, при превышении лимита взносы не начисляются.

Сумма к уплате не округляется, перечисляется в ФСС в безналичном виде одной платежкой, в которой прописывается общая величина платежа, определяемая как сумма начисленных взносов по всем сотрудникам.

Перечисление платежа проводится в отделение фонда, находящееся по месту расположения основного офиса или обособленного подразделения.

Сроки уплаты страховых взносов

Для любого типа взносов установлены единые сроки перечисления страховых платежей – 15-тое число следующего месяца за прошедший месяц. Данные сроки закреплены в п.5 ст.15 212-го закона.

На каждый тип обязательного страхования оформляется отдельное поручение, в котором прописывается сумма к перечислению, равная общей величине начисленных взносов с доходов всего персонала. Пенсионный платеж делить на накопительную и страховую часть не требуется, так как этим занимается сам ПФР (в платежке пишется КБК для страховой части).

Таким образом, работодателю нужно оформить поручения на перечисление следующих взносов:

- Пенсионных по основной ставке (22% в пределах лимита и 10% свыше лимита);

- Пенсионных по дополнительной ставке (от 2 до 9% в зависимости от характера работы со всей величины доходов);

- Медицинских (5,1% со всей величины доходов);

- Социальных (2,9% в пределах лимита, 0% свыше лимита).

Дата оплаты взносов – день направления платежки в банк для снятия указанной суммы в пользу фонда при наличии на счетах плательщика необходимо безналичной суммы.

Взносы не считаются уплаченными:

- Если работодатель отзывает платежный документ;

- Если его возвращает банк;

- Если поручение оформлено некорректно – не верно прописаны реквизиты.

Ответственность за неуплату наступает в виде пеней, считаемых как 1/300 ставки рефинансирования от величины задолженности по страховым платежам. Указанная ставка определяется Центробанком и в 2016г. соответствует ключевой ставке.

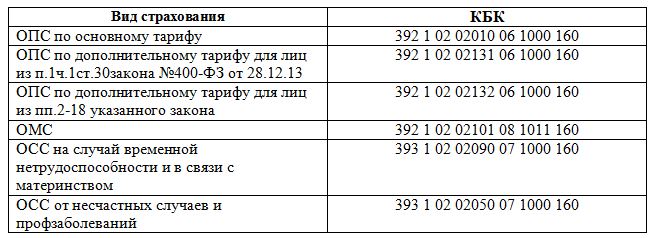

При оформлении платежек необходимо указывать следующие КБК:

Взносы для ИП

Физлицу, зарегистрировавшему ИП, нужно платить взносы страхового типа на ОПС и ОМС за себя.

Порядок их уплаты определяется ст.16 212-го закона. Всю величину фиксированного взноса нужно перечислить в фонд до конца текущего года. При этом не важно, будет она разбита на несколько частей или перечислена одной суммой. Взнос будет фиксирован, если доходы ИП за 12мес. не превышает 300000 руб. Если доходы превышает указанный лимит, то с величины превышения нужно будет доплатить 1%, эту сумму можно перечислить до 1 апреля следующего года.

За 2016г. ИП должен заплатить:

| Назначение платежа | Сумма к уплате, руб. |

| Пенсионное страхование | 19356,48

(если доходы < 300000) |

| 19356,48+1%*300000

(если доходы > 300000) |

|

| Медицинское страхование | 3796,85 |

Данные суммы определяются на основании установленного МРОТ, величина которого с 1 января 2016г. равна 6204 руб. Повышение с 1 июля 2016г. МРОТ до 7500 руб. не влияет на величину фиксированных платежей. Для расчета взноса за 2016 год нужно брать МРОТ 6204 руб.

Приведенные в таблицы платежи подлежат перечислению отдельными платежками. При этом поручения на суммы 19356,48 и 3796,85 формируются до 31 декабря текущего года, а 1% с доходов свыше 300000 – до 01 апреля следующего.

Данная обязанность присутствует у ИП даже в том случае, если никакой деятельности он не ведет.

Если физлицо закрывает ИП, то взносы нужно заплатить в течение 15-ти дней с даты снятия с учета в качестве предпринимателя.

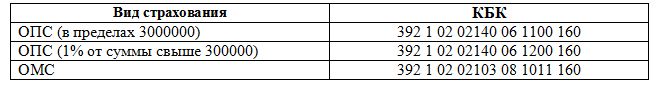

При заполнении платежки на перечисление взносов необходимо указывать следующие КБК:

Если ИП имеет наемных работников, то в дополнение к указанным выше взносам необходимо выполнять также отчисления с выплат персоналу на ОПС, ОМС и ФСС.

Реквизиты для уплаты взносов

Для страховых отчислений нужно заполнить поручения на каждый тип платежа. В платежках указываются реквизиты плательщика, получателя и платежа.

Заполнение некоторых реквизитов:

| Номер поля | Заполняемая информация |

| 101 | 08 |

| 60, 102 | ИНН и КПП плательщика |

| 8 | Наименование фирмы |

| 61, 103 | ИНН и КПП отделения фонда |

| 16 | УФК по (далее пишется название субъекта РФ), в скобках пишется наименование отделения фонда |

| 21 | 5 |

| 22 | 0 для текущих платежей |

| 104 | КБК для платежа |

| 105 | ОКТМО:

|

| 106-109 | 0 |

| 24 | Пояснение платежа (за что платится), период, за который вносится платеж, и регистрационный № компании в фонде. |

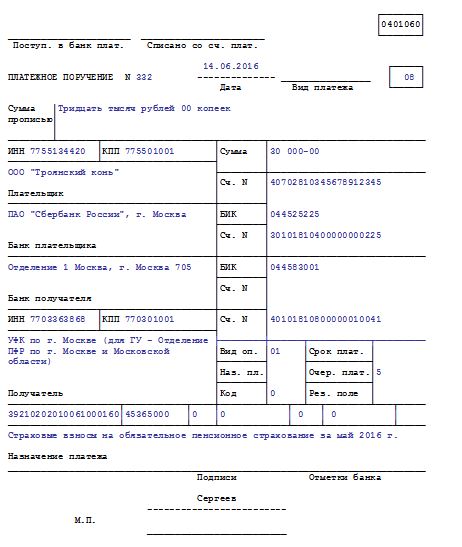

Пример заполнения платежного поручения

Пример заполнения платежного поручения

Контроль за уплатой взносов

В 2016г. контролируют своевременность и полноту страховых отчислений внебюджетные фонды:

- ПФР – в отношении пенсионных и медицинских взносов;

- ФСС – в отношении социальных взносов.

Указанные учреждения обязаны:

- Осуществлять сбор страховых отчислений различного характера;

- Проводить камеральные и выездные проверки плательщиков на предмет правильности исчисления взносов, полноту их перечисления и соблюдение установленных сроков для оплаты;

- Контролировать верность подачи отчетности по всем видам отчислений (для ПФР это РСВ-1, для ФСС – 4-ФСС).

С 2017 года данные функции передаются налоговой, в связи с чем планируется отмена действующих форм отчетов, подаваемых в фонды, и подготовка новых бланков отчетности для их подачи в ФНС.

|