НДФЛ — Налог на Доходы Физических Лиц. Этот вид сборов выплачивается из общей суммы всех доходов физлица, называемого основным налогоплательщиком (ОН). По закону, его обязаны платить не только граждане России — налоговые резиденты, но и иностранные граждане, зарабатывающие деньги на территории РФ. В статье расскажем про сроки уплаты НДФЛ для физических, юридических лиц и ИП, рассмотрим основные ошибки.

Особая категория налогоплательщиков — налоговые агенты (НА), которыми могут стать юрлицо или ИП. Агенты занимаются посредничеством между государством и ОН, рассчитывая, удерживая и уплачивая его налоги, если физлицо получает свои доходы от них. При этом НДФЛ обязан быть выплачен в тот же день, в какой работнику были отданы заработанные средства: наличным или безналичным способом.

Налогообложение самого НА происходит пересчетом нарастающего итога с начала года и на окончание каждого месяца. Уплачиваются налоги по месту регистрации агента, а не ОН. Стоит дать пояснение по поводу даты получения налога по факту, упоминаемой в требованиях о выплате налога и подачи декларации:

| Доход в денежной форме | Доход в натуральной форме | Доход в % от ценных бумаг, займов и т.п. |

| День фактической выплаты наличными или денежным переводом на счет | Дата получения (товаром, услугой, имуществом) | День получения выгоды от вложений |

Важно! С 1.01.2016 перечислять НДФЛ придется не позже даты, след. за днем фактического совершения выплаты.

Сроки уплаты НДФЛ для физических лиц, предпринимателей и налоговых агентов

Для каждой категории налогоплательщиков НДФЛ существуют особые условия уплаты данного налога и подачи декларации. Тем категориям налогоплательщиков, кому обязательно перечисление авансовых платежей, налоговая инспекция сама рассылает уведомления. Размер авансовой выплаты определяется налоговой на основании цифр, предоставленных ОН в декларации за прошедший год (или же налоговики вычисляют его, опираясь на величину предполагаемого дохода).

| Налогоплательщик | С какого дохода | Срок уплаты НДФЛ | Авансовые платежи | Срок подачи декларации |

| Физическое лицо (не занимается предпринимательством) | По прибыли, записанной в декларации 3-НДФЛ;

По прибыли, не попавшей под налогообложение, учтенное НА (актуально до 2016 года) |

До 15 июля календарного года, след. за прошедшим НП | Нет | До 30.04 года, который следует за отчетным |

| По доходу, не попавшему под налогообложение, учтенное НА (с 2016 года) | До 1 декабря календарного года, следующего за прошедшим НП | Нет | До 30 апреля года, который следует за отчетным | |

| По доходу, самостоятельно рассчитанному и перечисленному налогоплательщиком только с целью получения вычетов по налогу | Любой день по окончании календарного года | |||

| Иностранный гражданин, периодически выезжающий на родину, не занимающийся предпринимательством | По доходу, записанному в 3-НДФЛ, отправленной досрочно | В течение 15 календарных дней со времени отправки досрочной декларации | Нет | За месяц до очередного отъезда на родину |

| ИП | По доходу от предпринимательской деятельности | До 15 июля года, который следует за отчетным | За январь-июнь: до 15 июля (1/2 авансовых отчислений всего отчетного года)

За июль-сентябрь: до 15 октября (1/4 авансовых отчислений всего отчетного года) За октябрь-декабрь: до 15 января нового года (1/4 авансовых отчислений всего отчетного года) |

До 30 апреля того года, который следует за отчетным |

| Представители частной практикой (в т.ч. нотариусы и адвокаты, открывшие свою контору) | По доходу от основной деятельности | До 30 апреля года, который следует за отчетным

|

До 15 июля года, который следует за отчетным

Примечание: при появлении в течение года прибыли от частной практики, оформляется декларация 4-НДФЛ, в 5-дневный срок по истечении месяца со дня появления таких доходов |

Если день подачи декларации — выходной, срок откладывается на ближайший рабочий день.

Важно! По каждому работнику сдается справка 2-НДФЛ. Читайте также статью: → «Для чего нужна справка 2-НДФЛ? Как заполнить бланк». Служащий должен был работать в отчетный период, за который подаются декларации. Требование выполняется, даже если работник в итоге уволился.

Штрафные санкции:

- 5% от суммы НДФЛ, которая не была перечислена, за каждый не/полный месяц, начиная с даты, когда следовало ее уплатить. Ограничение: штраф в размере не должен превысить 30% этой суммы, но и не будет меньше тысячи рублей.

- пеня, равная 1/300 ставки рефинансирования, действующей на дату просроченного платежа.

Сроки уплаты НДФЛ физическими лицами

НДФЛ нужно перечислить не позже одного дня, наступившего за днем фактической выплаты дохода, в том числе зарплаты (включая депонированную и выданную с задержкой). Данное правило вступило в силу с 1января 2016 года. Ранее НДФЛ уплачивали в тот самый день, когда организация снимала наличность в отделении банка на зарплаты или делала перевод на счет служащего.

Если же использовались остатки наличных из кассы фирмы, НДФЛ отчислялся не позже след. дня. Но возникала проблема с депонированными получками, так как фактической оплаты не происходило, а по закону налог не рассчитывается с непроведенных по фактура счетов с сотрудниками.

В случае самостоятельной уплаты НДФЛ, ОН указывает в декларации 3-НДФЛ источник своего дохода и подает ее в срок до 30 апреля календарного года, наступившего после отчетного НП. Читайте также статью: → «Бланк 3-НДФЛ — скачать образец декларации». Сам налогу плачивается до 15 июля того же года. Отправлять декларации нужно в налоговую по месту жительства. Если денежных отчислений по НДФЛ не предполагается ввиду налоговых вычетов, декларация можно подать в любой день до конца года (календарного).

Порядок перечисления НДФЛ с различных выплат

Особенности выплат по налогу указаны в таблице:

| Доходы | Срок удержания налога | Срок перевода налога в бюджет | Комментарий |

| Зарплата и различные выплаты | День зарплаты, премии и т.п. (выдача наличных или денежный перевод) | Тот же или след. за ним день | Зарплата за первые 2 недели месяца выдается без вычетов, НДФЛ вычитается со второй половины заработной платы (за 3 и 4 неделю месяца) |

| Компенсация неиспользованного отпуска уволенному сотруднику | День фактической выдачи денег (последний рабочий день, при расчете) | Тот же или следующий день | |

| Аванс | День зарплаты за вторую 1/2 месяца (наличными или переводом) | Тот же или след. день | Налог с полной суммы зарплаты (вместе с авансом) рассчитывается в посл. день месяца, удержать его нужно в день выдачи денег, а отчислить в бюджет — до след. после получки дня |

| Больничное пособие (включая уход за больным членом семьи) | День фактической выдачи средств | До посл. дня месяца, в котором были выданы деньги | Не обязательно ждать конца месяца, расплатиться можно раньше |

| Отпускные | День выдачи денежных средств | До посл. дня месяца выплаты | Выплатить деньги в бюджет можно и раньше, чем в конце месяца, но не позже |

| Дивиденды | День выплаты дивидендов | Если ООО: до дня, след. за днем выдачи дивидендов

Если АО: не позже месяца, в котором одна из следующих дат наступит быстрее прочих: — день конца НП, — день, когда истекает последний срок договора с АО на выдачу дохода от акций; — день выдачи денег или передачи акций |

Сроки уплаты через налогового агента (НА)

НА могут быть:

- Российские компании,

- Обособленное подразделение зарубежной компании в РФ,

- ИП,

- Адвокаты, открывшие свою контору,

- Нотариусы на частной практике.

Уплата НДФЛ через НА возможна в отношении доходов физлица, которые были получены от работы на НА. Исключения составляют:

- доходы от РЕПО;

- операции займа ценными бумагами;

- доходы от участия в инвестицинном товариществе;

- прибыль, выплачиваемая иностранными фирмами, от гос. и муниципальных ценных бумаг, эмиссионных ценных бумаг, которые выпускались в российских компаниях;

- действия с ценными бумагами и производными финансовыми инструментами, выплаты по ценным бумагам рос. эмитентов;

- выплаты отдельным категориям граждан, перечисленным в ст. 227 НК РФ;

- выплаты по некоторым другим видам доходов, указанных в ст. 228 НК РФ.

Для доходов со ставкой НДФЛ из п.1 ст.224 налогового кодекса сроком исчисления НДФЛ НА является дата факт-кого получения лицом дохода, нарастающей с начала НП суммой, это касается всех доходов(кроме долевого участия), выплаченных налогоплательщику в этот период. Необходимо также учесть при расчетах удержанную в прошлом месяце сумму налога. Читайте также статью: → «НДФЛ для ИП: когда необходимо платить, сроки уплаты».

Для доходов, к котором применена иная ставка, и к прибыли от долевого участия в компании, налог считается по каждой выплаченной налогоплательщику сумме в отдельности. Если в указанные сроки по уважительной причине не выйдет удержать с ОН нужную сумму НДФЛ, НА сообщает об этом физлицу и налоговой не позже 1 марта след. за прошедшим налоговым периодом года.

Если отчислить НДФЛ в тот же день, в который налогоплательщиком был получен заработок, не получилось, у НА есть шанс произвести отчисление на след. день, но не позднее, это крайний срок.

Существует также отдельный принятый срок отчисления НДФЛ НА для налога за одного налогоплательщика, который составит менее ста рублей: сумма прибавляется к налогу, который должен быть выплачен в след. месяце, но, в любом случае, перечислить деньги в бюджет придется не позже декабря текущего года.

Пример расчета НДФЛ с заработной платы

Условия:

- Заработная плата сотрудника предприятия — 60 тысяч рублей.

- 18.01.2016 он получил аванс — 24 тысячи рублей (на данном этапе НДФЛ удерживать не надо).

- У сотрудника 3 дочери, одна из которых имеет инвалидность. Работник имеет право на стандартный детский вычет по НДФЛ на каждую из дочерей (его размер составит 17800 рублей).

- Вторую половину получки организация выплачивает до 2 числа.

Расчеты:

- Удерживаем с сотрудника 70 рублей (НДФЛ от материальной выгоды);

- Рассчитываем сумму НДФЛ, подлежащую удержанию с получки работника за январь месяц:

(60 тыс. — 17800) * 13%(ставка НДФЛ) = 5486 рублей.

- Посчитаем, сколько выплатят служащему 2.02.2016:

(60 тыс. — 24 тыс. — 5486 — 70) = 30444 рублей.

Пример расчета НДФЛ с отпускных

Работник А предприятия должен уйти в отпуск 20.02.2016. Сумма отпускных составила 16500 рублей. Работник Б той же компании уходит в отпуск 24.02.2016. Его отпускные составили 22500 рублей. НДФЛ с отпускных отчислений должен быть удержан в день их получения работником. То есть со служащего А он будет удержан 16.02.2016 в размере 2145 рублей. А со служащего Б НДФЛ будет удержан в день получки в размере 2925 рублей. В конце текущего месяца, 29.02.2016, предприятие отправило в бюджет общую сумму НДФЛ, начисленную на отпускные, в размере 5070 рублей.

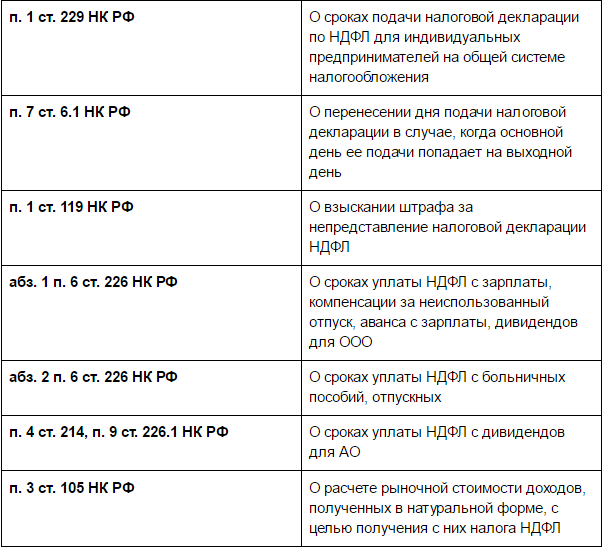

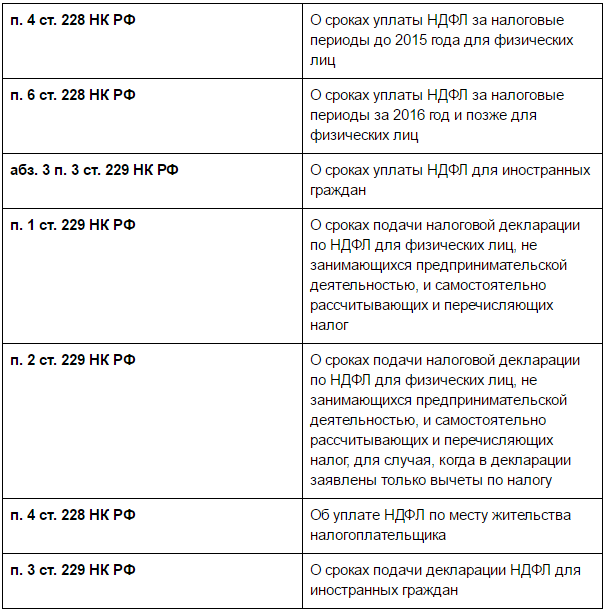

Нормативные акты по теме

Следует принимать во внимание следующие документы:

Типичные ошибки в уплате НДФЛ

Ошибка №1. Бухгалтер перечислил НДФЛ с зарплаты заодно со взносами в соцфонды датой, на которую еще не произошло фактическое получение денег работником предприятия.

Такое может произойти, тем более что размер НДФЛ известен заранее, так как он вычисляется с начисленной в посл. день месяца зарплаты. Отчислять НДФЛ раньше положенного срока нельзя, так как это будет расценено как выплата НДФЛ за счет НА.

Ошибка №2. Вторичное отчисление бухгалтером заодно с основным платежом НДФЛ в текущем месяце за прошедший ранее выплаченного НДФЛ с отпускных в прошлом месяце.

Отчисление НДФЛ авансом недопустимы, это расценивается как уплата налога из средств НА.

Ошибка №3. Удержание НДФЛ с первой половины заработной платы, то есть с аванса.

НДФЛ с зарплаты удерживается с работника во второй половине месяца, с оставшейся к выплате суммы.

Ответы на часто задаваемые вопросы

Вопрос №1. Что делать, если уже ошибочно уплатил НДФЛ с отпускных работника раньше времени?

Налоговая не сможет учесть отправленные вами деньги в счет будущих платежей по НДФЛ, поэтому вам остается только отправить им заявление на возврат ошибочно отправленных денег и заплатить полностью все надлежащие отчисления по НДФЛ. Сделать это нужно, не дожидаясь ответа от налогового органа, иначе возникнет просрочка, что повлечет за собой штраф и пени.

Вопрос №2. НДФЛ с одного сотрудника с учетом всех полагающихся ему вычетов из НДФЛ составляет в среднем всего 60 рублей в месяц, когда бухгалтеру делать отчисления по НДФЛ с зарплаты?

Для отчислений НДФЛ размером меньше 100 рублей действует правило: нужно прибавить эту сумму к полагающейся к уплате сумме НДФЛ в след. месяце, но все деньги вместе перечислить в налоговую не позднее декабря этого года.

Вопрос №3. Физлицо получает прибыль от операций с ценными бумагами, как НА перечислять за него НДФЛ?

В случае получения дохода от ценных бумаг сумма НДФЛ вычисляется с каждой отдельно взятой операции, завершившейся получением дохода.

Вопрос №4. Когда наступает крайний срок перечисления НДФЛ на матвыгоду от экономии на процентах, если НА не делал отчислений по данному доходу?

Не позже 1 числа след. месяца.

Вопрос №5. Когда перечислять НДФЛ с дохода при взаимозачете?

Следующий день после зачета.

Вопрос №6.Когда платить НДФЛ с доходов командированного работника?

Первое число следующего месяца.

|