Сущность инвентаризации расчетов состоит в сверке документов и записей в реестрах учета и проверке обоснованности сумм, отраженных на соответствующих счетах. Инвентаризация расчетных взаимоотношений проводится в несколько этапов. На организационном этапе, предшествующем проведению инвентаризации, формируется распорядительный документ, определяющий цели, причины проведения, дату начала и дату окончания инвентаризации. В статье мы рассмотрим как происходит списание кредиторской задолженности с истекшим сроком давности, какие существуют виды

В задачи следующего этапа, который условно можно назвать «технологический», относятся: идентификация счетов учета, на которых запечатлена задолженность с контрагентами; установление реальных сумм задолженностей, числящихся в учете; урегулирования выявленных задолженностей; установление соответствия сроков погашения задолженности; квалификация экономической сущности задолженности (денежная или товарная) классификация расчетов по видам деятельности. Поэтому технологический этап инвентаризации расчетных взаимоотношений предусматривает:

- Согласование сумм задолженностей путем направления актов сверок дебиторам, то есть передача им выписок о состоянии их задолженности учитывается на счетах бухгалтерского учета и получение от них в течение 10 дней подтверждения о суммах задолженностей, или его отрицание;

- Отражение на счетах учета согласованных с дебиторами сумм задолженностей с учетом установленных отклонений;

- Оценку и анализ качества дебиторской задолженности. При этом надо выделить нормальную, сомнительную и безнадежную задолженность, которые должны быть соответствующим образом отражены в учете (под сомнительную задолженность необходимо создать резерв сомнительных долгов; безнадежные долги списать с баланса);

- Документальное оформление результатов инвентаризации;

- Разработку мероприятий во избежание в будущем отклонений от нормального состояния задолженности и достоверного ее отражения в учете и отчетности и их внедрения. Согласно Инструкции по инвентаризации, инициативу в проведении сверки расчетов предоставлено кредиторам, то есть тем, у кого есть дебиторская задолженность. Они должны составлять по собственным данным акт сверки и направлять на согласование контрагентам. Если остатки задолженностей совпадают, то данные по дебиторской задолженности достоверны. Если же нет, то дебитор, в ответ, имеет право потребовать у кредитора предоставить документы, на основании которых учитывается задолженность. В соответствии, кредитору следует их предоставить или сообщить о причинах непредоставления или отсутствия документов. Предлагается при формировании актов сверок учитывать целесообразность указания в этих документах не только сумм расчетов, но и в отдельных дополнительных графах указать реквизиты налоговых накладных (номер и дату) и суммы налога на добавленную стоимость.

Если истек срок исковой давности по дебиторской задолженности, дополнительно указывают лиц, виновных в просрочке. После того, как руководитель утвердит протокол о результатах проведения инвентаризации, результаты урегулирования задолженности отражаются в бухгалтерском учете и отчетности. Обобщенные результаты инвентаризации должны быть оформлены в соответствии с нормами «Инструкции по инвентаризации», то есть должны указываться в ведомости результатов инвентаризации, которая должна приводиться как приложение к примечаниям к годовой финансовой отчетности.

Вместе с тем, даже при условии, что по результатам инвентаризации выявлены расхождения, их надо устранить до составления финансовой отчетности. Итак, непосредственно по результатам проведения инвентаризации и решением, принятым инвентаризационной комиссией, в формах финансовой отчетности должны быть приведенные урегулированные суммы остатков по счетам по учету расчетов.

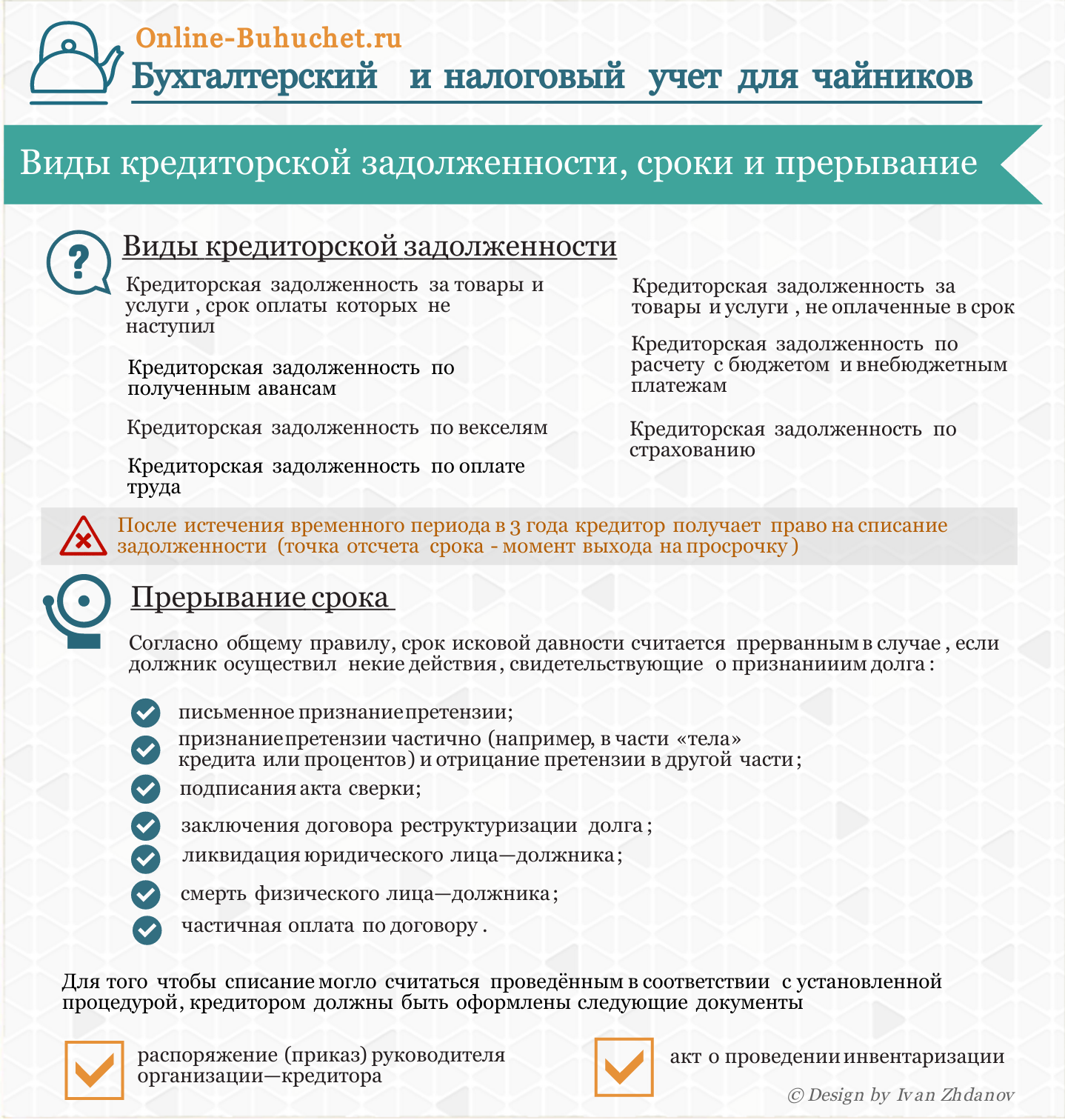

Кредиторская задолженность в инфографике

На рисунке ниже представлены виды кредиторской задолженности, сроки списания, факторы прерывания срока и необходимые документы для списания.

Учет дебиторской и кредиторской задолженности

Следует уделить особое внимание расчетам предприятия с его дебиторами и кредиторами. Для предприятия очень важно не допустить увеличения дебиторской задолженности, вовремя оформлять документы, дающие право на проведение платежей, следить за сроками оплаты и принимать меры по просроченной задолженности. В то же время нужно тщательно относиться к расчетам с кредиторами. По результатам различных исследований систематизированы основные этапы проведения инвентаризации расчетов.

Предложено формировать акты сверок не только с указанием сумм расчетов, по которым произошел переход права собственности и фактически осуществленных расчетов (наличными или безналичными), но и указывать реквизиты налоговых накладных, что позволит одновременно определить реальное состояние задолженности с контрагентами и достоверность сумм, которые учитываются по балансовым субсчетам.

Сомнительным долгам на предприятиях в современных условиях, в период изменений в экономике вопросы учета дебиторской, кредиторской задолженности и создания резерва сомнительных долгов являются весьма актуальными, ведь одним из путей укрепления финансового состояния является контроль за фактическим состоянием его расчетам, динамикой дебиторской и кредиторской задолженности. Таким образом, важное значение приобретают вопросы законности и порядок формирования резерва сомнительных долгов в бухгалтерском и налоговом учете. Принятый Налоговый кодекс (НК) имел целью сблизить бухгалтерский и налоговый учет, однако на практике применения НКУ обнаружил неоднозначный характер, это касается и резерва сомнительных долгов.

Сомнительная и безнадежная задолженность

Сомнительный долг — это текущая дебиторская задолженность, по которой имеется неуверенность в ее погашении. Итак, когда возникает сомнение по возврату средств, обычная дебиторская задолженность приобретает статус сомнительной. Выражения «сомнительная задолженность» и «безнадежная задолженность» налогоплательщика используют довольно часто, поскольку преобразования задолженности в сомнительную, а затем в безнадежную имеет определенные налоговые последствия.

Однако, не каждый может свободно владеть этими понятиями, четко понимая смысл, который заложен в них законодателем. Прежде всего, необходимо последовательно выяснить: Когда «обычная» задолженность становится «сомнительной», а когда — «безнадежной»? Исследование этого вопроса в большей степени связано с дебиторской задолженностью, поскольку именно:

- по ней возникает значительное количество вопросов;

- она имеет гораздо большее влияние на объект налогообложения по сравнению с кредиторской задолженностью;

- она бывает и сомнительной, и безнадежной.

Дебиторская задолженность с прошедшим сроком давности

Дебиторская задолженность с прошедшим сроком давности, в учете по налогу на прибыль признается безнадежной. При этом предприятия, которые:

- не корректируют финансовый результат на разнице, списывают ее на расходы по правилам бухгалтерского учета — через РСБ (Резерв сомнительных долгов) или прямо на расходы (если такого резерва недостаточно)

- применяют корректировки финансового результата, то в периоде формирования РСБ увеличивают финрезультат на сумму такого резерва. Уменьшение финансового результата согласно предусмотрено на сумму корректировки РСБ. То есть можно считать, что финрезультат уменьшится за счет суммы безнадежной задолженности, которая списывается за счет РСБ. Безнадежная задолженность списывается сверх суммы РСД, попадает в налоговые расходы.

Корректировка невыплаченных задолженностей

В налоговом учете не предусмотрены корректировки финансового результата при списании безнадежной кредиторской задолженности, поэтому налоговый учет ведется по правилам бухгалтерского учета. Так, в случае списания:

- дебиторской задолженности, появившейся из-за отсутствия оплаты за поставленные товары, поставщик не производит корректировку налоговых обязательств по НДС, возникших на дату поставки таких товаров;

- дебиторской задолженности, возникшей из-за того, что после перечисления предоплаты товар не был поставлен, покупатель должен откорректировать налоговый кредит, начисленный на дату перечисления предоплаты, ведь поставка товара не состоялась. Как осуществить такую корректировку, сейчас ГФС (Государственная финансовая инспекция) не разъясняет;

- кредиторской задолженности, возникшей из-за того, что покупатель не расплатился за полученный товар, как налоговый кредит, отраженный покупателем при получении товаров, корректировать не нужно. Правда, при условии, что приобретенные товары использовались в операциях, облагаемых НДС операциях в поле хозяйственной деятельности покупателя. Однако хотим предупредить, что в ГФС может быть противоположное мнение. С точки зрения ГФС, не оплаченный покупателем товар приравнивается к бесплатно полученному, а значит, налоговый кредит подлежит корректировке. Если плательщик решит перестраховаться и откорректировать и налоговый кредит, это можно сделать на основании бухгалтерской справки.

- кредиторской задолженности, возникшей из-за того, что товар покупателю в счет полученной предоплаты не был поставлен, то продавец имеет право на корректировку налоговых обязательств, поскольку поставка товара не состоялась. Отметим, что аналогичного мнения придерживаются и налоговые органы. Осуществить такую корректировку можно на основании бухгалтерской справки. Так же считают и специалисты ГФС.

Пример списания кредиторской задолженности с истекшим сроком давности

В ходе инвентаризации расчетов с контрагентами в ООО «Призма» выявлено следующее:

- в соответствии с актом сверки расчетов с ООО «Тритон» сумма кредиторской задолженности ООО «Призма» за полученные материалы составляет 3800 руб. Однако по данным бухгалтерского учета предприятия на дату инвентаризации задолженность составляла 3500 руб. При приобретении товара НДС был отражен правильно;

- через несвоевременно представленные документы согласно акту сверки возникла дебиторская задолженность за предоставленные ООО «Куб» услуги в сумме 900 руб. (Без НДС) — предоплата была осуществлена, а услуги не предоставлены. В бухгалтерском учете задолженность на дату инвентаризации отсутствовала;

- истекло время исковой давности по дебиторской задолженности в сумме 90 000 руб. за отгруженный ООО «Крона» товар, покупатель за него не рассчитался. Сумма РСБ, начисленная на 2015 год, составляет 60 000 руб.

Предприятие не осуществляет корректировку финансового результата. Учет результатов инвентаризации ведется так:

| № п/п | Содержание операции | Первичные документы | Бухгалтерский учет | ||

|

|

|

документы | Дт | Кт | Сума |

| 1 | 2 | 3 | 4 | 5 | 6 |

|

Начисление кредиторской задолженности за поставленные товары |

|||||

| 1 2 | Начислена сумма кредиторской задолженности перед ООО «Тритон» | Акт сверки, бухгалтерская

спа справка |

201 | 631 | 300 |

| 2

|

Отражена стоимость материалов | справка

|

91 | 201 | 300 |

| 3 | Отражен финансовый результат

|

|

791 | 91 | 300 |

|

Начисление дебиторской задолженности |

|||||

| 1 | Начислена сумма дебиторской задолженности за предоставленные услуги | Акт сверки, бухгалтерская справка | 371 | 719 | 900 |

|

Списание дебиторской задолженности с истекшим сроком исковой давности |

|||||

| 1 | Списанная сумма безнадежной задолженности: — за счет РСБ | Акт сверки, бухгалтерская справка | 38 | 361 | 60 000 |

|

|

— На другие операционные расходы

|

|

944 | 361 | 30 000 |

Списание кредиторской задолженности с истекшим сроком давности

Закон от 10 июня 2014 года «О внесении изменений в Налоговый кодекс», внес многочисленные изменения, в частности в части, касающейся порядка налогового учета безнадежной задолженности. Понимая буквально упомянутые нормы, а также учитывая отражения операций на счетах бухгалтерского учета, следует сделать вывод, что задолженность, в части которой был создан резерв, в любом случае не может быть признана в расходах.

Если же сумма списанной безнадежной задолженности превысит начисленный резерв и все же попадет в расходы, то только тогда плательщик может отразить эту задолженность в составе расходов и не корректировать финансовый результат до налогообложения. Относительная задолженность контрагента, не считается финансовым активом, то есть в счет не должны поступить средства, например, долги по выданным авансам (в счет которых должен быть поставлен товар).

Не стоит забывать о том, что с целью отражения реального финансового состояния субъекта хозяйствования могут создаваться дополнительные резервы под обесценение «нефинансовой» задолженности, однако такие резервы не будут считаться резервом сомнительных долгов. Таким образом, получается, что формировать резерв сомнительных долгов, как того требуют стандарты бухгалтерского учета для налогообложения на сегодня невыгодно. Конечно, такой подход является крайне несправедливым. Поэтому, надеясь на то, что в нормы законов закралась «техническая ошибка», ждем соответствующего изменения законодательства или разъяснения компетентных органов о возможности учета в составе расходов сумм безнадежной задолженности, по которым сформирован резерв.