При сдаче выполненной услуги, облагаемой НДС, заказчику исполнитель обязан подготовить счет-фактуру по установленной Постановлением 1137 форме. Данное Постановление подготовлено Правительством РФ и содержит типовые бланки счета-фактуры (исходного и корректировочного), а также регистров, предназначенных для их учета.

Для чего нужен счет-фактура исполнителю и заказчику

Счет-фактура необходим обеим сторонам, поэтому исполнитель оформляет его в двух экземплярах одинакового содержания.

Исполнитель подготовленный документ заносит в Книгу продаж с помощью регистрационной записи, в процессе которой происходит перенос реквизитов и показателей из с/ф в графы Книги. В дальнейшем данные сведения пригодятся при оформлении декларации по НДС и расчете конечной величины добавленного налога для перечисления за квартал.

Для заказчика счет-фактура более важен, если, конечно, он выступает плательщиком добавленного налога. На основании полученного от исполнителя с/ф заказчик направляет сумму добавочного налога, указанную отдельной графой, к вычету. Сведения из полученного документа вносятся в Книгу покупок и в дальнейшем учитываются при расчете конечной суммы НДС к уплате, уменьшая начисленный с реализаций добавленный налог.

В какой срок нужно выставить счет-фактуру на услуги

Заказчик и исполнитель на начальном этапе формирования отношений подписывают договор об оказании услуг, определяющий условия сделки. По факту оказания услуги исполнитель отчитывается перед заказчиком посредством представления акта об оказании услуг.

Обязанность по передаче счета-фактуры на выполненные услуги должна быть исполнена заказчиком не позднее 5-того дня с даты подписания акта сторонами. Дни исчисляются в календарных. Нарушение данного срока не допустимо, при этом дата выписанного с/ф может приходиться на любой из дней отведенного срока.

Пример определения срока выставления с/ф

| Акт подписан заказчиком 01.09.2016.

Исполнитель обязан подготовить и передать с/ф в период с 01.09 по 05.09 2016 г. |

Не рекомендуется выставлять счет-фактуру раньше момента подписания акта оказанных услуг. Если дата с/ф будет раньше даты подписанного акта, налоговая может посчитать это неправомерным. Вместе с тем судебная практика показывает, что судебные споры подобного рода решаются в пользу плательщика, и счет-фактура признается корректным и подтверждающим право на налоговый вычет.

Если договор оказания услуг не предусматривает оформления актов в связи с длительным оказанием услуги, например, аренда или охрана, то счет-фактуру нужно передавать заказчику в течение 5 дней по окончании квартала или месяца, в котором оказана эта услуга.

Способ передачи счета-фактуры исполнителю

Российское законодательство позволяет оформлять с/ф в электронном или бумажном варианте.

Электронная форма доступна, когда обе стороны договорных отношений подключены к Оператору, оказывающему услуги подобного рода. Исполнитель и заказчик должны иметь необходимое техническое оснащение для электронной передачи и приемки документов через ТКС. Сторонам нужно обладать усиленной квалифицированной электронной подписью для заверения документов. Кроме того, сторонам нужно составить и подписать письменный вариант соглашения о том, что обмен счетами-фактурами будет производиться в электронном виде. Если все эти условия соблюдены, то счета-фактуры могут передаваться электронно. Исправляться и корректироваться они также могут через ТКС, что гораздо быстрее и удобнее.

Бумажная форма доступна всем желающим. Если стороны используют бумажный обмен документами, то исполнителю счет-фактуру нужно составлять в двух экземплярах. Первый с подписью главбуха и руководителя будет передан заказчику для использования при возмещении налога. Второй будет зарегистрирован в Книге продаж исполнителя и направлен на хранение.

Образец заполнения счета-фактуры на услуги

Для оформления следует применять бланк из Постановления №1137 от 26.12.11.

В целом, порядок заполнения полей счета-фактуры на оказанные услуги аналогичен случаю отгрузки товаров, однако имеются свои особенности в оформлении отдельных строк и граф.

Заполнение строк с/ф на услуги

| Номер строки | Заполняемые сведения |

| 1 | Номер и дата.

Номер должен соответствовать текущей нумерации, которую компания может разработать самостоятельно для своего удобства. Обычно нумерация сквозная по порядку с начала года, квартала или месяца в зависимости от числа оформляемых документов. Цифровой номер может дополняться буквенными обозначения или знаками. Дата – день выписки документа, должна попадать в срок, отведенный для передачи с/ф на услуги (5 дн. с даты подписания акта или 5 дн. с момента окончания месяца или квартала оказания услуги, если акт не подписывается). |

| 1а | Номер и дата исправления.

Строка оформляется при незначительной корректировке исходного с/ф с ошибками. Номер – соответствует порядковому номеру внесения исправлений. Дата – фактический день их внесения. |

| 2, 2а, 2б | Реквизиты исполнителя услуг, включающие:

|

| 3 | Реквизиты грузоотправителя.

Правила заполнения позволяют исполнителю услуг не заполнять поле, поставив в нем прочерк. Однако, по мнению налогового органа, если исполнитель пропишет в данном поле сведения о грузоотправителе, это не будет нарушением. |

| 4 | Реквизиты грузополучателя.

В отношении оказанных услуг поле также не заполняется. |

| 5 | Данные о платежном документе, подтверждающем оплату. Данное поле заполняется только при оплате услуг авансом, после получения которого в пятидневный срок нужно передать с/ф заказчику. |

| 6, 6а, 6б | Реквизиты заказчика, включающие:

Заполнение полей проводится аналогично 2, 2а и 2б. |

| 7 | Валюта, в которой совершается платеж – наименование и код по соответствующему классификатору. Например, российскому рублю соответствует код 643. Если цена в у.е., а платеж выполняется в российских рублях, то указывается валюта платежа. |

Заполнение граф таблицы

| Номер графы | Заполняемые сведения |

| 1 | Наименование услуг в том виде, как они указаны в договоре. Описание должно быть исчерпывающим для того, чтобы идентифицировать оказанный вид услуг. Не требуется подробная детализация, однако содержание этого поля должно давать четкий единственный ответ о том, какая именно услуга оказана данным исполнителем. |

| 2 и 2а | Единица измерения и ее код по ОКЕИ для услуг нужно заполнять при одновременном соблюдении таких условий:

В прочих ситуациях в графах ставятся прочерки. |

| 3 | Количество, объем – если в гр.2 и 2а стоят прочерки, то они ставятся и в этом поле. В противном случае указывается количество услуг в соответствии с указанной единицей измерения. |

| 4 | Цена за единицу – проставляется, если в договоре определена эта цена и заполнены гр.2 и 2а таблицы счета-фактуры.

В противном случае графы прочеркиваются. |

| 5 | Стоимость общая по каждой позиции в целом, налог в данную стоимость не включается. |

| 6 | Пишется формулировка «без акциза». Возможно поставить прочерк, это не будет препятствием для вычета, однако правильнее будет написать указанное словосочетание. |

| 7 | Ставка НДС. |

| 8 | Величина налога = стоимость, умноженная на ставку. |

| 9 | Стоимость с налогом. |

| 10 и 10а | Графы прочеркиваются. |

| 11 | Также ставятся прочерки.

Последние три графы заполняются только в отношении импортных товаров, по оказанным услугам не заполняются. |

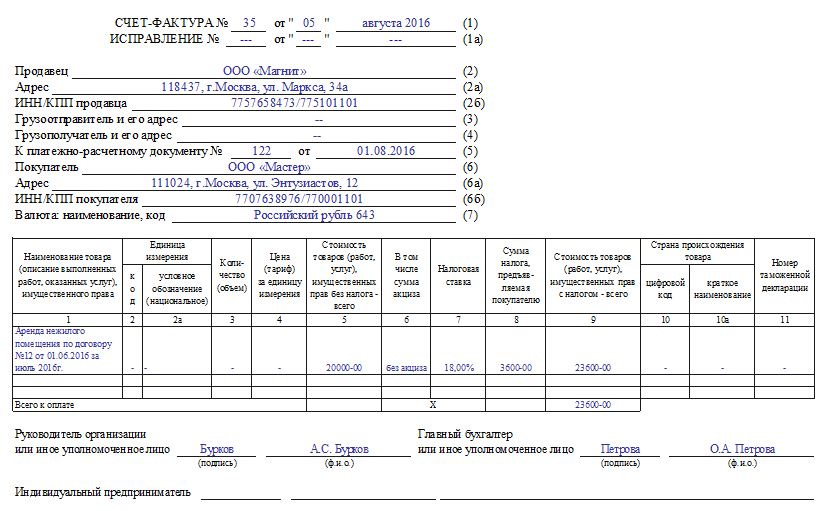

Пример заполнения счета-фактуры на услуги

Пример заполнения счета-фактуры на услуги

Счет-фактура на аванс за услуги

При получении авансовой суммы от заказчика за услуги, которые будут оказаны в счет оплаты, исполнителю нужно в течение пяти дней оформить с/ф, в котором не заполняются следующие поля:

- 3 и 4 строки, где указывают реквизиты грузоотправителя и грузополучателя;

- 2, 2а, 3, 4 графы — сведения об единице измерения, цене за нее и количестве;

- 5 гр. – стоимость без налога;

- 6 гр. – величина акциза;

- 10, 10а и 11 – сведения об импортных товарах.

Не следует оставлять указанные поля пустыми, нужно заполнить их прочерками. Отсутствие прочерков не вызовет непринятие налоговой счета-фактуры, однако в такой ситуации не исключено неправомерное внесение некорректных данных в пустые поля.

В графе 6 лучше вместо прочерка написать «без акциза».

В каких случаях ФНС может отказать в вычете?

При получении счета-фактуры от исполнителя заказчику следует проверить наличие всех обязательных реквизитов, верность их отражения.

Отсутствие или неверное указание некоторых реквизитов в с/ф может повлечь за собой отказ налоговой в вычете.

Например, ошибки в написании ИНН и КПП сторон является поводом для непринятия с/ф.

Также серьезной ошибкой будет неверное написание валюты платежа или ее код.

Отказ в возмещении налога поступит, если невозможно будет точно идентифицировать услуги, заявленные исполнителем. Услуги должны быть не только поименованы, должно присутствовать указание на документ, определяющий порядок оказания, выполнения или сдачи этих услуг. Детализация должна быть достаточной для верного определения вида услуг и их характера.

Примеры формулировок наименования услуг:

- ремонтные работы по акту №12 от 01.09.2016;

- услуги бухгалтерского сопровождения по договору №1 от 01.02.2016;

- услуги по маркетинговому исследованию рынка строительных материалов за апрель – июнь 2016.