Регистры налогового учета позволяют обобщать сведения, необходимые для исчисления различных видов налогов. Данные формы не утверждаются налоговым законодательством, в отношении каждого вида налогового обязательства компании разрабатывают свои формы регистров, при этом нужно учитывать рекомендации налоговой по их формированию.

Заполнение налоговых регистров

Основное назначение регистров – это обобщение информации по исходным данным в отношении каждого вида налога. Регистры помогают контролировать налогоплательщиков? и позволяют самим плательщикам проверять верность проводимых расчетов по каждому виду налогового обязательства.

Разрабатываемые формы должны обеспечить простоту и удобство заполнения, содержать необходимые графы и строки для отражения нужных данных, что позволяет проверить верность исчисления отдельных видов налогов.

Регистры полезны как для налоговой с целью контроля плательщиков, так и для самих компаний. Правильно заполненные бланки регистров позволяют верно формировать налоговую отчетность и упрощают восприятие необходимой для расчета информации.

Заполнять регистры можно в электронном или бумажном виде. Никаких особых требований в данном вопросе налоговая не предъявляет.

Ответственность по заполнению регистров ложится на определенных лиц, подписи которых должны заверять оформляемые документы. Данные лица должны обеспечить не только корректность заполнения регистров, но и надлежащее их хранение и исключение возможности внесения исправлений посторонними лицами.

Редактировать регистр может только ответственное лицо, заверяя вносимые корректировки подписью, датой и пояснениями.

Регистры по НДФЛ

Обязанность по учету выплачиваемых доходов трудоустроенным лицам ложится на работодателя, который выполняет роль налогового агента по отношению к налогу, вычисляемому с доходов физлиц. Чтобы верно рассчитать подоходный налог, нужно грамотно организовать учет выплачиваемых доходов. Для этой цели компания формирует собственные регистры для ведения налогового учета для расчета НДФЛ.

Регистры необходимы как для налоговой с целью контроля работодателей, так и для компаний, использующих наемный труд. Сбор данных о работающих физлицах, выплачиваемых им суммах, применяемых льгот и удерживаемых НДФЛ позволяет работодателю:

- Видеть общую картину по всем работникам;

- Заполнять справки 2-НДФЛ по итогам года;

- Определять права работников на «детский» вычет, отслеживать тот момент, когда данное право прекращается;

- Устанавливать права на иные вычеты стандартного характера;

- Выявлять случаи неправильного исчисления и удержания налога.

Формирование регистра

Компания вправе сама решить, как она будет учитывать доходы и рассчитываемый с них НДФЛ, и какие учетные бланки будут для этого использоваться. НК РФ определяет, что нужно отразить в налоговых регистрах. Необходимые сведения, подлежащие включению в регистр, закреплены в п.1 ст.230:

- Идентификационные данные по каждому физлицу;

- Разновидности выплачиваемых доходов;

- Предоставляемые льготы по НДФЛ, уменьшающие базу для вычисления налога;

- Величины выплачиваемых сумм;

- Даты выдачи сумм персоналу;

- Величины исчисленного налога;

- Даты его удержания и перечисления;

- Сведения о платежной документации, подтверждающей уплату.

Указанные сведения приводятся в разрезе по каждому сотруднику.

Бланк налогового регистра по НДФЛ разрабатывается с тем учетом, чтобы обеспечить удобную работу с информацией, наглядность ее представления. При этом в бланк включаются необходимые сведения, требуемые налоговой.

Качества, которыми должен обладать разработанный бланк регистра:

- Простота – не должно возникать путаницы в представлении данных по сотрудникам;

- Наглядность – данные должны легко читаться, бланк должен позволять быстро перенести необходимую информацию в 2-НДФЛ;

- Краткость – не нужны лишние сведения, они не несут никакой значимости и создают сложность восприятия информации.

Бланк регистра должен учитывать особенности деятельности организации и выплачиваемые виды доходов, поэтому не утверждено универсального бланка регистра. Каждое предприятие составляет такой документ, который будет включать необходимые сведения и обладать указанными выше свойствами.

Для удобства компания может формировать несколько налоговых регистров для полного отражения необходимых данных в целях налогового учета НДФЛ. Налоговое законодательство работодателей в данном вопросе не ограничивает. Можно применять отдельный регистр в отношении каждого вида дохода или каждого физлица.

Часто компании за основу берут действовавший ранее бланк справки 1-НДФЛ, на примере которого подготавливается подходящий регистр.

Бланк регистра по НДФЛ

В разрабатываемый налоговый регистр включаются сведения из п.1 ст.230. Ниже в таблице даны пояснения по каждому виде необходимой информации.

| Обязательные сведения регистра | Пояснения |

| Идентификационные данные о налогоплательщиках | Данные о работающих физлицах, включающие:

|

| Виды доходов | Каждый выплачиваемый вид дохода должен иметь поле для указания специального цифрового кодового обозначения. Коды утверждены Приказом ФНС №MMB-7-11/387@ 10.09.15.

Не обязательно отражать данные по доходам, не облагаемым НДФЛ, так как они не формируют базу. Доходы, облагаемые налогом в ограниченном пределе, отражать обязательно, так как они способны накапливаться на протяжении года. |

| Виды вычетов | В регистре вычеты отражаются с указанием кодовых обозначений. Коды вычетов утверждены тем же приказом, что и коды доходов. |

| Суммы доходов | Рекомендуется указывать суммы доходов:

|

| Даты выплаты доходов | Предусматривается поле для указывания дня, когда:

Рекомендуется также предусмотреть поле для указания даты получения дохода по правилам ст.223 (в отношении з/п – это последний день месяца, за который она начислена). |

| Статус налогоплательщика | В регистр включается поле для указания того, относится физлицо к резидентам или нерезидентав РФ. |

| Даты удержания НДФЛ | В специальной графе прописывается фактический день удержания налога, который зависит от вида дохода. |

| Даты перечисления НДФЛ | Берутся из подтверждающей платежной документации. |

| Реквизиты п/п | Достаточно указать №, дату п/п и перечисляемую по нему сумму налога. |

| НДФЛ | В регистр вносится посчитанный и удержанный налог. |

Если работников много, то удобнее разработать регистр, который бы отражал данные по каждому отдельному физлицу. По такому принципу построен бланк 1-НДФЛ. Можно взять указанный бланк в качестве основы и адаптировать его под современные реалии и требования НК РФ — добавить недостающие данные, убрать лишние, неактуальные.

Компания ведет регистр в удобном виде – бумажном или электронном.

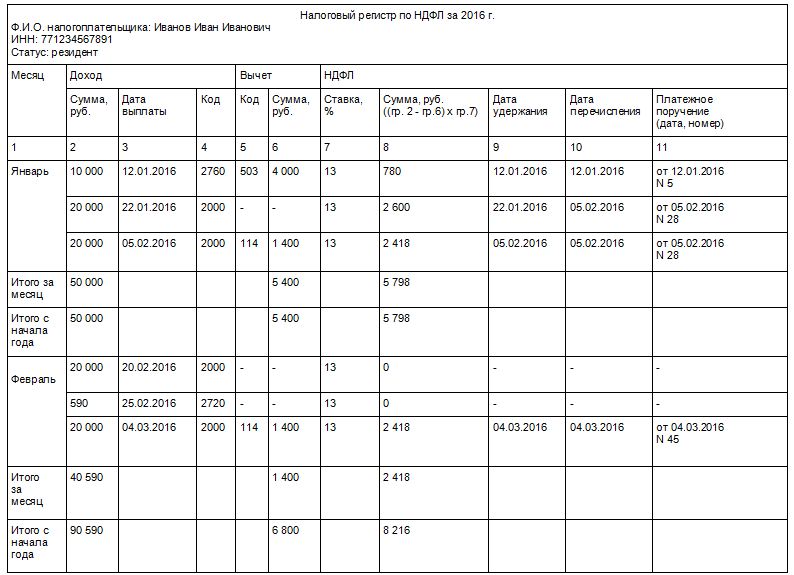

Образец регистра по НДФЛ

С учетом вышеизложенных сведений налоговый регистр по НДФЛ может принимать такой вид:

Образец регистра по НДФЛ

Регистр по налогу на прибыль

Для целей учета показателей для вычисления налога на прибыль компания заполняет самостоятельно разработанные бланки налоговых регистров, данные в эти регистры переносятся из бухгалтерских счетов и первичной документации.

Бланки регистров составляются с учетом особенностей деятельности конкретного предприятия. Актуальность в применении налоговых регистров отдельно от бухгалтерских по налогу на прибыль возникает в том случае, если организация выполняет операции, суммы по которым учитываются по-разному в бухгалтерии и налогообложении.

Требования налогового и бухгалтерского учета по некоторым операциям могут не совпадать, в таких случаях и нужно отдельно применять налоговые регистры.

Если же предприятия не выполняет тех операций, по которым налоговый учет ведется в отличной от бухучета форме, то для вычисления налога на прибыль достаточно бухгалтерских регистров.

Налоговые регистры могут принимать форму бухгалтерских с необходимыми дополнениями. Также допускается формировать отдельные бланки, не схожие с бухгалтерскими. Налоговая разрешает компаниям в данном вопросе проявить инициативу и подготовить подходящий для себя бланк. В НК РФ даются только рекомендации о том, какие реквизиты отражаются в регистре:

- Название бланка;

- Временной отрезок, за который он составляется;

- Количественные и денежные измерители необходимых показателей;

- Сведения о проводимых операциях;

- Подпись ответственного лица.

|