При получении доходов физическими лицами, а также при продаже и приобретении ими имущества или услуг, возникает немало вопросов и нюансов в расчете НДФЛ. Порядок расчёта НДФЛ регулирует 23 глава Налогового Кодекса (далее НК).

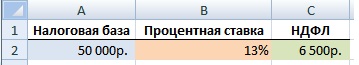

Согласно статьи 225 НК налог исчисляется как соответствующая ставке, процентная доля налоговой базы. Основная ставка установлена – 13 процентов (ст. 224 НК). Формула расчёта НДФЛ имеет следующий вид:

![]()

Расчет НДФЛ. Пример

Например, если налоговая база составляет 50 000 руб., то налог составит 6 500 руб. (50 000руб.*0,13ставка налога).

Общая схема расчета НДФЛ

Однако на практике, сложности возникают не в расчете налога, а именно в расчёте налоговой базы. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. Можно предположить, что «налоговая база», это и есть «доходы».

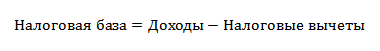

Однако, налоговая база – это величина расчетная, так как для определения налоговой базы, доходы можно уменьшить на налоговые вычеты (расходы). Это самая главная особенность в определении налоговой базы по НДФЛ (п. 3 статьи 210 НК).

![]() Следует заметить, что применение налоговых вычетов, это право, а не обязанность физического лица!

Следует заметить, что применение налоговых вычетов, это право, а не обязанность физического лица!

Таким образом, доходы – это объект налогообложения и их фактически получают. А налоговую базу, затем уже определяют, путем вычитания из доходов, суммы налоговых вычетов. Налоговые вычеты, это своего рода льготы, предусмотренные законодателем. Бывают стандартные, социальные, имущественные, профессиональные виды вычетов. И если вычеты применяются, то формула определения налоговой базы будет следующая:

Но вычетов (расходов) может и не быть, так как, во-первых, их применение, не является обязанностью, а является правом налогоплательщика, а во-вторых, их может и не быть вовсе. Например, не осуществлялись расходы на покупку имущества, так как имущество ранее было подарено, или документы подтверждающие расходы (вычеты), были утеряны.

В таких случаях, когда расходы (вычеты) не применяются, они будут равны нулю. Значит налоговая база будет равна Доходам. Такой механизм законодатель предусмотрел, для того что бы было удобно осуществлять контроль доходов и отдельно расходов (вычетов). Так же и в декларациях доходы и отдельно расходы (вычеты) отражаются понятнее и прозрачнее.

На практике часто путают объект, к которому применяются вычеты, то есть ошибочно считают, что вычеты применяются к налогу, а не к базе. Однако вычеты применяются именно к доходам, то есть к предполагаемой налоговой базе.

Скачать заявление на возврат НДФЛ на обучение можно здесь

Скачать заявление на возврат НДФЛ за лечение

О существующих налоговых вычетах по НДФЛ читайте здесь

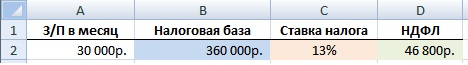

Пример расчета налогового вычета по НДФЛ

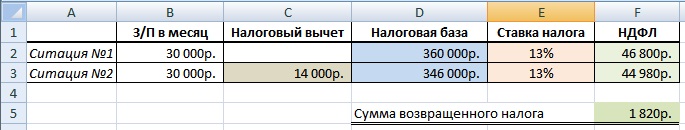

Разберем две ситуации. Первая ситуация, когда сотрудник просто платит НДФЛ, и вторая, когда он использует налоговый вычет. Итак, сотрудник организации за год получил доходы в сумме 360 000 руб. (30000 руб./в месяц). На руки он получил сумму за минусом удержанного налога в размере — 313 200 руб. (360 000 руб. – 13 %). Таким образом, налог был удержан организацией в размере 46 800 руб. (360 000*0,13).

Расчет НДФЛ без налогового вычета

Разберем вторую ситуацию, когда сотрудник, имеет одного ребенка и ему положен стандартный налоговый вычет в размере 1400 руб. за каждый месяц налогового периода, вплоть до того месяца, в котором доходы превысят 280 000 нарастающим итогом (пп. 4 п.1 ст. 218 НК.) В его случае, доход превысил указанный порог в 280 000 руб. в октябре, т.е. на десятый месяц. Значит вычет положен в размере 14 000 (1400 руб.*10 мес.)

Сотрудник, узнав о своих правах на вычеты, подал в налоговый орган декларацию (см. → Как заполнить 3-НДФЛ + бланк в excel), где указал фактически полученные доходы в сумме 360 000 руб. на основании справки 2-НДФЛ и налоговые вычеты в сумме 14 000 руб. К декларации приложил копии подтверждающих документов, т.е. свидетельства о рождении, паспорта, свидетельства о браке.

В результате, по декларации налоговая база составила 346 000 руб. (360 000 – 14 000) и соответственно налог составил уже другую сумму в размере – 44 980 руб.

Так как, налог без учета вычетов составлял — 46 800 руб., а теперь, с учётом вычетов, по налоговой декларации, налог составил — 44 980 руб., налоговым органом сумма излишне удержанного налога – 1 820 руб. (46 800 руб. — 44 980 руб.), была возвращена сотруднику.

Расчет налогового вычета по НДФЛ

Об учете в бухгалтерии налоговых вычетов по НДФЛ читайте статью: → «Учет расчетов по НДФЛ, проводки, примеры«.

НДФЛ индивидуального предпринимателя на ОСНО

Расчет НДФЛ предпринимателей на ОСНО (общая система налогообложения), отличается, тем что в течении года, уплачиваются авансовые платежи, а затем зачитываются. То есть общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм авансовых платежей по налогу, фактически уплаченных в соответствующий бюджет. Исчисление суммы авансовых платежей производится налоговым органом. Расчет сумм авансовых платежей на текущий налоговый период производится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода от определенных видов деятельности за предыдущий налоговый период с учетом особенностей, предусмотренных в статье 227 НК.

⇒ Налоговый вычет ИП на ОСНО в 2024 (заполнение 3-НДФЛ)

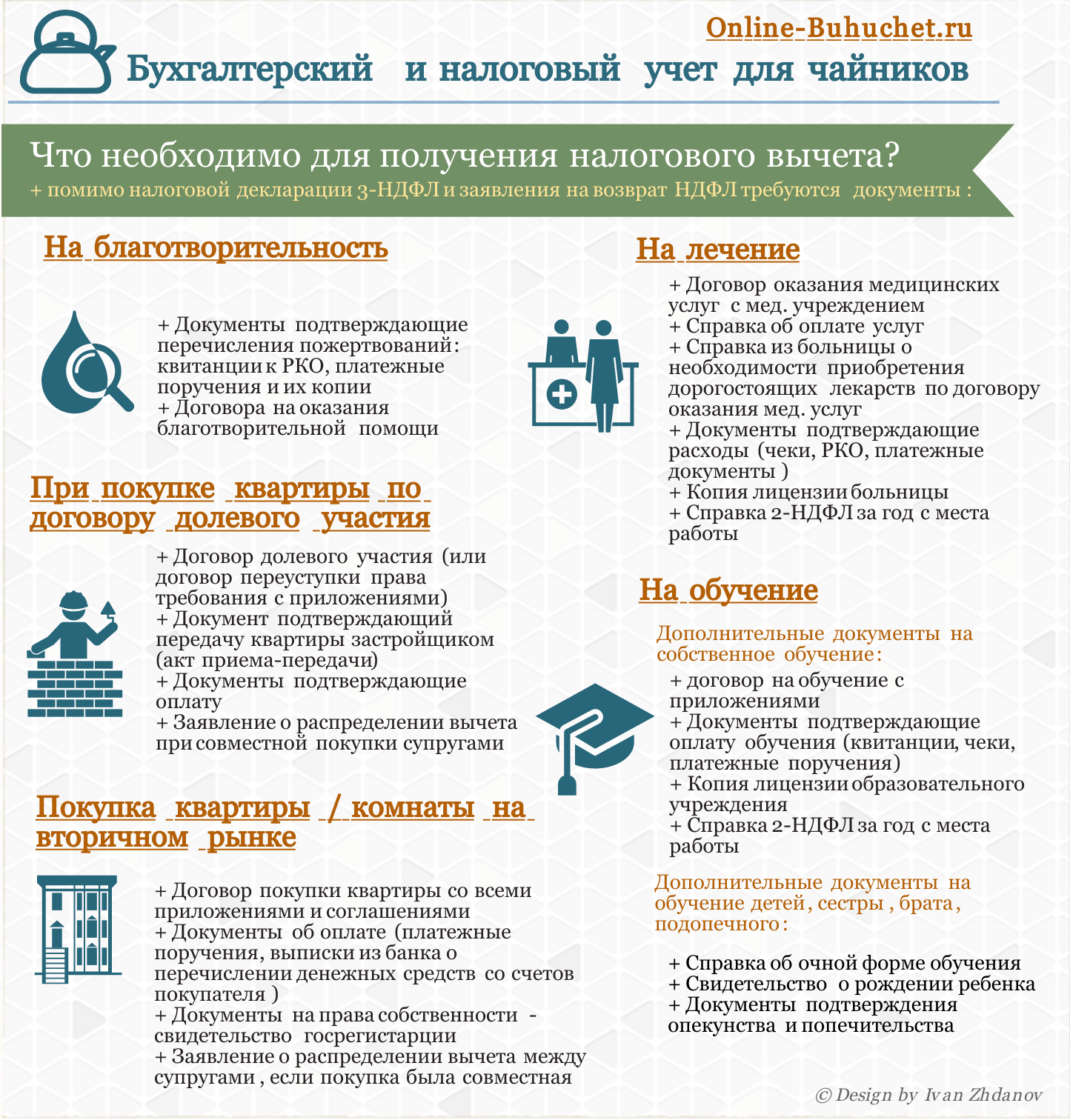

Документы для возврата подоходного налога в инфографике

На рисунке ниже в инфографике рассмотрены типы и виды налоговых вычетов, какие необходимо предоставить документы помимо 3-НДФЛ и заявления для получения вычета по НДФЛ для различных практических ситуаций ⇓

Практический видео-урок. «Расчет налоговых вычетов по НДФЛ»

Видео урок от эксперта сайта «Бухгалтерия для чайников», главного бухгалтера Гандевой Н.В. В уроке представлены основные моменты расчета и учета налоговых вычетов по НДФЛ.

Автор: эксперт сайта «Бухгалтерский и налоговый учет для чайников» Михаил Петрович Яковлев

|