В данной статье мы рассмотрим платежное поручение в ПФР. Узнаем о правилах заполнения поручения. Рассмотрим распространённые ошибки.

Организации и индивидуальные предприниматели, как создатели рабочих мест, каждый месяц обязаны перечислять страховые взносы за работников своих предприятий, а в случае с ИП без служащих — еще и за себя самого.

Очевидно, что заполнять платежное поручение нужно грамотно, иначе денежные средства не найдут своего получателя, взносы будут считаться неуплаченными, будет наложен штраф и начислены пени, в крайнем случае может быть заблокирован расчетный счет. Считается, что оформление подобных документов — занятие, не требующее особого навыка, однако безопаснее будет доверить это квалифицированному сотруднику.

Ежемесячно, 15-ое число — это крайний срок для совершения оплаты взносов, на эту дату платежные документы должны быть заполнены и отправлены, а деньги — перечислены.

На страховые взносы в ПФР с денежных поступлений сотрудников предприятий в рамках установленного на 2017г. лимита (876 тыс. руб) действует тариф 22%, а на платежи сверх этого лимита — 10%.

В 2017 году вступили в силу большие перемены в отношении платежных поручений, отныне контроль за оплатой и сдачей отчетностей по взносам в Пенсионный Фонд принадлежит налоговой службе, а значит отправка документов и денег теперь тоже производится в ФНС (по месту регистрации предпринимателя или по нахождению ООО и обособленных отделов). Уже с 1.01.2017г. обязательные взносы (включая те, что уплачиваются за периоды, окончившиеся до этого дня), должны перечисляться с обозначением в платежке КБК налоговых органов. Расчеты (в т.ч. уточненные) по страховым платежам за 2010-2016гг. отправляются в ПФР и ФСС по требованиям законов, которые действовали на тот момент. Читайте также статью: → «Оформляем платежное поручение по-новому«.

Ошибки в платежном поручении (критичные и некритичные)

Неверно заполненные данные в платежном документе, которые приведут к тому, что взнос будет признан невыплаченным (будут штраф и пеня):

- название банка получателя платежа;

- КБК;

- счет Федерального казначейства.

При допущении следующих ошибок взнос считается уплаченным (штрафов и пеней не будет):

- неправильный КПП получателя;

- неверный ИНН получателя.

Сроки уплаты страховых взносов платежных поручений в ПФР

В таблице указаны сроки выплаты взносов для разных категорий.

| Кто вносит платеж | ООО и ИП, совершающие платежи за физлиц | ООО и ИП, не совершающие платежи за физлиц | Главы крестьянских хозяйств |

| Срок внесения платежа (месяц и год — календарные) | 15-е число каждого месяца (когда платеж вносится за предыдущий месяц) | — 31-е декабря нынешнего года (фиксированный платеж);

— 1-е апреля нынешнего года (платеж в сумме 1% с доходов выше 300 тыс. рублей за прошедший расчетный период) |

31-е декабря нынешнего года |

Статус плательщика в платежном поручении на страховые взносы

Вопрос номера статуса того, кто уплачивает страховой взнос, долгое время оставался нерешенным. Налоговая инспекция утверждала, что единственным правильным вариантом заполнения поля 101 для работодателя, производящего взносы за сотрудников, является статус «14». Многие бухгалтера организаций и предпринимателей продолжали вписывать цифры «08», обозначающие статус плательщика, осуществляющего перечисление взносов в бюджет РФ. А сотрудники банков, в свою очередь, не принимали платежные документы, ни с первым, ни со вторым статусом. В данный момент проблема является разрешенной, к сведению организаций-плательщиков страховых взносов — правильным будет указание статуса «01», т.е. статус плательщика-юрлица. С 1 января 2017г. при осуществлении платежей в фонды статусы «09», «10», «11», «12», «13» предназначены для предпринимателей, нотариусов, адвокатов, фермеров и физических лиц соответственно.

Получатель платежа в платежном поручении на страховые взносы

Здесь все просто — занесите в документ реквизиты налоговой службы:

- по нахождению компании (если вы являетесь юридическим лицом);

- по регистрации ИП (очевидно, если вы являетесь предпринимателем).

Чтобы эти данные узнать, достаточно перейти по ссылке https://service.nalog.ru/addrno.do и указать, кем вы являетесь (юрлицом или ИП). Затем следует сообщить место нахождения своего предприятия или внести номер своей налоговой службы.

Сервис выдаст актуальные на день запроса сведения, которые и нужно указать в платежном документе.

ОКТМО в платежном поручении в ПФР

Если адреса организаций и прописка предпринимателя не менялись, то не изменится и ОКТМО. Тот факт, что теперь страховые платежи будут перечисляться в налоговую, а не в Пенсионный фонд, не играет роли.

Узнать, правильно ли вы вписываете в платежный документ данный код, можно двумя способами:

- Если вам известно муниципальное образование, в котором находится компания или предприниматель, вам подойдет этот сервис: https://www.nalog.ru/rn52/service/oktmo/

- Если вы затрудняетесь с указанием муниципального образования, вас выручит этот ресурс: http://fias.nalog.ru/ExtendedSearchPage.aspx

Актуальные КБК для уплаты страховых взносов, пеней и штрафов в ПФР

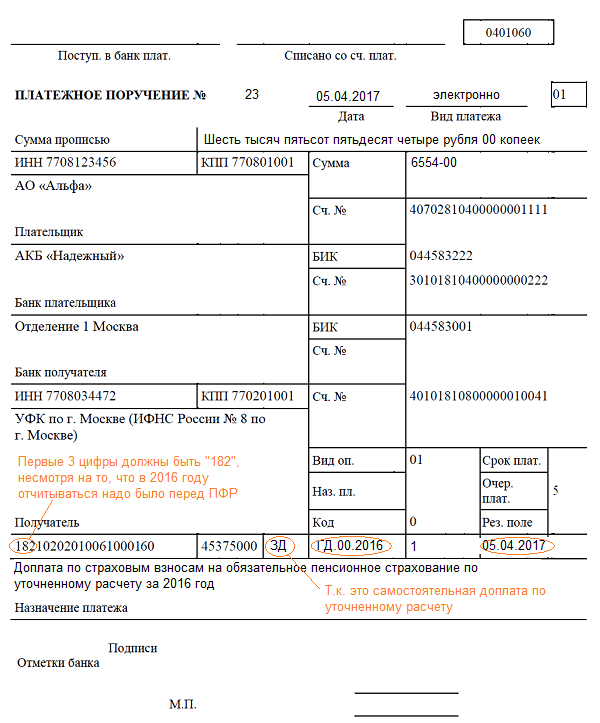

При указании КБК нужно быть предельно внимательными, ведь при неверном их указании взнос не будет считаться уплаченным. Здесь нужно учесть следующие моменты:

- Первые три цифры кода — 182 (по причине того, что администрирует платежи в ПФР теперь налоговая служба);

- На взносы за декабрь 2016г. распространяется особый КБК (и неважно, если выплата производится позднее 1.01.2017г.);

- На уплату пени и штрафа за просрочку платежа в ПФР также предусмотрены раздельные коды для периода 2016 и 2017 гг.;

- Фиксированные платежи (за ИП без служащих) за время до и после 01.01.2017г. перечисляются по различным КБК.

В данной таблице расписаны затраты на разные цели платежей.

| Цель платежа | 2016 | 2017 |

| Уплата страхового взноса в ПФР | 18210202410061000160 | 18210202410061010160 |

| Уплата штрафа | 18210202410063000160 | 18210202410063010160 |

| Уплата пеней | 18210202410062100160 | 18210202410062110160 |

| Уплата фиксированного платежа | В рамках лимита доходов: 18210202440061100160

При превышении лимита доходов: 18210202440061200160 |

18210202440061110160 |

Заполнение платежного поручения в ПФР

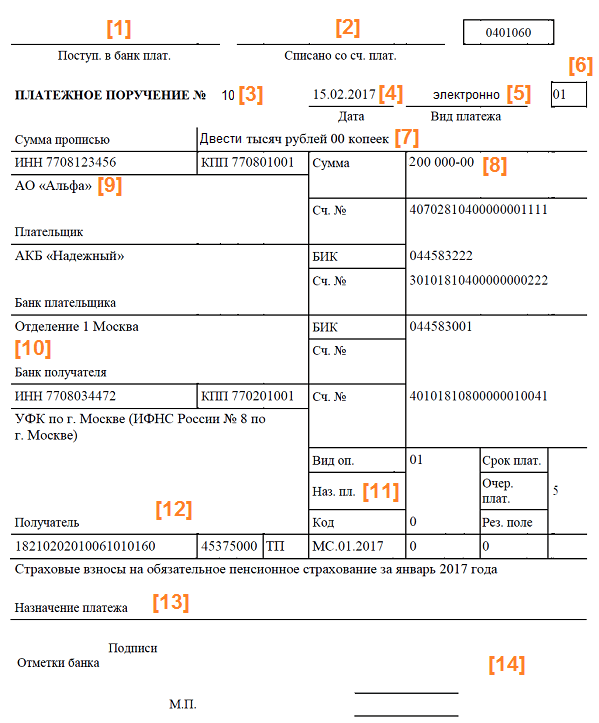

Поля [1] и [2] не заполняются, они нужны для записей сотрудников банков.

В поле [3] заносится № документа.

Поле [4] предназначено для указания дня оформления платежного поручения в формате ДД.ММ.ГГ.

Поле [5] должно содержать информацию о виде оплаты. Пишем:

- [Почтой], если документ отправлен через почтовое отделение;

- [Срочно], если взнос необходимо учесть как можно скорее;

- [Электронно], если деньги будут перечислены электронным платежом;

- [___], если вы расплатитесь лично.

В поле [6] ставится значение<01> (не<08> и не<14>!).

Поле [7] должно содержать уплачиваемую сумму прописью, а [8] — цифрами.

В месте документа, которое мы обозначили [9], вы сообщаете данные о своем предприятии:

- ИНН (состоит из десяти цифр для ООО и из двенадцати цифр для ИП);

- КПП (предприниматели не заполняют);

- наименование предприятия (или инициалы предпринимателя);

- № счета, откуда списываются средства;

- наименование банка (БИК, корреспонд. счет) плательщика.

В поле [10] вы прописываете данные о получателе денежных средств:

- банк вашего ИФНС (название, БИК);

- название ИФНС, No ее счета.

Заполняем поле [11] (вносим только информацию, указанную ниже):

- В части<Вид операции> ставим<01> (т.е. обозначаем, что это платежный документ);

- В<Очередность платежа> ставим<5>;

- <Код> у нас<0>.

Область [12] будет содержать:

- КБК,

- ОКТМО,

- Основание платежа:

- ТП (текущий платеж);

- ЗД (оплата по истекшим периодам, ставится при доплатах по уточненным расчетам);

- АП (взнос по вынесении акта проверки сотрудниками ФНС);

- ТР (перечисление средств по требованию налоговой).

- Период платежа:

- МС.01.2017 (если вносится платеж за месяц);

- КВ.01.2017 (для доплаты по «уточненкам»);

- ГД.00.2016 (для доплаты по «уточненкам» и по требованию ФНС по проведении проверки).

- № документа -<0>. Если средства переводятся по «уточненке» или по требованию налоговой, запишем № расчета или решения ФНС.

- Дата бумаги, ставим<0> или дату подачи уточненного расчета (дату вынесения решения ФНС).

Поле [13] -<Назначение платежа>. Строка должна содержать данные о том, что взнос производится в ПФР за период N.

И, наконец, в область [14] проставляются рукописные или электронные подписи людей, имеющих право подписи подобных документов.

Кроме того, вы увидите внизу документа «М.П.» (место печати). Она нужна, если платежное поручение подается в бумажном виде, однако ООО и ИП вправе и тогда отказаться ее ставить. Читайте также статью: → «Платежное поручение: форма 0401060, скачать бланк»

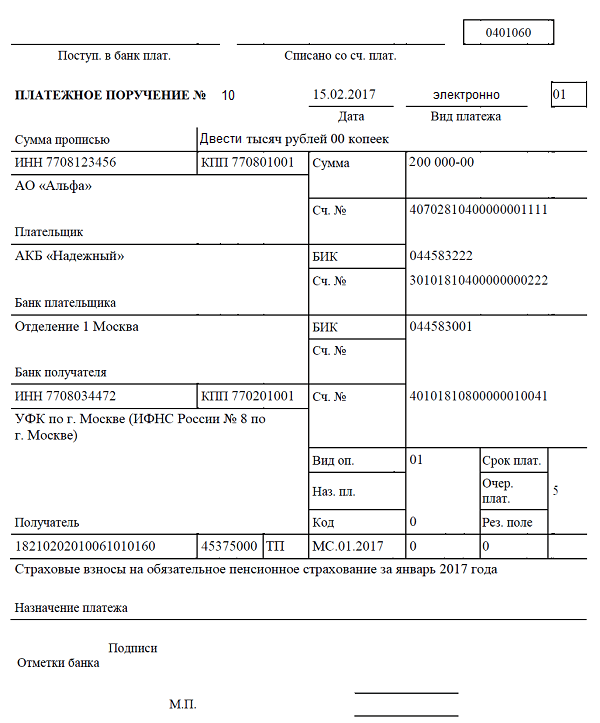

Образец заполнения платежного поручения в ПФР за периоды с 2017 года

Акционерное общество «Альфа» относится к ИФНС No 8 по г. Москве. По результатам работы за январь 2017г. компания уплатила страховые взносы в ПФР в размере двухсот тысяч рублей. Платежное поручение будет выглядеть так:

Образец заполнения платежного поручения в ПФР за периоды до 2017 года

Воспользуемся предыдущим примером, только теперь представим, что в апреле 2017 года АО «Альфа» обнаружило ошибку в вычислениях сумм страховых взносов за 2016 год. После заполнения уточненного расчета стало ясно, что долг перед ПФР равен 6554 рублям. В таком случае платежный документ будет выглядеть следующим образом:

Основные трудности при заполнении платежного поручения в ПФР

Как мы уже выяснили, затруднения у плательщиков взносов в ПФР возникают с заполнением тех полей платежного поручения, в которые требуется внести реквизиты, изменившиеся к 2017 году в связи с переходом контроля над страховыми взносами к налоговой службе:

- поля для указания кода бюджетной классификации (уделите внимание первым трем цифрам, теперь нужно указывать «182» — код налогового органа; после этого убедитесь, что указываете КБК, относящиеся к платежам за 2016 или 2017 годы);

- поля для внесения данных о получателе платежа (осведомитесь о правильных реквизитах вашего отделения ИФНС);

- поля для сообщения статуса плательщика взноса (не запутайтесь, статус не должен быть «08» или «14», для юридических лиц указывайте «01», для физических лиц — «13», для ИП — «09», для нотариуса — «10», для адвоката — «11», для фермера — «12»).

Заполнение платежного поручения в ПФР онлайн на сайте ФНС

Для кого-то заполнение платежного документа в режиме онлайн покажется самым простым вариантом за счет того, что не придется искать бланков и долго разбираться с новыми правилами заполнения.

Шаг 1: Перейдите по ссылке https://service.nalog.ru/

Шаг 2: Внесите код вашей налоговой службы, нажмите «далее».

Шаг 3: Узнайте название муниципального образования, где находится ваше предприятие (или где вы прописаны, если вы занимаетесь предпринимательской деятельностью) и выберите его из предложенного списка, нажмите «далее».

Шаг 4: Выберите «платежное поручение» в строке «вид расчетного документа», нажмите «далее».

Шаг 5: В графе «Тип платежа» выберите «уплата налога, сбора, взноса», нажмите «далее».

Шаг 6: Введите КБК, нажмите «далее».

Шаг 7: Статус лица, оформившего платежный документ — «01», «далее».

Шаг 8: Основание платежа — «ТП», «далее».

Шаг 9: Выберите расчетный период, «далее».

Шаг 10: Сообщите дату, когда расчет по взносам был подписан. Если день неизвестен, просто нажмите «далее».

Шаг 11: Очередность платежа — «5», «далее».

Шаг 12: Заполните поля ИНН, КПП, наименование, реквизиты платежа, сумму взноса.

Шаг 13: Нажмите «далее», «сформировать платежное поручение». Готово, заполненный документ скачался на ваш компьютер.

Законодательные акты по теме платежное поручение в ПФР

В данной таблице указаны регулирующие акты.

| Приказ Минфина РФ от 07.12.2016 № 230н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации» (изменения утверждены Приказом Министерства финансов РФ от 1 июля 2013 г. № 65н) | О КБК, закрепленных за ФНС России |

| Письма ФНС РФ от 03 февраля 2017 № ЗН-4-1/1931@ и от 10 февраля 2017 № ЗН-4-1/2451@ | О статусах плательщиков страховых взносов в платежных поручениях |

| Приложение 1 к Положению, утвержденному Банком России от 19 июня 2012г. № 383-П | Реквизиты платежного поручения |

| Приложение 3 к Положению, утвержденному Банком России от 19 июня 2012г. № 383-П | Форма платежного поручения, номера и наименования его полей |

| Федеральный закон «Об отмене обязательности печати…» от 06 апреля 2015 № 82-ФЗ | О том, что не обязательно наличие печати для ООО и АО |

| п. 3 ст. 23 ГК РФ,

Постановления ФАС от 12.09.2008 № Ф03-А51/08-2/3390 |

О том, что не обязательно наличие печати для ИП |

| Приказ Минфина РФ от 12 ноября 2013г. № 107н | Правила заполнения новых платежных поручений в 2017 году |

Типичные ошибки

Ошибка №1: Бухгалтер организации, заполняя платежное поручение в ПФР, указал код статуса плательщика «14» на основании того, что этого требовала налоговая инспекция в Письме от 26 января 2017 No БС-4/11/1304@/НП-30-26/947/02-11-10/06-308-П.

Комментарий: Банки отказывались проводить платежные поручения со статусом «14» и «08», и было принято решение об указании статуса «01» для юридических лиц, начиная с 1.01.2017г.

Ошибка №2: В платежном поручении первыми тремя цифрами КБК оказались «392» из-за того, что платеж производился по уточненному расчету за 2016 год.

Комментарий: Несмотря на то, что перечисление страхового взноса производилось за 2016 год, КБК должен начинаться с цифр «182», с кода, закрепленного за налоговой службой, так как контроль над страховыми взносами с 2017 года находится в ее ведении.

Ошибка №3: Заполнение верхних полей «в шапке» платежного поручения для оплаты страховых взносов в ПФР.

Комментарий: Данные строки не заполняются плательщиком взносов, они остаются пустыми для внесения данных сотрудниками банка. Читайте также : → «Какие налоги заменяет УСН в 2024?»

Ответы на распространенные вопросы

Вопрос №1: Какой КБК указывать индивидуальному предпринимателю при оплате фиксированных взносов в ПФР за себя, если его предприятие превысило лимит доходов?

Ответ: КБК указывается такой же, как и в случае, когда предприниматель уложился в лимит доходов на отчетный год, — 182 1 02 02140 06 1110 160 (при расчете за периоды с 2017 года).

Вопрос №2: Какой вид оплаты указать в платежном поручении при уплате взносов в ПФР, если я лично явился в банк и расплатился наличными?

Ответ: Графу нужно оставить незаполненной, данные вносятся только в случае отправки платежного документа по почте или через Интернет и в случае необходимости срочного рассмотрения платежного поручения.

Вопрос №3: Если при заполнении платежного поручения по уплате страхового взноса в ПФР основанием платежа является «текущий платеж», какую дату документа нужно поставить?

Ответ: Необходимо поставить «0». Дата указывается только в ситуации, когда платеж совершается по уточненному расчету за прошедший период (тогда должна быть указана дата подписания расчета) или по требованию ФНС после проведения проверки (тогда ставится дата подписания сотрудником налоговой решения об уплате недоимки по взносу).

|