Налоговые правонарушения — это несоблюдение налогоплательщиком обязанностей, установленных налоговым законодательством. Разберемся, какие виды нарушений бывают и какая установлена ответственность за совершение налоговых правонарушений.

В отношении нарушителей применяются налоговые санкции, штрафы. Все виды налоговых правонарушений подробно расписаны в главе 16 НК РФ (скачать Налоговый кодекс РФ), в ней приведен перечень правонарушений. В качестве субъектов налоговых правонарушений выступают юридические лица, и санкции применяются в отношении именно юридических, а не должностных лиц. То есть штрафы платит организация, а не работник. Но тем не менее, если работодатель решит, что нарушение произошло по вине какого-либо сотрудника (например, бухгалтера), то он вправе потребовать возмещения понесенных в связи с этим штрафом расходов с виновного сотрудника. Но тут надо быть аккуратней, чтобы не нарушить права работников, установленных Трудовым кодексом.

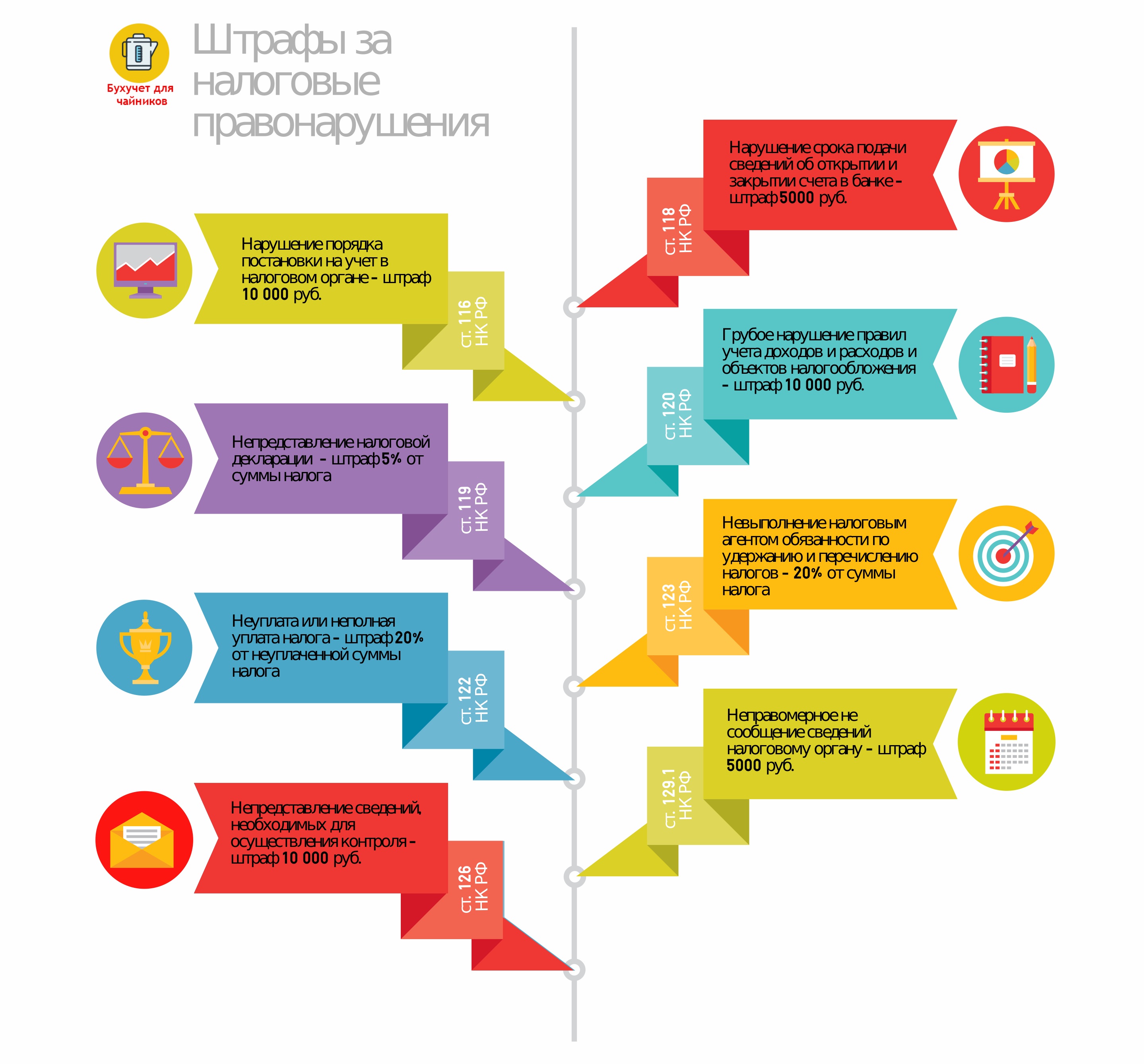

Основные налоговые правонарушения бухгалтера: инфографика

Основные налоговые правонарушения бухгалтера

Наиболее распространенные виды налоговых правонарушений и штрафы за них

- Нарушение порядка постановки на учет в налоговом органе (ст. 116 НК РФ). Каждая вновь созданная фирма обязана встать на учет по месту нахождения в течении месяца. Причем, если существующая организация создает территориально обособленное структурное подразделение со стационарными рабочими местами, то это подразделение также нужно поставить в течении месяца на учет. В противном случае назначается штраф 10000 рублей. Если же предприятие или ИП ведут деятельность без постановки на учет, то назначается штраф в размере 10% от полученного за этот период дохода, но не менее 40000 рублей.

- Нарушение срока подачи сведений об открытии и закрытии счета в банке (ст. 118 НК РФ). Информацию об изменениях расчетного счета нужно подавать в течении 7-ми дней, за нарушение этих сроков штраф в размере 5000 рублей.

- Непредставление налоговой декларации (ст. 119 НК РФ). Штраф 5% от суммы налога, подлежащего уплате по этой декларации, за каждый месяц со дня, установленного для её подачи в налоговую инспекцию. При этом штраф не может превышать 30% от суммы налога и не может быть меньше 1000 рублей. Чтобы не нарушать сроков предоставления, можно подать декларацию с ориентировочными данными налога (как правило, указываются заниженные данные), далее подается корректирующая декларация с правильными данными, и сумма налога доплачивается в бюджет, но в этом случае также нужно будет доплатить и пени за каждый день просрочки (считается как 1/300 от ставки рефинансирования ЦБ РФ).

- Грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ). К грубым правонарушениям относятся: отсутствие первичных документов, счетов-фактур, регистров бухгалтерского учета, неправильно и несвоевременно составленные проводки, отражающие хозяйственные операции (в случае если это искажает отчетность). Ответственность за подобное правонарушения — штраф 10000 рублей (если оно выявлено в одном налоговом периоде), 30000 рублей (если нарушение продолжается в течении двух и более налоговых периодов). Если же неправильно отражены доходы и расходы организации и занижена налоговая база, то устанавливается штраф в размере 20% от суммы неуплаченного налога, но не менее 40000 руб.

- Неуплата или неполная уплата налога (ст. 122 НК РФ).Если налогоплательщиком занижена налоговая база или неправильно посчитан налог, то в отношении него применяется данная статья. Полагающийся штраф — это 20% от неуплаченной суммы налога (если неумышленное нарушение), в противном случае штраф 40%. Наличие умысла в действиях налогоплательщика нужно еще доказать, причем в судебном порядке.

- Невыполнение налоговым агентом обязанности по удержанию и перечислению налогов (ст. 123 НК РФ).В этой статье имеется в виду НДФЛ, который фирма обязана платить, выступая налоговым агентом. Штраф — 20% от суммы налога, подлежащего перечислению.

- Непредставление сведений, необходимых для осуществления контроля (ст. 126 НК РФ). Штраф 200 рублей за каждый не предоставленный в установленный срок документ В качестве документов может выступать бухгалтерскую отчетность, справки 2-НДФЛ, среднесписочная численность и иные документы, предусмотренные налоговым законодательством. Также налоговая может потребовать документы, которые явились основанием для расчета налогов. При непредставлении этих документов либо предоставлении документов с недостоверными сведениями налагается штраф 10000 руб.

- Неправомерное не сообщение сведений налоговому органу (ст. 129.1 НК РФ). Это правонарушение применяется в том случае, если фирма не уведомила налоговый орган о таких событиях, как приобретение долей и акций в уставном капитале другой организации либо выступила в ней учредителем. Эти сведения подаются в течении одного месяца, в противном случае налагается штраф в размере 5000 рублей. При повторном подобном правонарушении штраф возрастает уже до 20000 рублей.

Стоит отметить, что существует такое понятие, как срок исковой давности, по истечении которого уже невозможно привлечь к ответственности за совершение налоговых правонарушений. В отношении налоговых правонарушений применяется срок исковой давности — 3 года с момента совершения нарушения.

Читайте также об ответственности бухгалтера в этой статье.