НДС — налог на добавленную стоимость, уплачивается в размере 18% , согласно ст. 164 НК РФ по всей территории страны, исключения составляют некоторые товары для детей: печатные и книжные издания, носящие образовательный характер, медицинские товары, но не все отечественного и зарубежного производства, для них установлена ставка 10% НДС. НДС- косвенный вид налога, является главным источником формирования бюджета страны, поэтому уделяется большое внимание этому налогу. В статье расскажем про НДС по НМА (нематериальным активам), дадим примеры его расчета.

Порядок учета НДС по НМА, пример расчета

Налоговый период, в котором указывается налоговая база — это квартал. Исчисляется вся сумма реализации товаров, работ или услуг, за текущий квартал: например, январь, февраль, март. В январе продано на 98000 р продукции, феврале — 70500 р, в марте: 57500 рублей, итого продаж: 98000+70500+57500 = 226000 рублей.

Рассчитываем НДС :

- 226000*18: 118=34474,58, сумма подлежащая к уплате налога, не позднее 20 числа, после отчетного периода, во избежание начисления пени налоговым органом. Если у организации имеются денежные средства, лучше сразу оплатить все налоги в срок, или же на квартал вперед, вычитая в следующем квартале уплаченную сверх сумму;

- если в первом квартале уплатили не 34474,58 рублей, а 47000, то во втором у нас будет переплата за первый 47000-34474,58=12525, а начисленная сумма за второй квартал составит допустим 28000, то из нее вычитаем переплату 12525, получаем 15475 р, сумма подлежащая уплате. Также данную сумму можно разбить помесячно, уплачивая заранее, до налогового отчета.

Некоторые организации могут быть освобождены от уплаты НДС, предоставив соответствующие документы в налоговый орган. Такие организации получают УСН, ЕНВД, ЕСХН, ПСН, получив освобождения от уплаты НДС, согласно ст.145 НК РФ: сумма выручки от реализации товаров, услуг за предыдущий квартал без учета НДС не превысила 2 млн.руб. Освобождение не распространяется на организации, которые реализуют подакцизные товары. Читайте также статью: → «Освобождение от уплаты НДС в 2024».

Нематериальные активы — это объект, приносящий экономические выгоды в будущем, к ним относят: изобретения, произведения науки, литературы, программы для ЭВМ, полезные модели, селекционные достижения, товарные знаки., права пользования земельными участками, природными ресурсами, патенты, лицензии, ноу-хау. Нематериальные активы учитываются по первоначальной оценке, и вносятся учредителями в счет их вкладов в уставной фонд предприятия. Износ нематериальных активов рассчитывается организацией ежемесячно, по нормам, рассчитанным организацией исходя из первоначальной стоимости и срока полезного использования, но не более срока деятельности организации. Нормы износа устанавливаются в расчете на десять лет.

Счет 04 «Нематериальные активы» обобщает информацию о наличии или движения нематериальных активов, а также расходов на исследовательские работы. Амортизация НМА учитывается по счету 05, и списывается в кредит счета 04. Принятие нематериальных активов отражается по дебету счета 04 в корреспонденции со счетом 08 «Вложения во внеоборотные активы». Читайте также статью: → «Бухгалтерский счет 04: проводки. Нематериальные активы».

Первоначальная стоимость — сумма затрат на приобретение или создание объекта нематериальных активов. Если же НМА приобретен по договору передачи прав и представляет собой сумму всех затрат, то такими затратами могут быть: суммы, уплаченные правообладателю по договору уступки- передачи прав; регистрационные сборы, патентные пошлины и т.д., связанные с перерегистрацией прав на НМА; иные затраты, связанные с приобретением НМА. Все указанные затраты учитываются сначала по дебету счета 08 «Вложения во внеоборотные активы» (без НДС), то есть Дебет 08 Кредит 60 (76, 51)-затраты, связанные с приобретением НМА (без НДС)., затем на основании счет фактур отображаем НДС.

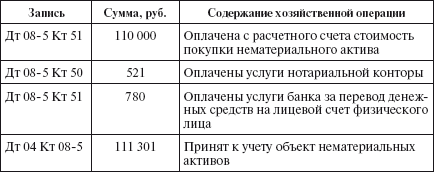

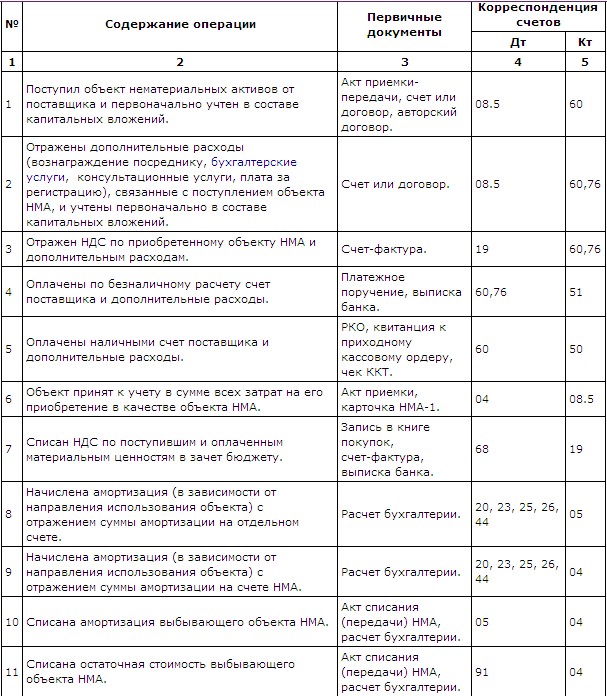

Бухгалтерские проводки по учету приобретения нематериальных активов

- Дебет 60, 76 Кредит 51,52,55 — оплачены счета поставщиков за основные средства и расходы, связанные с их приобретением (документ- выписка банка по расчетному счету).

- Дебет 08-5 Кредит 60- приняты к оплате счета поставщиков (договор купли-продажи, отгрузочные документы поставщика)

- Дебет 08-5 Кредит 60, 76 — отражены расходы, в связи с приобретением нематериальных активов, а также вознаграждения посреднических организаций, через которые приобретены объекты нематериальных активов (договора на оказание услуг, акт приемки-сдачи выполненных услуг, работ, бухгалтерская справка — расчет)

- Деьет 04 Кредит 08-5 — приняты к учету основные средства ( номер НМА-1 « Карточка учета нематериальных активов»

- Дебет 19-2 Кредит 60, 76 — отражен НДС в соответствии со счетами-фактурами поставщиков по приобретенным нематериальным активам и по прочим расходам, связанным с приобретением нематериальных активов (счет — фактуры).

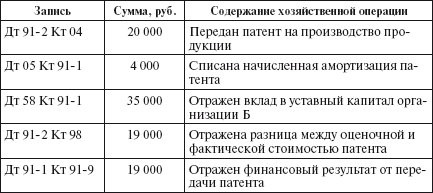

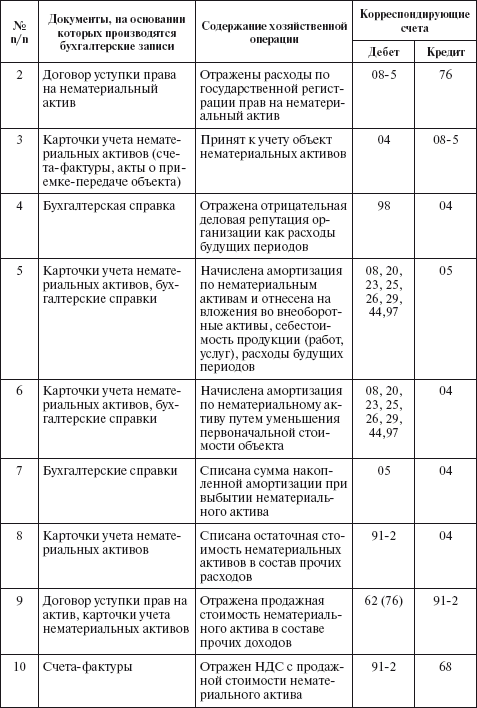

Хозяйственные операции и счета:

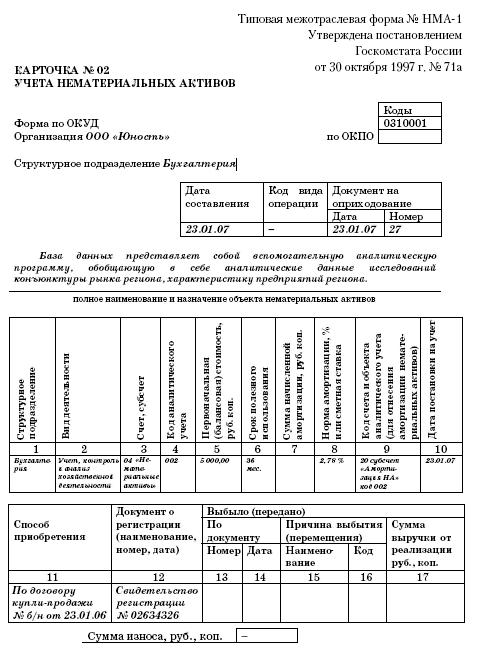

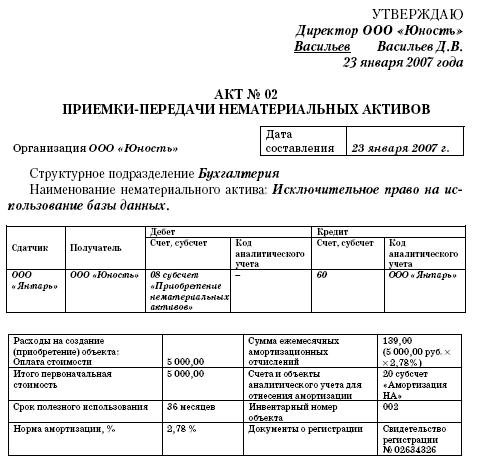

Документы учета и оприходования НМА

В настоящее время отсутствуют унифицированные формы документов, отражающих движение НМА, кроме карточки первичного (аналитического) учета НМА (форма № НМА-1) Карточка ведется на каждый объект учета, в ней указывается краткая характеристика объекта НМА, срок полезного использования, норма амортизации. Все остальные документы организации разрабатывают сами, исходя из Положения о документообороте и документах в бух.учете и Закона о бух.учете.

В документах по мере поступления и выбытия нематериальных активов должна быть дана их характеристика, указаны срок и порядок использования, первоначальная стоимость, норма амортизации, дата ввода и вывода из эксплуатации и некоторые другие данные.

Документы для ведения бухгалтерских записей:

Образец заполнения карточки учета НМА:

НДС при покупке нематериальных активов

Оприходование НМА осуществляется на основании акта приемки. Для того, чтобы принять к вычету НДС, нужно правильно оформить счет-фактуру и договор, подтверждающий условия и обоснованность сделанных расходов. Организация — покупатель оформляет карточку по форме НМА-1. НДС по приобретенным НМА не включается в их первоначальную стоимость, а учитывается на 19 счете. Для того чтобы НДС принять к вычету, в счет-фактуре сумму выделяем отдельной строкой.

Бывает, что в первичных документах сумма НДС не выделена не выделена, то в этом случае ее рассчитывать нельзя, а НДС необходимо учесть в стоимости НМА, согласно пункту 2 статьи 170 НК РФ, учитывается НДС, по тем активам, которые будут использоваться в необлагаемых НДС операциях; сделки с которыми будут не на территории РФ производиться; НМА приобретены неплательщиками НДС( освобождены от уплаты данного налога); которые будут использоваться в операциях непризнаваемых реализацией. Тогда НМА учитывается:

- Дт 08 Кт 60- учтена стоимость приобретенного НМА (без НДС)

- Дт 19 Кт 51- учтена сумма входного НДС

- Дт 60 КТ 51- произведена оплата НМА (с НДС)

- Дт 08 Кт 19 — НДС учтен в стоимости НМА

- ДТ 04 КТ 08 — НМА принят к учету (с НДС)

Если нет освобождения от уплаты налога, то учет будет вестись так:

- Дт 08 Кт 60- учтена стоимость приобретенного НМА (без НДС)

- Дт 19 Кт 60- учтена сумма входного НДС

- Дт 60 КТ 51- произведена оплата НМА

- Дт 04 Кт 08 — НМА принят к учету

- ДТ 68 КТ 19— входной НДС принят к вычету

С 1 января 2008 г в НК РФ (пп.26 пункт 2 ст.149 НК РФ) действуют правила, которые освобождают от налога: продажа исключительных прав на изобретения, промышленные образцы, полезные модели, ЭВМ- программы, топологии интегральных схем, базы данных и «ноу-хау», а также права на выше указанные объекты, оформленные лицензионными договорами.

Пример 1. Предприятие- налогоплательщик НДС, приобрело исключительное право на изобретение, охраняемое патентом, стоимость которого составила 112100 рублей ( НДС 17100). За регистрацию данного патента предприятие оплатило пошлину, в размере 1200 рублей. Договор уступки патента зарегистрирован в Патентном ведомстве 5 марта этого года, и в этом же месяце предприятие начало использование изобретения, а оплата правообладателю произведена 15 марта этого года, оставшийся срок действия патента на изобретение — семь лет. Патентообладатель может уступить патент любому юридическому или физическому лицу.

Договор об уступке патента подлежит регистрации в Патентном ведомстве и без регистрации считается недействительным.

Фактическими расходами предприятия на приобретение НМА в этом примере является сумма, уплачиваемая в соответствии с договором уступки прав правообладателю и пошлина за регистрацию патента. Сумму НДС после оплаты ее правообладателю и принятия к учету приобретенного НМА организация может принять к вычету. Так как оплата НМА и ввод его в эксплуатацию произошли в одном месяце — периоде — в марте этого года, то будет отражена по Дт счета 68 (расчеты по налогам и сборам) и Кт 19( НДС по приобретенным ценностям. Читайте также статью: → «Учет расчетов по налогам и сборам (счет 68). Проводки».

Бухгалтерские проводки по отражению НДС

Принятие к учету принятых в эксплуатацию объектов НМА отражается по первоначальной стоимости следующей записью по Дт счета 04 (нематериальные активы) в корреспонденции со счетом 08 (вложения во внеоборотные активы). В бухучете для отражения операций будем использовать следующие субсчета: 08-5 (приобретение НМА), 19-2 (НДС по приобретенным НМА).

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 08 —5 | 60 | 95000 | Отражены затраты по приобретению патента |

| 19—2 | 60 | 17100 | Отражена сумма НДС, предъявленная продавцом |

| 08—5 | 60 | 1200 | Отражена пошлина за регистрацию договора уступки исключительного права на изобретение |

| 60 | 51 | 1200 | Оплачена пошлина за регистрацию права |

| 4 | 08—5 | 96200 | Объект НМА принят к учету |

| 60 | 51 | 112100 | Погашена задолженность перед продавцом |

| 68 | 19—2 | 17200 | Сумма НДС, оплаченная продавцу, принята к вычету после принятия НМА к учету |

Пример акта приемки-передачи нематериальных активов:

|