Приобретая квартиру или земельный участок, официально работающий гражданин РФ имеет право на получение государственной компенсации части уплаченных средств в виде возврата НДФЛ. Такое же правило действует для тех, кто понес расходы на лечение – в данном случае право на компенсацию НДФЛ для официально трудоустроенных лиц сохраняется.

Достаточно распространенным является вопрос: может ли получить возврат пенсионер? Ведь данная категория лиц, как правило, не получает доход в виде зарплаты и НДФЛ в бюджет не перечисляет? Может ли пенсионер претендовать на возврат налога? Сегодня мы разберемся во всех тонкостях получения вычетов пенсионерами: имеют ли они право на социальный и имущественный вычеты, каковы условия его получения и порядок оформления.

Возврат при покупке жилья пенсионером

Приобретение недвижимости всегда несет существенные финансовые расходы, поэтому любая возможность частично компенсировать часть затраченных средств приходится как нельзя кстати. Данный вопрос особенно актуален для социальных категории граждан – матерей-одиночек, многодетных семей, пенсионеров.

Согласно законодательству, право на частичную компенсацию предоставляется гражданам посредством оформления налогового вычета. По данной процедуре государство производит возврат части НДФЛ, который был уплачен гражданином-собственником жилья через работодателя. Таким образом, в общем порядке на компенсацию могут претендовать официально трудоустроенные граждане, которые ежемесячно перечисляют НДФЛ в бюджет по ставке 13%.

Возникает вопрос: может ли пенсионер оформить компенсацию? Ведь в основном данная категория граждан не трудоустроена, то есть ежемесячный налог в бюджет не перечисляется.

До 2011 года закон не предусматривал для пенсионеров право на возврат НДФЛ при оформлении вычета. В связи с изменениями в законодательстве с 2011 года такое право получили неработающие пенсионеры, а с 2014 – также и официально трудоустроенные.

Если пенсионер официально трудоустроен

Любое лицо, получающее доходы и перечисляющее НДФЛ, имеет право оформить компенсацию части средств, потраченных на покупку квартиры, комнаты, дома, участка и т.п. Граждане, которые после выхода на пенсию продолжают работать, не являются исключением – они имеет право на возврат средств в общем порядке.

Размер компенсации определяется согласно следующим критериям:

- Сумма возврата рассчитывается исходя из фактической стоимости приобретенного Вами жилья и может составлять не более 13% от этого показателя;

- за год Вы можете вернуть не больше той суммы, которую перечислили в бюджет в виде налога. Остальная сумма будет возмещаться постепенно в последующие годы до получения полного возврата;

- Законом установлено предельное значение суммы вычета – 2.000.000 руб. То есть, покупая квартиру, цена которой выше этого показателя, Вы имеете право на возврат лишь 260.000 руб.

Пример №1.

Скороходов С.П. вышел на пенсию в 2016 году, но продолжает работать в АО «Сигнал». В октябре 2016 Скороходов купил комнату в общежитии по цене 1.040.300 руб.

По итогам 2016 года АО «Сигнал» заплатил за Скороходова НДФЛ в сумме 140.840 руб.

14.01.17 Скороходов подал документы на получение компенсации в сумме 135.239 руб. (1.040.300 руб. * 13%). Эта сумма будет возвращена Скороходову полностью, так как выполнены следующие условия:

- Цена комнаты (1.040.300 руб.) меньше предельного размера вычета, поэтому Скороходову будет возвращена вся сумма НДФЛ;

- Налог, уплаченный за год (140.840 руб.), больше размера компенсации (135.239 руб.), поэтому возврат будет осуществлен Скороходову сразу

Возможны ситуации, когда лицо после выхода на пенсию, продолжает получать иные виды дохода, отличные от ежемесячной заработной платы. Это может быть прибыль от сдачи в аренды жилья или доход от продажи недвижимости. В таком случае возникает понятие взаимозачета налога: сумма НДФЛ, которую Вы должны заплатить от получаемого дохода, компенсируется (частично или полностью) вычетом.

Пример № 2.

Миронов Л.Д. вышел на пенсию в 2014 году, после чего официально не работал. Помимо пенсии, Миронов получает доход от сдачи квартиры. Ежегодно Миронов подает в ФНС декларацию, после чего уплачивает сумм НДФЛ от дохода аренды.

18.04.16 Миронов приобрел еще одну комнату (стоимость 1.030.520 руб.) с целью сдачи в аренду. То есть пенсионеру причитается компенсация в размере 133.968 руб. (1.030.520 руб. * 13%).

По итогам 2016 Миронов указал в декларации сумму НДФЛ от дохода аренды 41.540 руб.

Так как размер компенсации (133.968 руб.) больше обязательств по НДФЛ (41.540 руб.), в 2017 Миронов может оформить взаимозачет на всю сумму налога (41.540 руб.). Остаток компенсации (133.968 руб. – 41.540 руб. = 92.428 руб.) будет получен Мироновым в виде зачет в последующие годы.

Если Миронов перестанет получать доход от аренды, то остаток суммы будет возвращен ему в виде выплаты на банковский счет.

Вычет для неработающих пенсионеров

Ситуация с получением компенсации для неработающих пенсионеров обстоит немного сложнее. Если Вы вышли на пенсию и прекратили получать какой-либо доход помимо государственных пенсионных выплат, то Вы можете воспользоваться правом переноса вычета. Суть переноса такова: год выхода на пенсию считается периодом образования остатка вычета, а размер компенсации можно рассчитывать исходя из дохода, полученного в течение 3-х лет до дня выхода на пенсию.

Пример №3.

В марте 2016 Скакун П.Д. вышел на пенсию. В августе 2016 Скакун купил квартиру. Расчет суммы возврата Скакун осуществляет исходя из дохода, полученного в 2013, 2014, 2015 годах.

Если Вы приобрели жилье, уже будучи на пенсии, то право на перенос вычета у Вас сохраняется. При этом датой возникновения вычета будет не момент выхода на пенсию, а дата покупки недвижимости.

Пример №4.

В ноябре 2013 Солдатов Г.К. вышел на пенсию. До этого момента Солдатов работал на АО «Максимум». В таблице представлена информация о суммах НДФЛ, уплаченного «Максимумом» за Солдатова в течение последних 5-ти лет до момента выхода на пенсию:

| Отчетный период | 2009 | 2010 | 2011 | 2012 | 2013 |

| Сумма НДФЛ | 105.305 руб. | 112.470 руб. | 120.800 руб. | 143.900 руб. | 194.620 руб. |

В сентябре 2016 Солдатов приобрел квартиру стоимостью 2.840.300 руб. В общем порядке Солдатов получит компенсацию не более 260.000 руб. (исходя из максимально допустимого показателя вычета 2.000.000 руб.).

Солдатов имеет право оформить компенсацию, учитывая сумму НДФЛ за 2013-2015 (3 года до покупки квартиры).

Так как в период 2014-2015 Солдатов не работал, то НДФЛ в бюджет перечислен не был, соответственно данный период в расчете вычета не участвует.

При определении суммы компенсации Солдатов использует размер НДФЛ за 2013 год – 194.620 руб. Это и будет общая сумма возврата, так как она меньше рассчитанной компенсации (260.000 руб.).

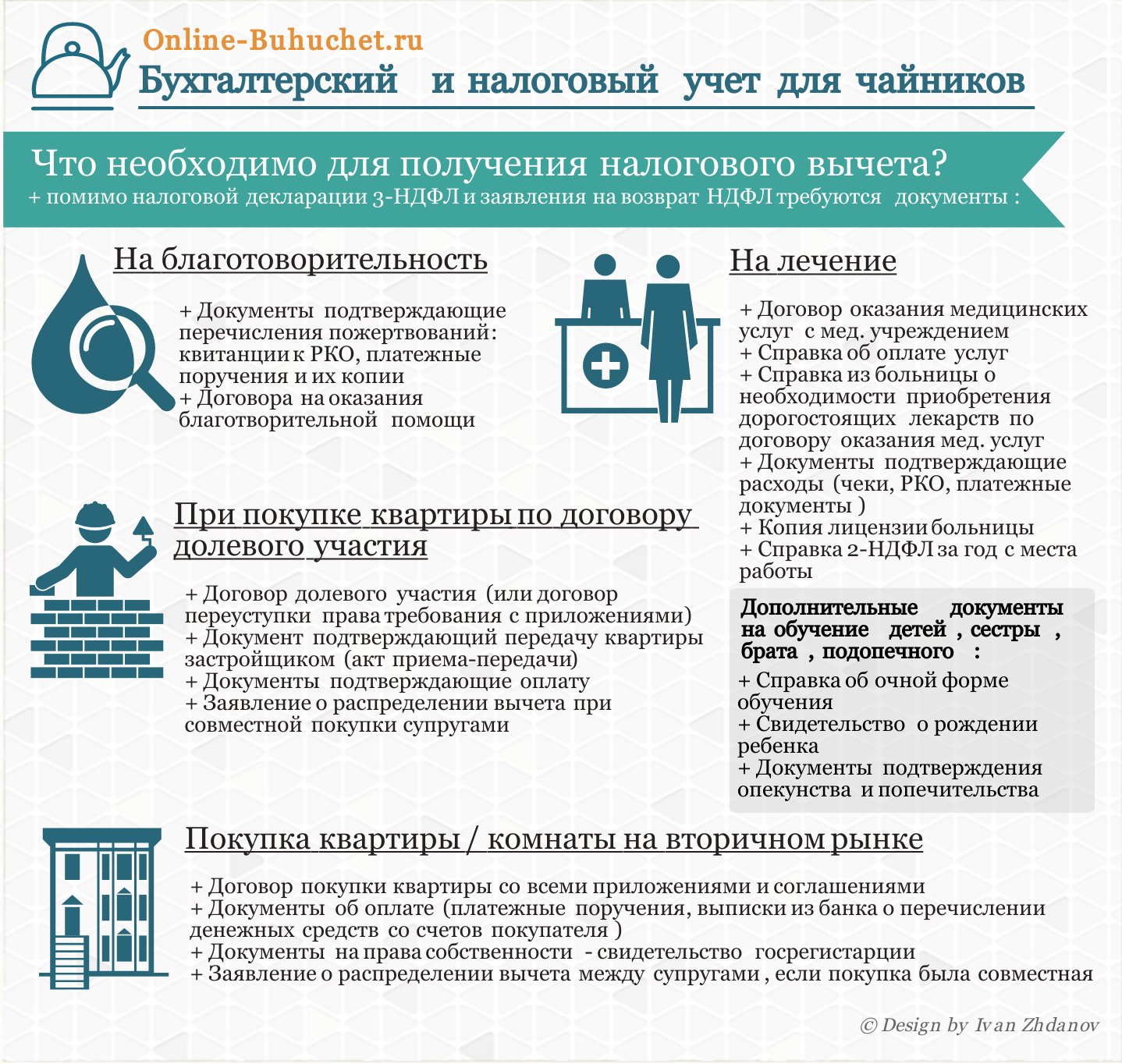

Как оформить компенсацию: порядок, документы, сроки

В зависимости от того, имеете ли Вы официальное трудоустройство на момент оформления компенсации, процедура получения средств может осуществляться одним из способов: через работодателя или непосредственно через местный орган ФНС. Информация о процедуре, сроках и необходимых документах в каждом из случаев – в таблице ниже.

| Документы | Порядок | Сроки | Результат | |

| Через работодателя | Для оформления компенсации Вам понадобятся следующие документы:

· Подтверждения права собственности на жилье и факта оплаты за него (свидетельство, договор купли-продажи, квитанции, платежные поручения); · Заявление на имя руководителя организации, в которой Вы работаете. |

Этап 1. Документы, подтверждающие приобретение Вами жилья Вы должны подать в орган ФНС по месту жительства. В течение 30-ти дней с момента подачи заявки фискальная служба предоставит Вам письменное подтверждение о праве на вычет.

Этап 2. Документ-подтверждение от ФНС, а также свидетельство на квартиру Вы передаете в бухгалтерию (отдел кадров, расчетный отдел) по месту работы. Также Вам необходимо оформить заявление по форме, установленной в Вашей компании. Документы считаются принятыми с момента их передачи сотруднику организации (бухгалтеру, экономисту и т.п.). |

Вы имеете право оформлять вычет через работодателя сразу после покупки квартиры и получения письма-подтверждения от ФНС. То есть чем раньше Вы подадите документы, тем быстрее получите компенсацию. Кроме того, не стоит забывать о крайних сроках подачи документов на вычет – не позднее 3-х лет после покупки квартиры. | После того, как документы будет приняты, работодатель будет учитывать сумму вычета при расчете Вашей ежемесячной заработной платы. При выплате зарплаты сумма НДФЛ удерживаться не будет, то есть Вы будете получать «на руки» на 13%. После того, как сумма компенсации будет исчерпана, НДФЛ будет удерживаться из Ваших доходов в общем порядке. |

| Через ФНС | Если Вы не работаете или решили оформлять вычет напрямую через ФНС, то Вам потребуются:

· копия паспорта; · Декларация 3-НДФЛ; · документы на квартиру; · справка 2-НДФЛ с места работы до выхода на пенсию; · заявление по форме, утвержденной в той ФНС, куда Вы подаете документы.

|

Процедура оформления такова:

Этап 1. Вы должны обратиться к Вашему прежнему работодателю (если Вы вышли на пенсию и не работаете) за справкой о суммах выплаченного дохода и перечисленного НДФЛ (ф. 2-НДФЛ). Справка должна быть выдана за период, участвующий в расчете (например, за 3 года до выхода на пенсию). Этап 2. Получив справку от работодателя и собрав все прочие документы, Вы можете отправляться в местный орган ФНС. Этап 3. Налоговая проводит проверку бумаг, после чего дает Вам ответ (согласование или отказ в выплате) в письменном виде. Этап 4. Если получено согласие – ожидайте поступления средств на счет, указанный в заявлении. Если в выплате отказано – обратитесь в ФНС для выяснения причин. |

Документы в налоговую можно подать в году, следующем за годом покупки жилья, но е позже 3-х лет с момента приобретения. После принятия документов сотрудник налоговой имеет 90 календарных дней на их проверку плюс 10 дней для предоставления письменного уведомления о результатах. Еще месяц дается ФНС на перечисление средств в случае согласования оплаты. | Вся сумма средств перечисляется единовременно на расчетный счет, указанный в заявлении. |

Компенсация стоимости лечения

Если в течение года Вами были затрачены средства на лечение, то часть их них Вы можете вернуть, оформив вычет. Получить компенсацию можно, если были понесены затраты на:

- лечение в амбулатории, стационаре государственной больницы или частного медцентра;

- проведение различный операций, в том числе имплантаций;

- послеоперационную реабилитацию;

- приобретение медпрепаратов;

- медпроцедуры, осуществляемые на территории санаторно-курортных пансионатов (стоимость проживания при оформлении возврата не учитывается).

Если Вы – пенсионер, то Вам следует знать об особенностях данной процедуры. Читайте также статью: → Как получить налоговый вычет пенсионерам на лечение в 2024 году

Вычет для работающих лиц

Если Вы официально работающий пенсионер, то, как и в ситуации с вычетом на квартиру, частичная компенсация стоимости лечения для Вас осуществляется в общем порядке. Правила получения вычета аналогичны требованиям возврата средств при покупке недвижимости (см. Если пенсионер официально трудоустроен). Единственное различие в предельной сумме, которую Вы можете получить: в ситуации с компенсацией лечения сумма за год составляет не более 15.600 руб. (13% от вычета 120.000 руб.).

Пример №5.

В 2016 году работающий пенсионер Филиппов Н.К. оформил вычет в связи с затратами на операцию, проведенную в 2015 году. Филипповым была получена сумма 13.562 руб. (104.320 руб. * 13%).

В 2016 году Филиппов проходил реабилитацию в пансионате «Южный», где им была потрачена сумма 99.620 руб. на различные медицинские процедуры. В 2017 Филиппов получил возврат 12.951 руб. (99.620 руб. * 13%).

Порядок получения вычета на лечения немногим отличается от процедуры оформления возврата части стоимости недвижимости. Помимо общего пакета документов (паспорт, справка ф.2-НДФЛ, декларация 3-НДФЛ, заявление) Вам потребуется документально подтвердить понесенные расходы. В случае прохождения лечения Вам нужно предоставить:

- справку о стоимости полученных и уплаченных услуг;

- договор с медучреждением и лицензию.

Если Вы приобрели лекарства, то Вам следует позаботиться о наличии квитанций и чеков, а также рецепта врача. Кроме того, купленные лекарства должны входить в перечень, утвержденный соответствующим законодательным актом.

Оформить возврат средств на лечение Вы можете по процедуре, аналогичной вычету на жилье – через работодателя или ФНС (см. Как оформить компенсацию: порядок, документы, сроки).

Если пенсионер не работает

К сожалению, на данный момент законодательством не предусмотрено право получения вычета на лечения неработающим гражданам, в том числе пенсионерам. Если Вы вышли на пенсию и не работаете, вернуть часть средств, потраченных на лечение, Вы не можете.

Возможный вариант решения данной проблемы – оформления вычета через родственников (например, детей или работающего супруга). Но для этого необходимо соблюсти следующее условие: в подтверждающих документах (договор с больницей, квитанции и т.п.) плательщиков должны выступать не Вы, а родственник, оформляющий вычет. При подаче документов не забудьте дополнить базовый пакет документов свидетельством, подтверждающим родство (о браке, о рождении дочери/сына).

Вопрос – ответ

Вопрос: Пенсионер Петренко Д.Г. не работает. В марте 2016 Петренко были оплачены медпроцедуры в пансионате «Рассвет» стоимостью 52.330 руб. Дочь Петренко (официально трудоустроена) планирует подать документы для получения возврата стоимости лечения отца. На какую сумму компенсации может рассчитывать дочь Петренко?

Ответ: Сумма вычета по затратам родственникам аналогично сумме по общему порядку – не более 120.000 руб. Так как Петренко Д.Г. потратил меньше этой суммы (52.330 руб.), то его дочь получит полную компенсацию 6.801 руб. (52.330 руб. * 13%).

|