Для организаций-производителей сельхозпродукции и фермерских хозяйств законодательством предусмотрена специальная система налогообложения, позволяющая хозяйствующим субъектам уплачивать единый сельхозналог (ЕСХН). В статье вы найдете ответы на следующие вопросы: кто может выступать плательщиком ЕСХН, как перейти на оплату сельхозналога, какие ограничения существуют для организаций, использующих данный режим. Также на примерах рассмотрим порядок расчета ЕСХН для КФХ и особенности его отражения в бухгалтерском учете.

КФХ – плательщик ЕСХН

Вы можете стать плательщиком ЕСХН, если Вы ведете деятельность в качестве КФХ (крестьянско-фермерского хозяйства), а именно:

- Ваша организация занимается производством, переработкой и реализацией сельхозпродукции;

- Ваша деятельность связана с рыбным промыслом (добыча рыбы, ее переработка). Рыболовецкая организация может быть создана в форме артели или кооператива.

Оплачивать налог могут как юрлица, образованные в форме КФХ, так и зарегистрированные ИП, выступающие главой хозяйства.

С другой стороны, КФХ не может быть плательщиком единого сельхозналога, если:

- организация производит и реализует подакцизный товар (например, табак);

- фирмы, деятельность которых связана с азартными играми;

- различные бюджетные организации.

Условия применения ЕСХН КФХ

Вы имеете право использовать режим ЕСХН только в том случае, если Ваше КФХ соответствует следующим требованиям:

- хозяйство самостоятельно выращивает сырье, которое впоследствии используется для изготовления продукции. Например, КФХ, которое занимается выращиванием пшеницы, открыло пекарню, где реализует хлеб из собственной муки. Такая пекарня может оплачивать ЕСХН от суммы полученных доходов;

- товар, реализуемый КФХ, изготовлен из сырья, которое самостоятельно переработано хозяйством;

- если сырье для продукции самостоятельно добыто рыболовной артелью, то доход от реализации товара также может облагаться по ставкам ЕСХН.

Кроме того, для перехода на режим ЕСХН Вами должно быть выполнено следующее основное требования – доход от реализуемой сельхозпродукции не должен быть меньше 70% от всей суммы полученной прибыли по итогам года. В этот показатель включается не только произведенный товар, но и продукты первичной переработки сырья.

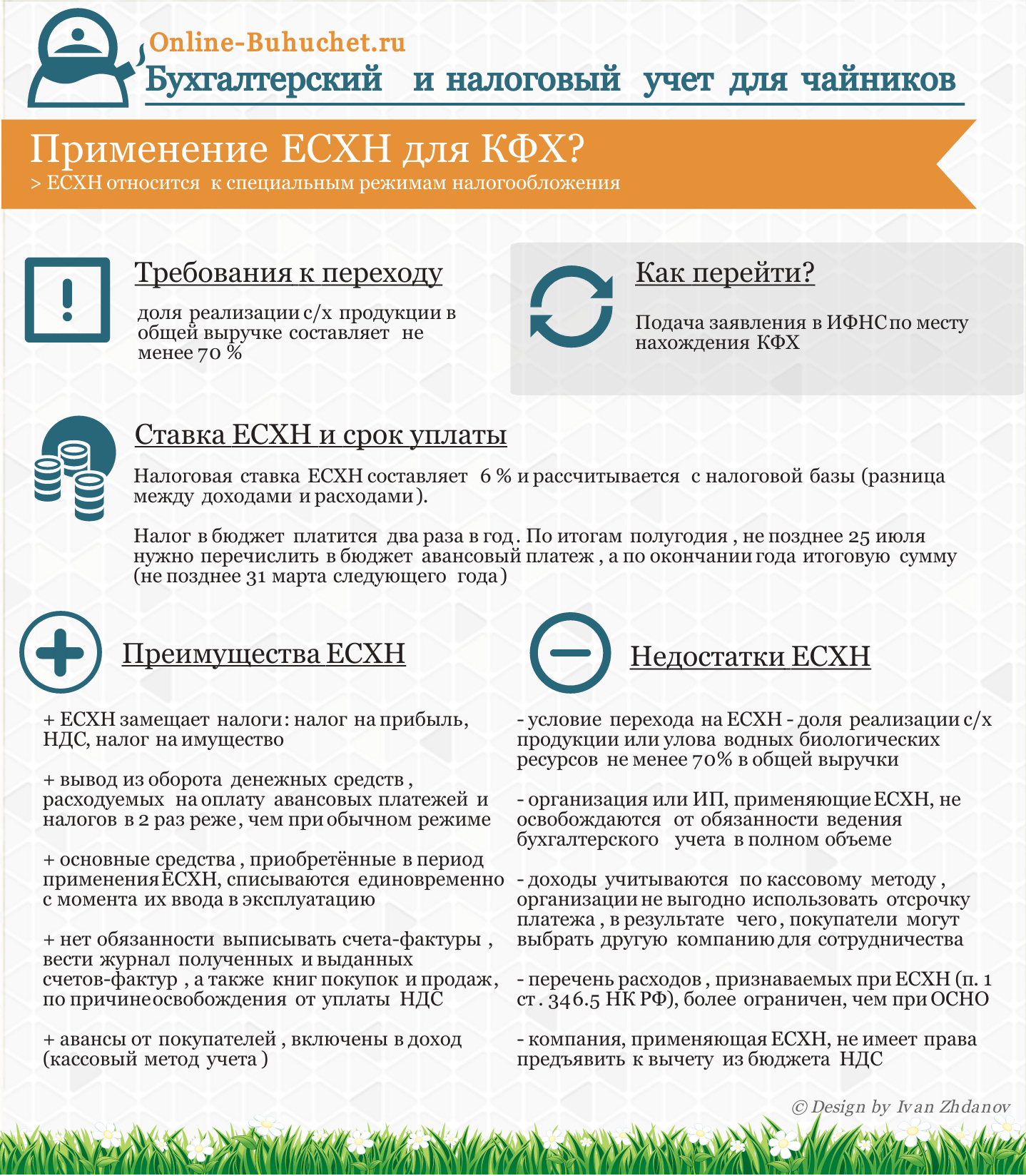

Налогообложение КФХ на ЕСХН в инфографике

На рисунке ниже отражены ключевые моменты перехода на ЕСХН, процентных ставок и срокам уплаты взносов в бюджет, а также преимущества и недостатки применения ЕСХН ⇓

Порядок перехода на ЕСХН

Вы можете стать плательщиком ЕСХН, используя один из способов:

- Вы имеете право использовать режим сельхозналога сразу после создания КФХ. Для этого Вам потребуется подать в органы ФНС соответствующее уведомление по форме № ММВ-7-3/41. Заявку необходимо подать в срок не позднее 30 дней со дня регистрации хозяйства. Вы считаетесь плательщиком сельхозналога с момента принятия документа представителем фискальной службы;

- для КФХ и прочих сельхоз организаций, использующих общий или упрощенный режим, есть возможность перейти на уплату ЕСХН. Переход возможно осуществить только с начала календарного года. Для этого Вам также потребуется оформить уведомление № ММВ-7-3/41 и передать его специалисту ФНС;

- если Ваша организация ведет деятельность в различных сферах, одной из которых является производство сельхоз продукции, то Вы имеете возможность совмещать ЕСХН с прочими налоговыми режимами. Если КФХ зарегистрировано как юрлицо, то оно такое хозяйство имеет право совмещать ЕСХН с ЕНВД. В случае, когда Вы в качестве ИП выступаете главой КФХ, то Вы можете совмещать сельхозналог не только с «вмененкой», но и с патентной системой.

Как и прочие налоговые документы, уведомление в ФНС Вы можете подать любым удобным для Вас способом: отправить с налоговую лично, послать бумаги почтой, воспользоваться возможностью он-лайн ресурсов и подать заявку через сайт налоговой службы.

Как отказаться от ЕСХН?

Если Вы являетесь плательщиком ЕСХН, то отказаться от его уплаты и использовать другой налоговый режим Вы можете не ранее следующего календарного года. Для отказа потребуется подать соответствующую заявку в срок до 31 января (для перехода с 01.01.17 заявку нужно подать до 31.12.16).

Отметим, что подобные ограничения относительно перехода с ЕСХН действуют как для добровольного, так и для вынужденного отказа от режима. К примеру, в марте 2016 года Ваше КФХ перестало соответствовать требованиям режима (допустим, доля дохода от реализации собственной с/х продукции составляет 67%, то есть менее требуемых 70%). В таком случае переход на общий режим произойдет не ранее 01.01.17. При этом в 2016 году Вы обязаны вносить налоговые платежи в режиме ЕСХН, а после перехода на ОСНО – пересчитать сумму платежей.

Скачать бесплатную книгу от online-buhuchet.ru «Основы налогообложения на ЕСХН» Содержание: 1. Ведение учетной политики ЕСХН на предприятии 2. Ведение книги доходов и расходов при ЕСХН для ИП и организации 3. Условия применения ЕСХН + инфографика, расчет 4. Пошаговая инструкция регистрации ЛПХ 5. Налогообложение КФХ: сравнение режимов ОСНО, УСН, ЕСХН 6. Как перейти на ЕСХН с общего режима и УСН? Инфографика 7. Как зарегистрировать КФХ: пошаговая инструкции 8. Применение ЕСХН для КФХ: инфографика, пример расчета, сроки уплаты |

Налоги и отчетность

Итак, Вами подано уведомление о переходе на ЕСХН. После того, как Вы были признаны плательщиком сельхозналога, Ваше КФХ освобождается от уплаты следующих налогов:

- Вы теряете статус плательщика НДС. Обязательства по налогу появляются только в том случае, когда КФХ осуществляет импорт продукции, а также в рамках концессионных соглашений;

- КФХ не оплачивает налог на прибыль, кроме ситуаций расчета прибыли с дивидендов;

- Фермерское хозяйство полностью освобождается от уплаты налога на имущество.

Помимо сельхозналога, оплачиваемого раз в год, Вы имеете обязательства по уплате прочих налогов и сборов, предусмотренных законодательством. Так КФХ, зарегистрированные в качестве юрлиц, уплачивают взносы во внебюджетные фонды, при наличии транспортных средств перечисляют транспортный налог. Аналогичные обязательства предусмотрены законодательством и для ИП – глав КФХ. В случае, когда Ваше хозяйство признано объектом, загрязняющим окружающую среду (например, при сливе пестицидов в почву), КФХ обязано уплачивать сбор за выбросы вредных веществ.

Что касается отчетности, то КФХ обязано предоставлять в ФНС достаточно внушительный перечень отчетных документов. Представим их в виде таблицы.

| № п/п | Наименование отчетного документа | Куда подается документ | Описание | Срок сдачи |

| 1 | Декларация ЕСХН | Орган ФНС по месту регистрации КФХ (для ИП–глав КФХ – по месту жительства) | Содержит расчет и сумму налога, уплачиваемую хозяйством по итогам года | Ежегодно до 31 марта (за 2016 – до 31.03.17) |

| 2 | Отчет о среднесписочной численности работников КФХ | Орган ФНС по месту регистрации КФХ (для ИП–глав КФХ – по месту жительства) | Содержит данные о среднем количестве сотрудников по итогам года. Предоставляется в случае, когда хозяйство имеет наемных работников. | Ежегодно до 20 января (за 2016 – до 20.01.17) |

| 3 | Справка 2-НДФЛ | Орган ФНС по месту регистрации КФХ (для ИП–глав КФХ – по месту жительства) | В справку включается информация о доходах, выплаченных КФХ наемным работникам по итогам года. | Ежегодно до 01 апреля (за 2016 – до 01.04.17) |

| 4 | Справка 6-НДФЛ | Орган ФНС по месту регистрации КФХ (для ИП–глав КФХ – по месту жительства) | В справку включается информация о суммах НДФЛ, уплаченных за наемных сотрудников по итогам года. | Ежеквартально до конца следующего месяца (за 1 квартал 2017 – до 30.04.17). |

| 5 | Форма 4-ФСС | ФСС | Содержит данные о суммах взносов на обязательное соцстрахование, уплаченных КФХ за наемных работников в отчетном году. | Ежеквартально до 20 числа следующего месяца (за 1 квартал 2017 – до 20.04.17). |

| 6 | Форма РСВ-1 | ПФ | В справку включается информация о суммах взносов за медстрахование и пенсионное обеспечение уплаченных за наемных сотрудников по итогам года. | Ежеквартально (за 1 квартал 2017 – до 15.05.17). |

| 7 | Форма СЗВ-М | ПФ | Содержит сведения о застрахованных сотрудниках, которые числятся в штате КФХ. | Ежегодно до 10 января (за 2016 – до 10.01.17). |

Рассчитываем и перечисляем единых сельскохозяйственный налог

Ниже мы расскажем, по какой формуле рассчитывается сельхозналог, и рассмотрим специфику расчета и отражения в учете на примере. Также мы поговорим о сроках уплаты налога в бюджет

Формула для расчета ЕСХН

Законом утвержден общий порядок, согласно которому производится расчет суммы ЕСХН, которую КФХ перечисляет в бюджет. Формула выглядит следующим образом:

ЕСХН = (Дох – Расх) * СтН

где:

Дох – сумма доходов по итогам года;

Расх – признанные и подтвержденные расходы;

СтН – ставка налога. В общем порядке установлена на уровне 6%, но существуют региональные льготные программы (например, для Крыма и Севастополя).

Согласно вышеуказанной формуле рассчитывается годовая сумма налогового платежа.

Порядок и сроки уплаты ЕСХН

Если Ваше КФХ использует ЕСХН, то Вы обязаны перечислять налог в авансовом порядке. Предоплата по налогу перечисляется в бюджет по итогам полугодия. Для этого Вам потребуется предварительно рассчитать сумму налога за год (см. формулу выше), сумма авансового платежа будет равна половине расчетной за год. По истечению года Вы должны перечислить окончательный расчет по налогу согласно поданной декларации. Платежи осуществляются в срок:

- до 25 июля – аванс на первое полугодие (за 2017 год – до 25.07.17);

- до 31 марта – окончательный расчет за год (за 2017 год – до 31.03.18).

Следует отметить, что для КФХ не предусмотрен минимальный платеж в случае убыточной деятельности. Более того, закон разрешает хозяйствам переносить убытки на следующий отчетный год (до 10 лет).

Пример расчета ЕСХН

Порядок расчета суммы сельхозналога рассмотрим на примере. Допустим, КФХ «Дружба» выращивает и реализует овощи, является плательщиком ЕСХН. Финансовые показатели «Дружбы» выглядят так:

| Доходы от реализации выращенных овощей | Расходы, признанные в процессе ведения деятельности | |

| За 1 полугодие 2017 | 3.402.500 руб. | 1.960.300 руб. |

| За 2017 год | 7.020.600 руб. | 6.410.900 руб. |

Бухгалтер «Дружбы» произвел расчет суммы аванса по налогу за 2017 год:

(3.402.500 руб. — 1.960.300 руб.) * 6% = 86.532 руб.

В учете сделаны записи:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 99 | 68 ЕСХН | Отражен в составе расходов авансовый платеж по сельхозналогу | 86.532 руб. | Бухгалтерская справка-расчет |

| 68 ЕСХН | 51 | Сумма налога перечислена в бюджет | 86.532 руб. | Платежное поручение |

20.02.17 бухгалтером «Дружбы» подана налоговая декларация по ЕСХН. Согласно документу, сумма ЕСХН за год составила 36.582 руб. (7.020.600 руб. — 6.410.900 руб.) * 6%. Так как сумма ЕСХН за год меньше перечисленного ранее авансового платежа, бухгалтером «Дружбы» откорректирован размер сельхозналога. Корректировки в учете «Дружбы» отражены так:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 99 | 68 ЕСХН | СТОРНО расходов ЕСХН, которые были отражены в учете в излишней сумме (86.532 руб. – 36.582 руб.) | 49.950 руб. | Бухгалтерская справка-расчет |

| 51 | 68 ЕСХН | Зачислена сумма налога, излишне выплаченного в виде аванса и возмещенного из бюджета | 49.950 руб. | Банковская выписка |

Ответы на вопросы по спецрежиму ЕСХН для КФХ

Вопрос №1: Фермерское хозяйство «Колосок» занимается выращиванием и последующей реализацией пшеницы. Производственная деятельность «Колоска» ведется на арендованной территории. Может ли «Колосок» использовать режим ЕСХН?

Ответ: Да. «Колосок» производит и реализует собственную сельхозпродукцию, поэтому признается сельхозпроизводителем. Согласно НК, плательщиками ЕСХН могут выступать хозяйства, которые при производстве продукции используют арендованные основные средства. В данном случае, «Колосок» использует арендованное основное средство (землю) для производства собственной продукции (пшеницы для реализации).

Вопрос №2: Фермерское хозяйство «Сельхозстрой» использует упрощенную систему налогообложения. Может ли хозяйство совмещать «упрощенку» и сельхозналог?

Ответ: Нет, такая возможность для КФХ законом не предусмотрена. Если хозяйство соответствует всем требованиям ЕСХН, то оно может полностью перейти на его уплату с начала следующего отчетного года.

Вопрос №3: В процессе ведения деятельности КФХ «Рассвет» приобрело 10 комбайнов, которые впоследствии были использованы в производстве продукции. Может ли «Рассвет» учесть стоимость комбайнов в составе расходов и таким образом уменьшить налогооблагаемую базу ЕСХН?

Ответ: Да, в данном случае комбайны являются для «Рассвета» основным средством производства. Согласно НК, расходы на приобретение хозяйствами основных средств могут быть включены в расходы. Также расходами прихнаются затраты на ОС, созданные собственными силами (например, самостоятельная постройка помещения под зернохранилище или овощебазу).

(голосов: 7, средняя оценка: 4,43 из 5)

(голосов: 7, средняя оценка: 4,43 из 5)