В соответствии с НК РФ хозяйствующие субъекты, работающие в сфере общественного питания при соответствии определенным законодательством условий, имеют право использовать специальный налоговый режим – единый налог на вмененный доход (ЕНВД). К этим организациям можно отнести рестораны, кафе и столовые. Учредитель, открывающий такое предприятие, должен четко понимать, может ли он применить ЕНВД для кафе, какие особенности возникают при этом, станет режим оптимальным и какие он дает преимущества?

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

При каких условиях организация имеет право применить ЕНВД?

Возможностью применения такого налогового режима, как ЕНВД, имеют право воспользоваться предприятия:

- изготавливающие кулинарную или кондитерскую продукцию;

- создающие условия для потребления или продажи этой продукции;

- оказывающие услуги по организации досуга. Под досугом подразумеваются развлекательные мероприятия для посетителей кафе и ресторана. Точного определения того, что включается в эти услуги, НК РФ не содержит. Стандартно под ними подразумевается музыкальное сопровождение, концерты, развлекательные программы, настольные игры, журналы и т.д.

Развлекательные мероприятия можно отнести к общепиту только когда они:

- проводятся в том же помещении, что и услуги непосредственно общепита,

- не выделены в обособленную деятельность хозяйствующего субъекта.

→ Как перейти с УСН на ЕНВД,

→ Как перейти с ОСНО на ЕНВД: 6 этапов,

→ Применение ЕНВД для розничной торговли.

Применение организацией ЕНВД при торговлве алкоголем

ЕНДВ для общепита распространяется и на алкоголь и табачные изделия, которые были реализованы в кафе или ресторане. Единственным исключением является реализация алкогольных напитков и пива собственного изготовления. Такие операции подлежат налогообложению в общеустановленном порядке.

| Вид деятельности | Возможность применения ЕДВН |

| Производство алкогольной продукции, пива и дальнейшая их продажа через собственную сеть общепита | ЕДВН не применяется, можно применять общую систему или упрощенную |

| Реализация купленного алкоголя и пива через общепит | ЕДВН применять возможно |

| Продажа купленного алкоголя и пива через розничную торговую сеть | ЕДВН применять возможно |

Плательщики ЕНВД

К плательщикам ЕВДН по общепиту можно отнести кафе и рестораны, если соблюдается условие, что площадь обслуживающего зала не превышает 150 м.кв. Под ЕНДВ попадает и продажа продукции при отсутствии зала, например, через кулинарию, специальные палатки или автоматы. Но вот когда величина зала более указанной, собственнику придется применить другие системы налогообложения. Если же для хозяйствующего субъекта ЕНДВ – единственный приемлемый вариант, то возможно уменьшить площадь обслуживающего помещения, передав его частично в аренду. Площади, сданные в аренду, не принимают участия в расчете показателей для определения возможности применения этого налогового режима.

Оплата услуг ресторанов и кафе при условии ЕНВД

Налоговый кодекс РФ не ограничивает формы оплаты услуг организаций общественного питания, применяющих ЕДВН. Это может быть как наличный расчет, так и через счет в банке. Услуги могут предоставляться как физическим лицам, так и юридическим. В случае, когда услуга предоставляется юридическому лицу, порядок ее оплаты предопределяется условиями, зафиксированными в договоре, заключенным между рестораном (кафе) и заказчиком. Кроме того, условие необходимости применения контрольно-кассового аппарата для кафе и ресторанов, выбравших систему ЕДВН, не осуществляющих реализацию крепких алкогольных напитков, не является обязательной. В обязанность организации общепита в этом случае входит предоставление покупателю чека, подтверждающего оплату и оказание ему услуг.

Особенности использования ЕНВД для кафе

При оформлении торговой точки как кафе необходимо заявить в ФНС о желании выбора ЕНДВ. Сделать это нужно не позднее чем через 5 дней после того, как кафе открылось.

Кафе может воспользоваться ЕНВД, если одновременно выполняются следующие условия:

| Показатели | Условия |

|

Право на помещение кафе |

Помещение должно принадлежать собственнику или быть арендованным, о чем необходимо предоставить соответствующие документы |

| Оборудование кафе | В кафе должны быть созданы все условия для потребления продукции |

| Совпадение места реализации и производства продукции | Чтобы предприятие могло применять ЕДВН, место производства и продажи продукции не обязательно должны совпасть. Главное – это продажа продукции через свою торговую сеть |

| Площадь зала для обслуживания посетителей | Не превышает 150 м.кв. |

| Численность работников |

Не превышает 100 человек |

Основополагающими показателями при подсчете размера ЕНВД для кафе является квадратный метр, которым измеряется величина зала, обслуживающего посетителей, и базовая ставка. При определении ее площади следует не забыть исключить размеры кухни, подсобных и прочих помещений. Величина торговой точки должна быть зарегистрирована в техпаспорте, документах на кафе или в договоре аренды, в планах и прочих аналогичных документах. Базовая ставка для расчета налога составляет 1000 рублей.

Использование ЕДВН для ресторана

В целом условия применения ЕВДН для ресторана аналогичны условиям для кафе. Некоторые нюансы возникают при определении величины обслуживающего зала для расчета суммы налога. Связано это с тем, что ресторан по сравнению с кафе предлагает, как правило, более широкий ассортимент услуг и зачастую имеет дополнительные площадки для организации развлечений посетителей.

При определении площади обслуживающего зала необходимо учесть следующие нюансы:

- если в зале есть место отдыха, например танцплощадка или сцена, и оно не отделено, то эта площадь включается в расчет ЕДВН;

- если такие зоны отделены, то тогда площадь для расчета ЕДВН определяется без них;

- если в ресторане несколько залов для различных целей, то важным условием является их обособленность, наличие отдельного меню, кассового аппарата, режима работы, смет и индивидуальное определения финансовых результатов.

Пример расчет ЕНВД для кафе и ресторанов

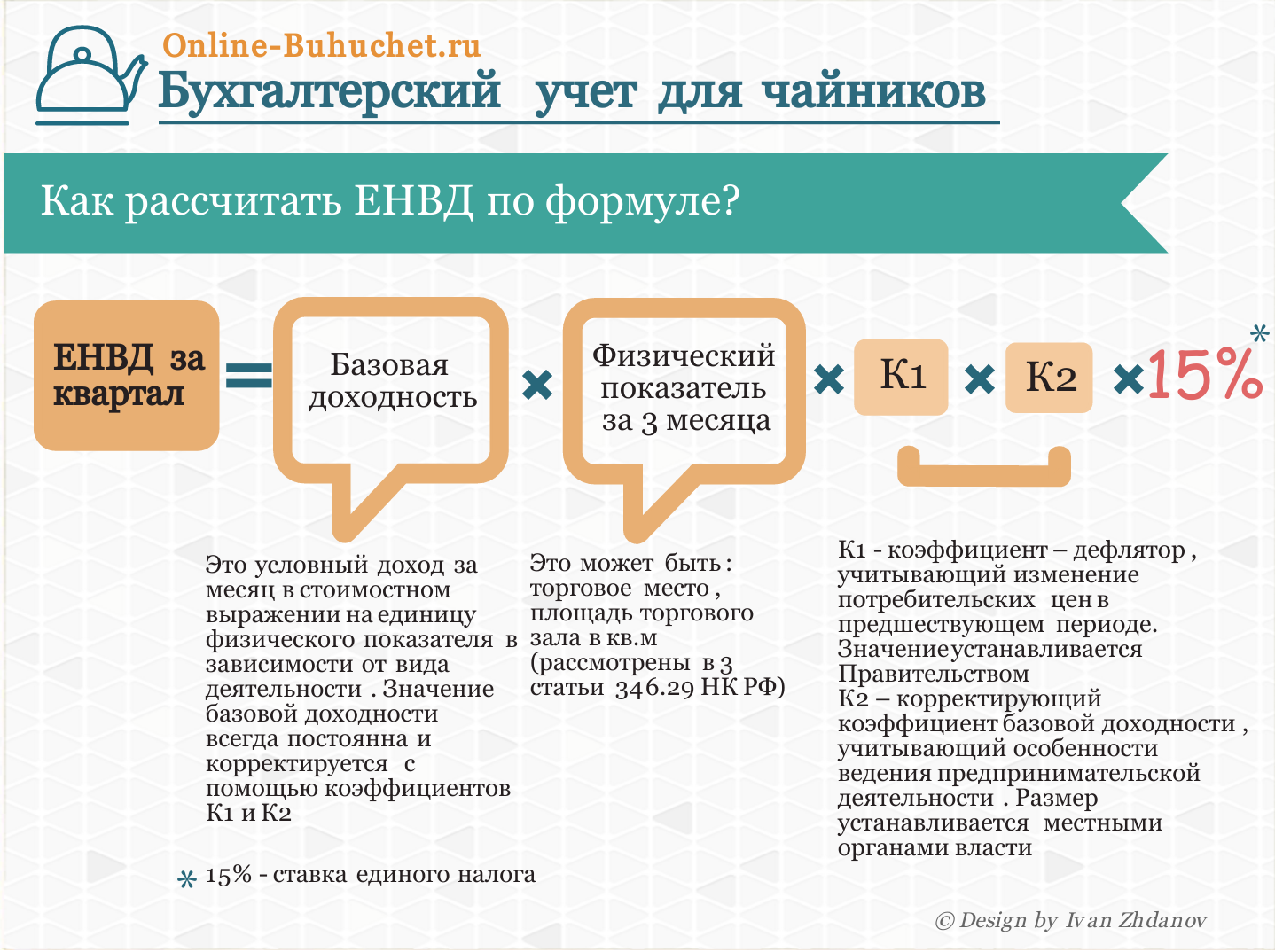

Поскольку и кафе и рестораны относятся к организациям общественного питания, то сумма ЕНВД для них будет определяться как произведение:

- базовой доходности;

- площади зала;

- коэффициентов дефляторов К1 и К2.

Коэффициент К1, одинаковый для предприятий любой сферы деятельности, устанавливается законодательно и в 2016 г. равен 1,798. Коэффициент К2 варьирует от того, чем занимается организация и в каком месте она расположена. Значение его устанавливается администрацией региона, максимально он равен 1. К2 – понижающий коэффициент. Полученную величину необходимо умножить на 15% (ставка налога), таким образом будет определена сумма ЕНВД, подлежащая уплате государству.

Пример #1. Расчет размера ЕНВД для кафе / ресторана

Рассчитаем сумму налога для кафе с численностью персонала 6 человек и площадью обслуживающего зала 40 м.кв., расположенного в городе А.

Расчет ЕНВД для кафе будет иметь следующий вид:

1000 (базовая ставка)*40 (площадь зала)*1,798 (К1)*1 (корректирующий коэффициент, который установлен для населенного пункта А) *15% = 10788 – ежемесячная сумма налога.

Поскольку отчетность по этому платежу и само его перечисление проводится раз в квартал, то эту сумму следует умножить на 3, чтобы получить величину ЕНВД за квартал.

В некоторых случаях у организаций нет залов обслуживания. Тогда алгоритм определения величины ЕНВД отличается от предыдущего. В основе расчета размера налогового платежа лежат понятия базовой доходности и физического показателя (численности персонала).

Пример #2. Расчет ЕНВД для кафе / столовой без зала обслуживания

Рассчитаем сумму ежемесячного налогового платежа для кулинарии с численностью персонала 6 человек, не имеющей обслуживающего зала (осуществляющее продажу товара на вынос), находящейся в городе А.

Расчет ЕНВД: 4500 (базовая доходность для предприятий общепита при отсутствии зала для обслуживания)*6*1,798 (К1)*1 (К2 для условного региона в примере)*15% = 7282 рублей за 1 месяц.

При определении суммы ЕНВД необходимо дифференцировать такие понятия, как площадь кафе или ресторана и площадь обслуживающего зала. Площадь кафе – понятие более широкое. Она включает не только площадь обслуживающего посетителей зала, но и другие помещения (административные, подсобные). Кроме того, при определении ЕНВД нужно учитывать не только площади, принадлежащие как собственность, но и арендованные. При этом из расчета можно исключить переданные в аренду помещения или находящиеся на ремонте. Если по документам помещения не отделены от зала обслуживания, то для расчета налога придется учитывать всю площадь.

Площадь зала для проведения досуга и развлечений учитывается при расчете ЕНВД. Но это правило не распространяется на конструктивно отделенные помещения, в которых оказываются услуги общепита.

Ответы на актуальные вопросы

Вопрос №1. Возможно ли применять ЕДВН при продаже коктейлей собственного производства?

Ответ. Да, поскольку изготовление и продажа коктейлей относится к общественному питанию, то такие услуги могут облагаться по системе ЕНВД. Исключение составляют фитококтейли, чаи, отвары из растительного сырья, оказывающие укрепляющий эффект. Они относятся не к общепиту, а к фитотерапии и должны предоставляться только медицинскими учреждениями. Также не допустим ЕНВД в отношении изготовления и продажи кислородных коктейлей, относящихся к лекарствам и облагающихся по другим системам.

Вопрос №2. Может ли интернет-кафе применять ЕНВД и на каких условиях?

Ответ. Да, по отношению к интернет-кафе возможно использовать ЕНВД на тех условиях, что посетителям кроме интернета предоставляются услуги общественного питания. При этом необходимо, чтобы предприятие соответствовало всем критериям, которые устанавливает НК РФ для ЕНВД.

Вопрос №3. Возможно ли применять ЕДВН для ресторана, у которого два зала размерами 160 м.к.в и 120 м.кв.?

Ответ. Да, эту систему налогообложения возможно применять для ресторана, но только для одного зала площадью 120 м.кв. Связано это с правом предприятия применять ЕНВД, даже если общая суммарная величина нескольких залов больше 150 м.кв. По второму залу придется рассчитывать налоги по другой системе.

Вопрос №4. Возможно ли применить систему ЕНВД для вагонов-ресторанов в поездах или ресторанов на теплоходах?

Ответ. Чтобы экономический субъект, действующий в сфере общепита, мог выбрать ЕНДВ, необходимо наличие здания, части его, строения с залом, приспособленным для приема еды и организации развлечений посетителей. Но вагон поезда, даже если он приспособлен под указанные цели, не может рассматриваться как здание. С другой стороны, вагон-ресторан — это не совсем транспортное средство, поскольку его основное назначение – услуги общепита. Применение ЕНВД для вагонов-ресторанов на сегодняшний день является спорным вопросом. Налоговыми органами принята практика, не допускающая применение ЕНВД на транспорте. Но эта система налогообложения вполне возможна, если собственник предприятия сможет доказать свое право ФНС. При этом он должен быть готов к тому, что желание применять ЕНВД возможно придется отстаивать в суде.

Вопрос №5. У предприятия общепита отсутствует зал обслуживания. Но в теплое время года открывается кафе, расположенное на открытой площадке. Как определять ЕВДН – по площади открытой площадки или по количеству работников организации?

Ответ. Тот факт, что площадка расположена не внутри здания, а на открытом воздухе, не означает отсутствие обслуживающего зала. Поэтому налог следует начислить с учетом размера летнего кафе, а не численности работников.