В статье расскажем, как отражается зарплата в 6-НДФЛ в 2024 году, если выплачена разными способами, рассмотрим примеры оформления выплат.

Особенности отражения аванса по форме 6-НДФЛ

Прежде чем рассматривать нюансы отражения аванса по заработной плате в отчёте по форме 6-НДФЛ, необходимо дать определение данному термину.

Определение аванса по заработной плате

Итак, зарплатный аванс — это часть заработка работника, которую он получает от своего работодателя в качестве паты за труд. Существует три фактора, которые характеризуют зарплатный аванс:

- обязательность выплаты;

- законодательное обеспечение требования об обязательности;

- срочность выплаты, то есть организация сама в праве устанавливать сроки выплаты аванса, с учётом требований Трудового Кодекса РФ.

Важный момент. Согласно статье 136 Трудового кодекса РФ, организация обязана выдавать заработную плату сотрудникам каждые 1/2 месяца, для того чтобы избежать штрафных санкций за нарушение трудового законодательства, которые возникают согласно статье 5.27 Кодекса административных правонарушений, и материальной ответственности в процентном расчёте за задержку выплаты, согласно статье 236 ТК РФ.

Проще говоря, аванс по заработной плате является частью дохода работника, а, следовательно, он облагается налогом на доходы физический лиц (НДФЛ) и попадает в НДФЛ-отчётность, в частности в форму 6-НДФЛ. Читайте также статью: → «Сроки сдачи отчетов по 6-НДФЛ в 2024 году».

Отражение аванса в отчёте 6-НДФЛ с примером

Для отражения зарплатного аванса, а вернее для выплаты по нему налога НДФЛ, не выделено отдельной строчки в отчёте 6-НДФЛ. Для объяснения данной «недоработки» есть несколько причин, которые регламентируются следующими нормами законодательной базы:

- согласно пункту 3 статьи 226 Налогового кодекса РФ, на работодателя накладывается обязательство исчисления НДФЛ на момент фактического получения дохода сотрудником;

- согласно пункту 4 статьи 226 НК РФ, удержание НДФЛ из заработной платы работника должно происходить в момент её фактической выплаты;

- согласно пункту 2 статьи 223 НК РФ и письму Минфина РФ от 13 июля 2017г. №03-04-05/44802, получение дохода (вместе с авансовыми выплатами) датируется последним днём месяца, за который должны быть начислены все доходные составляющие.

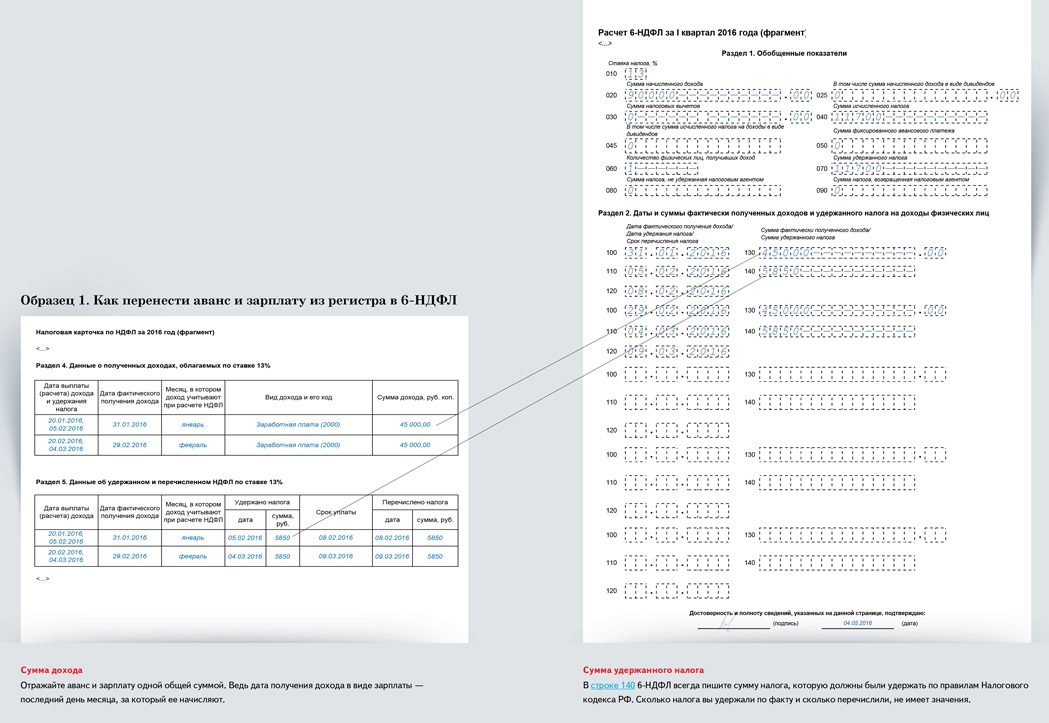

Иначе говоря, выплата аванса не признаётся получением дохода, поэтому необходимость выплаты НДФЛ отпадает. Хоть авансовый платёж и не отражается отдельной строкой, он отражается в отчёте 6-НДФЛ в ячейке, где отражается выданная заработная плата. Алгоритм отражения аванс можно проследит в примере ниже.

Пример. В ООО»ДСМ» зарплатные начисления за январь составили 45 000 руб. Начислен НДФЛ в размере 5 850 руб.

- Дата фактического получения дохода (строка 100) — 31.01.2016;

- Дата удержания налога (строка 110) — 05.02.2016;

- Срок перечисления налога (строка 120) — 08.02.2016;

- Сумма фактически полученного дохода (строка 130) — 45 000 руб.;

- Сумма удержанного налога (строка 140) — 5 850 руб.

НДФЛ со всего размера месячного дохода удерживается рас в месяц, в момент выплаты окончательной части дохода, следовательно и в разделе 2 отчёта 6-НДФЛ, данные доходы и налог необходимо отразить одним общим блоком строк 100-140, согласно пункту 4.2. Порядка, который утверждён Приказом ФНС РФ от 14.10.15 №ММВ-7-11/450. Ниже приведён образец заполнения раздела 2 отчёта 6-НДФЛ на основании регистра из по заработной плате.

Нюансы отражения досрочной заработной платы по форме 6-НДФЛ

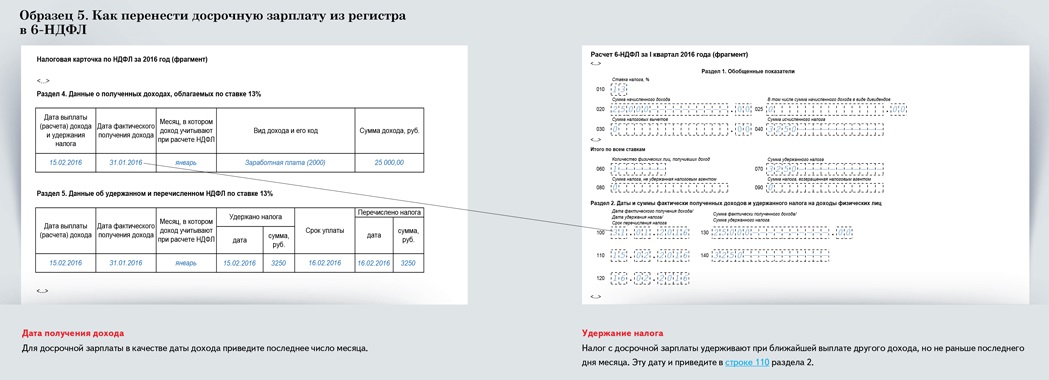

Что же такое досрочная заработная плата и какова её роль для выплат НДФЛ? Итак, досрочная заработная плата — это конечный расчёт по заработной плате, который был произведён ошибочно или намеренно последнего дня работы сотрудников (иногда сотрудники просят выплатит заработную плату до праздников).

Некоторые некрупные компании могут выдавать заработную плату в последних числах месяца, например за март — 29 марта. Подобная выплата является авансовым платежом для расчёта НДФЛ, поэтому с такого вида дохода налог на доход физических лиц только исчисляется, однако удержание может происходить с ближайшей следующей выплаты, например, с аванса за апрель.

Важный момент: согласно разъяснениям, приведённым в письме Федеральной Налоговой Службы РФ от 24.03.16 №БС-4-11/5106, можно сделать противоположные выводы: ФНС рекомендует удерживать налог НДФЛ в момент выдачи досрочной заработной платы, а выплачивать его на следующий день.

Эти же даты должны быть отражены в отчёте по форме 6-НДФЛ, однако данная рекомендация противоречит налоговому законодательству, в котором ясно сказано, что дата выплаты НДФЛ не должна опережать дату образования дохода. Точных разъяснений на этот счёт ещё нет. Ниже приведён образец переноса досрочной заработной платы из регистра в 6-НДФЛ.

Вывод: досрочные зарплатные выплаты лучше избегать, чтобы избежать проблем с налоговыми службами при сдаче отчётности, однако при острой необходимости таких выплат лучше придерживаться «авансового принципа» выплат, когда перечисление налога производится в последний день месяца или в месяце, следующим за ним. Читайте также статью: → «Заполнение отчета 6-НДФЛ в 2024, когда зарплата отражена, но не выдана».

Как отразить заработную плату, если её выплатили в следующем месяце?

Федеральная налоговая служба дала разъяснение на вопрос, как заполнить первый раздел отчёта 6-НДФЛ, если заработная плата была выплачена в следующем месяце, которое опубликовано в письме ФНС РФ от 16 мая 2016г. №БС-4-11/8609.

Согласно данному письму, о первом разделе говорится, что расчёт 6-НДФЛ заполняется нарастающим итогом за I квартал, за II квартал (полугодие), за III квартал (9 месяцев) и за IV квартал (за год). В первом разделе в строчке «070» указывается «Сумма удержанного налога» на отчётную дату, которая рассчитывается нарастающим итогом с начала налогового периода. В сточке «080» того же раздела указывается «Сумма налога, не удержанная налоговым агентом», в соответствии с положениями пункта 5 статьи 226 НК РФ и пункта 14 статьи 226.1 НК РФ.

Таким образом, когда возникает ситуация, когда заработная плата, например, за июнь, выплачена в июле, налог НДФЛ удерживается в июле. Налог с июньской зарплаты отражается в строчке «040» первого раздела «Сумма исчисленного налога», а в строках «070» и «080» проставляется 0 (ноль).

Аналогичным образом происходит заполнение данных строк в других кварталах при повторяющейся ситуации. Что касается второго раздела, важно уточнить, что операция отражается в «периоде завершения».

Как отразить в отчёте 6-НДФЛ доначисление зарплаты?

Как правило произведение доначислений производится при выявлении ошибок, связанных с расчётом заработной платы. Как правило, выявленная ошибка отражается в месяце выявления такой ошибки, которая должна быть показана в первом и втором разделах отчёта 6-НДФЛ. Читайте также статью: → «Как заполнить 6-НДФЛ при увольнении работника в 2024? Отражение компенсации, примеры».

В таблице ниже разберём основные вопросы, связанные с доначисление зарплаты.

| № | Вопрос | Ответ |

| 1 | Как отражается зарплата, которую доначислили в третьем квартале? | Данный доход отражается в обоих разделах отчёта 6-НДФЛ за 9 месяцев |

| 2 | В какой строчке отражается доначисленная зарплата за месяцы отчётного года? | Данная часть дохода включается в строчку «020» первого раздела.

Если доначисленная заработная плата включена в данную строчку, то НДФЛ с донаисленной заработной платы также включается в строчку «070» |

| 3 | В какой строчке отражается доначисленная зарплата за прошлые годы? | Данная часть дохода НЕ включается в строчку «020» первого раздела, так как доход получен не в отчётном периоде, согласно пункту 2 статьи 223 НК РФ |

Пример, связанный с доначислением заработной платы.. Работники получили зарплату за июль 5 августа. Через неделю бухгалтер узнал, что минимальная зарплата по региону увеличилась до 20 350 руб. Новый размер действует с 1 июля 2017 года. Поэтому бухгалтер пришлось доначислить зарплату работникам.

Общая сумма доплаты составила 10 000 руб. НДФЛ с доплаты — 1 300 руб. (10 000 руб. × 0,13). Работники получили доплату в тот же день. Отразим доплату в отчете. Бухгалтер показал доплату в отчете за 9 месяцев: в разделе 1 — включил доплату в строки 020, 040 и 070. разделе 2 — в строке 100 указал последнее число месяца, за который доначислена зарплата — 31.07.2017.

Как отражается заработная плата работников, которую начислили, но не выдали?

Для ситуации, когда заработную плату работников начислили, но не выдали существуют два варианта заполнения формы 6-НДФЛ, которые приведены в таблице ниже.

| Варианты отражения начисленной, но не выданной заработной платы в отчёте 6-НДФЛ | |

| Первый вариант | Второй вариант |

| Не заполнять второй раздел, а именно строчки 100-140 (оставить их пустыми), в соответствии с письмом ФНС РФ от 25 мая 2016г. №БС-4-11/9194 | Указать в строчке «100» последний день месяца, за который была начислена заработная плата, в остальных строчках («110″и «120») проставит следующее: «00.00.0000», согласно письму ФНС РФ от 25 апреля 2016г. №11-2-06/0333 |

Пример. Компания ежемесячно начисляет работникам зарплату в размере 450 000 руб. Однако выплат в августе и сентябре не было. Заполненный фрагмент раздела 2 отчета за 3 квартал 2016 года показан ниже.

Как отражается в 6-НДФЛ ситуация, когда заработная плата выдавалась сотрудникам несколько раз в месяц (в один день или в разные дни)

Для отчёта формы 6-НДФЛ существует несколько нюансов отражения заработной платы, выплаченной в один день и в разные дни. Ниже в таблице перечислим отличительные характеристики обеих ситуаций.

| Ситуации отражения заработной платы, выдаваемой несколько раз в месяц, в отчёте 6-НДФЛ | |

| В один день | В разные дни |

| Во втором разделе заполняется по одному блоку (с 100-140) для заработной платы за каждый месяц:

1) В строчке «100» указывается последнее число месяца, за который была начислена зарплата; 2) В строчке «110» указывается дата, фактической выдачи второй части заработка за месяц и удержание НДФЛ; 3) В строчке «120» указывается последний день уплаты НДФЛ по такой выплате (следующий день после выдачи второй части зарплаты); 4) А в строчки «130» и «140» записываются общие суммы зарплаты за месяц и удержанный с нее НДФЛ. Важный момент: выплату аванса в разделе 2 указывать не нужно, так как на дату выдачи аванса доход еще не считается полученным, а, следовательно, НДФЛ с аванса не удержан. |

Во втором разделе заполняется по несколько блоков (с 100-140) для заработной платы за каждый месяц: — В строчке «100» указывается дата, фактической выдачи второй части заработка за месяц и удержание НДФЛ, это для всех выплат одна и та же дата — последний день месяца; — Что касается дат удержания налога и сроки его перечисления, стоит сказать, что они различны.

|

Таблица «Заполнение формы 6-НДФЛ при выплате больничного пособия, отпускных, премий и дохода по договорам ГПХ»:

| № | Основные характеристики | Дополнительные виды дохода | |||

| Больничное пособие | Отпускные | Премия | Договор ГПХ | ||

| 1 | Характерные исключения | В 6-НДФЛ отражается только пособие по временной нетрудоспособности, остальные пособия — по беременности, при рождении ребёнка, по уходу за ребёнком- не отражаются в данном отчёте | — | Важно учитывать характер премии — разовая выплата, ели ежемесячный платёж | Днём получения дохода признаётся момент выплаты дохода, поэтому с аванса удерживается НДФЛ |

| 2 | Отражаются в отчёте отдельно от зарплаты | Да, так как для них установлена своя дата уплаты НДФЛ | Да | Да, если это разовая премия (во втором разделе отражаются отдельным блоком)

Нет, если это ежемесячные выплаты работникам, то есть это часть оплаты труда |

Да, в первом разделе включаются в общую сумму дохода, а во втором разделе — записываются в дополнительном блоке строк 100-140 |

| 3 | Когда уплачивается НДФЛ | Последний день месяца, в котором был выплачен больничный | Последний день месяца, в котором были выплачены отпускные | Следующий день за днём получения месячного дохода, как и заработная плата | В строках «100» и 110 поставить дату выдачи.

В строке «120» указать следующий рабочий день. А в строках «130» и «140» вписать сумму начисленного аванса и удержанный с него НДФЛ. |