Банковская гарантия представляет собой обещание банка выплатить долг, если его клиент (заемщик) не сможет выполнить взятое кредитное обязательство. Эта гарантия выдается финансовой организацией за определенную плату. Обычно банковские гарантии применяются для сотрудничества различного рода предпринимателей с государством, например, для участия в тендере, возврата НДС или отсрочки уплаты таможенных пошлин.

В процессе формирования, регистрации и выдачи банковской гарантии принимают участие 3 стороны:

- Принципал — участник, который получает гарантию с принятием определенных обязательств и производит ее оплату, например, предприниматель.

- Бенефициар — получивший оплату по гарантии. Им является заказчик или исполнитель. Однако в сотрудничестве между предпринимателем и бенефициаром может быть и подрядчик.

- Гарант — это коммерческое учреждение или банк, выдавший требование произвести оплату бенефициару в случае, если принципал не сможет выполнить обязательств. До 2015 года гарантами имели право быть исключительно банки, теперь этим правом наделены все коммерческие учреждения, а само понятие банковской гарантии заменено на «независимую гарантию». Однако гарантии для государственных закупок, таможенной и налоговой службы имеют право выдавать исключительно банки.

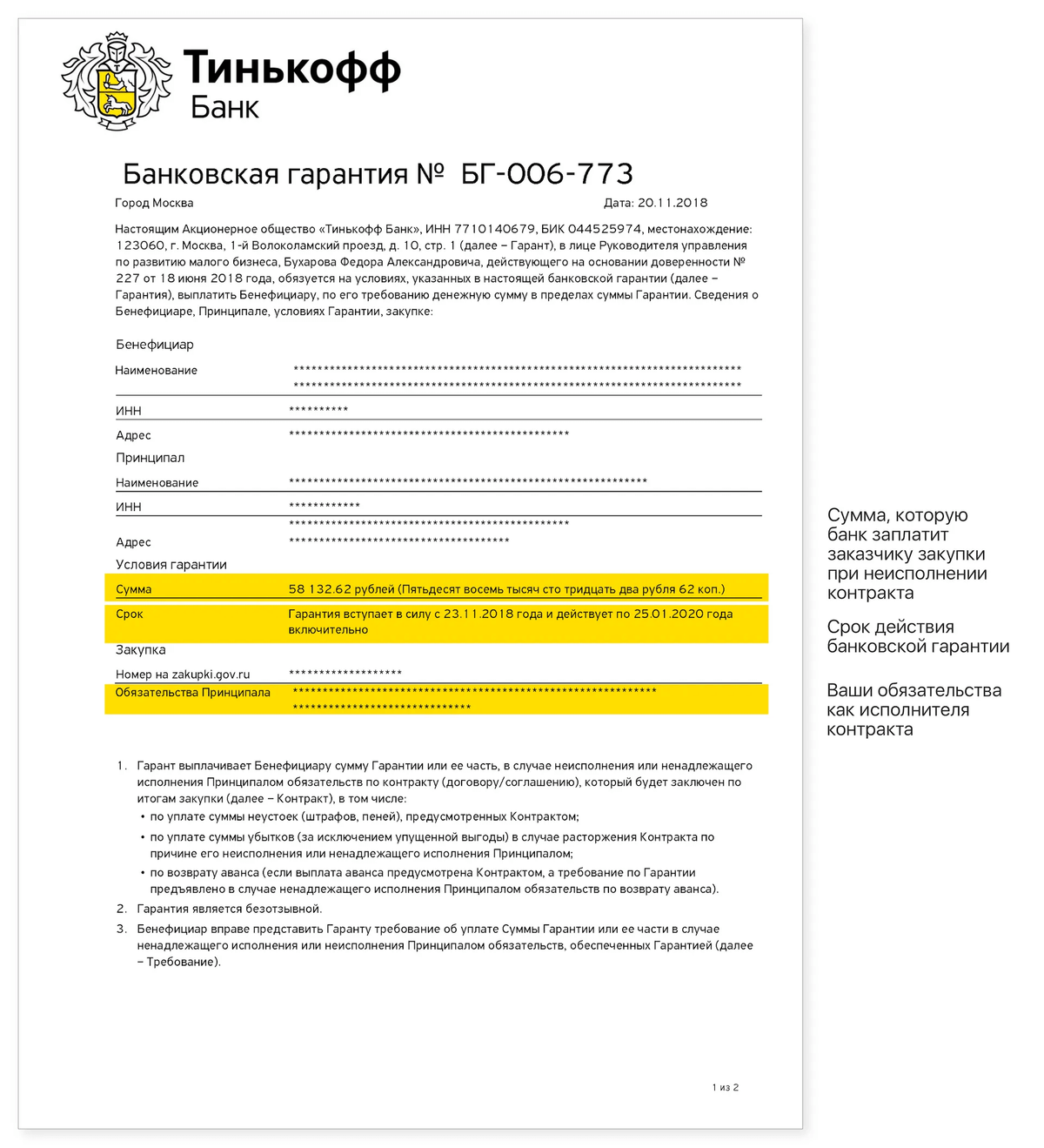

Условия, указываемые в гарантийном документе

В тексте гарантийного документа должны присутствовать следующие сведения:

- Обязательные, где, согласно законодательству, указываются:

- Дата выдачи.

- Указание названий участников.

- Период действия.

- Размер обеспечения.

- Размер выплаты или правила ее начисления.

- Обстоятельства, когда должна быть оплачена сумма гарантии.

При отсутствии хотя бы одного из этих пунктов, банковский документ может считаться недействительным.

- Дополнительные, которые могут быть выдвинуты в виде собственных требований бенефициара к содержанию самой гарантии. Зачастую это касается списка бумаг, подлежащих передаче гаранту для осуществления оплаты.

- Для государственных закупок (тендеров) указываются такие условия:

- Невозможность отзыва.

- Обязательство финансовой организации по оплате 0,1% от общей суммы гарантии за день просрочки выплат.

- Обязательство считается исполненным когда средства зачислились на счет заказчика.

- После подписания государственного контракта с банком подписывается соглашение о предоставлении банковской гарантии с учетом всех условий.

Помимо этого заказчик вправе прописывать и дополнительные требования в таких бумагах:

- Извещение о госзакупке.

- Приглашение на участие в назначении поставщика.

- Документ о закупке.

- Проект договора, заключаемого с поставщиком.

В случае, когда выданный гарантийный документ по каким-то причинам не соответствует данным критериям, то заказчик может составить отказ на допуск участника к проведению торгов.

- Перечень бумаг, предоставляемые с требованием о внесении выплаты. Этот список согласовывается сторонами, а по гарантии для государственных закупок и тендеров он установлен правительством РФ. Сюда входят:

- Расчет размера выплаты.

- Платежное поручение о начислении средств в виде аванса, если это предусматривается данным документом.

- Документ, подтверждающий факт гарантийного случая при выполнении обязательств.

- Бумага о полномочиях лица, кем завизированы требования.

Форма гарантийного документа

Здесь предъявляется ключевое требование — банковская гарантия должна выдаваться в письменном виде, то есть иметь бумажное оформление. Внешне гарантия имеет сходство с обычным договором, но в отличие от этого документа гарантия подписывается только банком. Свои подписи могут поставить и другие участники, однако это принципиально.

Пример банковской гарантии от Тинькофф банк:

Разновидности банковских гарантий

Гарантии имеют отличие по типу обстоятельств, ими обеспечиваемых.

- Гарантии исполнения контракта. Они представляют собой вариант защиты одной из сторон соглашения от его несостоятельности. Из них самые часто встречающиеся:

- На возврат авансовых средств.

- Гарантия получения оплаты.

- Гарантия выполнения обязательств.

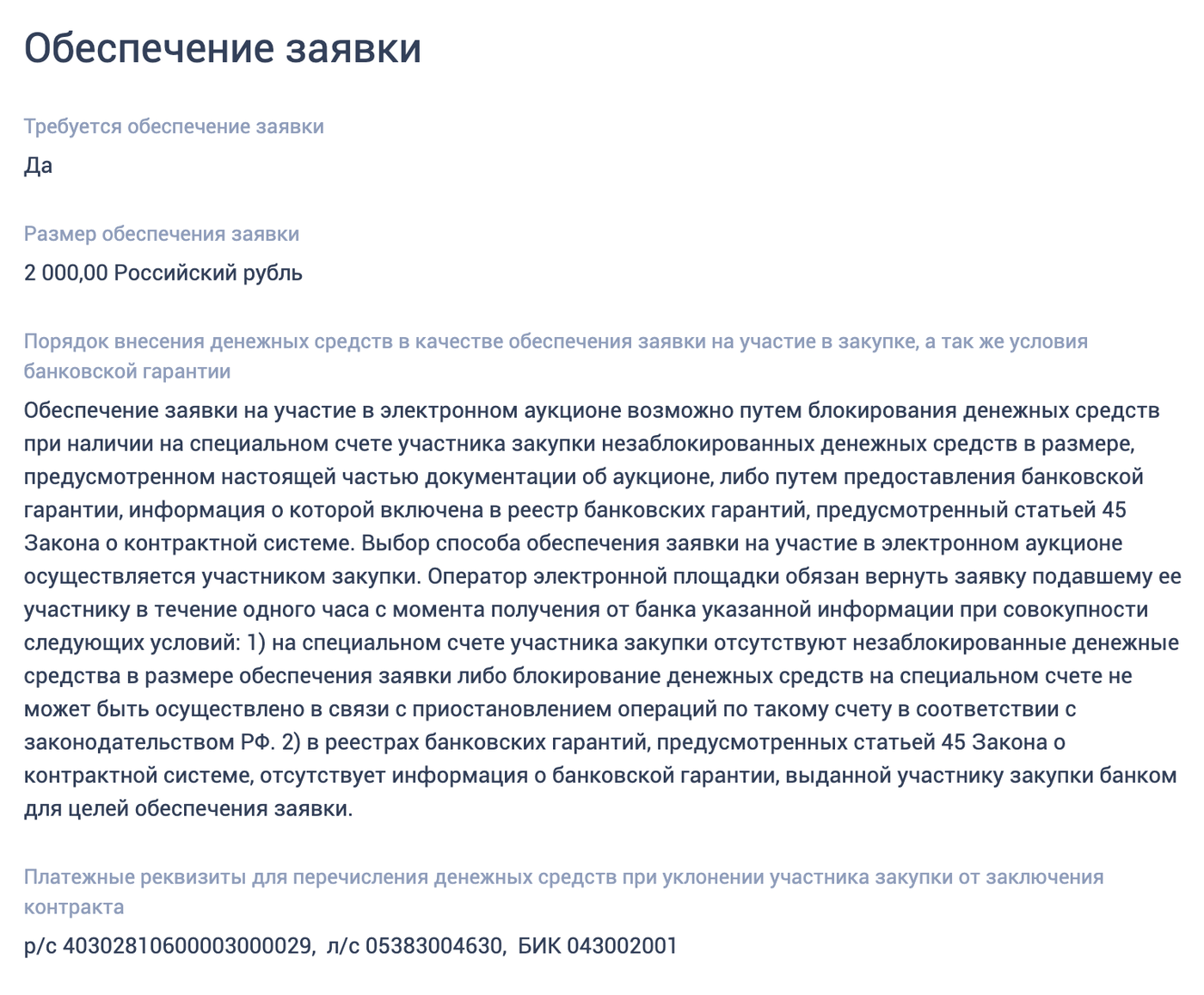

- Гарантии на государственных закупках. Госзакупки регламентированы законодательно и проводятся в рамках конкурсных торгов. Некоторые участники таких торгов относятся к мероприятию с малой долей ответственности и не выполняют некоторые важные условия. В связи с этим для участия в торгах введено специальное государственное обеспечение, то есть внесение исполнителем денежных средств или предоставление гарантий. Вид обеспечения указывается в документации к государственной закупке:

На законодательном уровне утверждены 3 вида гарантийных документов:

- Для запроса на участие в торгах.

- Гарантия выполнения контрактных обязательств.

- Гарантия качества проданного товара или услуги с указанием гарантийного срока. Этот вид был утвержден законодательно в мае 2019 года и еще не получил большого распространения.

- Таможенные для ввоза товаров в страну и оплаты пошлины. Она приобретается предпринимателями для заблаговременной оплаты таможенной пошлины. Такой вид гарантии можно получить финансовом учреждении (банке), включенном в список, который утверждается таможней.

- Налоговые гарантии, подразделяющиеся на 3 типа:

- Для ускоренного возмещения НДС.

- Акцизная.

- Когда налогоплательщик обращается в налоговую с просьбой об отсрочке платежей ввиду того, что не может выполнить имеющихся обязательств. В этом случае должником предъявляется обеспечение в форме банковской гарантии и др.

Как функционирует гарантия

При предоставлении банковской гарантии финансовая организация подвергается риску потери денежных средств. Когда не происходит выполнение обязательств принципалом, то финансовая организация вносит платеж за него по действующей гарантии, а далее предъявит требование компенсации этих средств, которые может так и не получить вследствие банкротства должника.

Для минимизации возможных рисков некоторые финансовые организации требуют с принципалов внесение обеспечения для выдачи гарантии. Кроме того, в виде обеспечения банк вправе подать запрос на предоставление поручителя, тогда взыскание компенсационной выплаты производится в том числе и с него.

Однако в условиях конкуренции и погоне за каждым отдельным клиентом, некоторые банки могут предоставлять гарантию без вноса обеспечения.

Стадии оформления гарантийного документа

Процесс оформления гарантийного документа заключается в прохождении следующих шагов:

- Подбор гаранта. Он осуществляется принципалом самостоятельно с учетом требований бенефициара. При этом все банки имеют свои условия для выдачи гарантии, такие как величина комиссии, период оформления, порядок изменения типовых форм. Принципал вправе подать запрос в разные финансовые организации и впоследствии выбрать более подходящее для него предложение.

- Предоставление пакета бумаг. Каждый банк требует свой список документов, уточнение предоставляется вместе с одобрением запроса на выдачу банковской гарантии.

- Рассмотрение запроса также различается по длительности в зависимости от организации и может составлять от нескольких часов до одного дня. Если заявка одобрена, то клиенту поступает предложение о подписании контракта и оплате.

- Заключение контракта между принципалом и гарантом с указанием всех условий происходит перед выдачей гарантии.

- Оплата вознаграждения. После заключения контракта финансовая организация предоставляет счет для внесения оплаты за гарантию, при чем некоторые банки могут требовать оплату несколько позже, то есть выдавать гарантию авансом.

- Выдача банковской гарантии. Документ вступает в законную силу с момента его выдачи. Банковские гарантии для налоговой или таможенной служб предоставляются в бумажном и электронном виде, для госзакупок — только в электронном. После выдачи электронной гарантии для государственных закупок финансовая организация производит ее выгрузку в реестр гарантий, что занимает обычно не более одного дня.

Стоимость, которую принципал должен внести банку в виде комиссионной выплаты зависит от периода и типа документа, а также материальное положение принципала. То есть при наличии хорошей кредитной истории, денежных оборотов по счетам, финансовая организация может предъявить более низкий размер комиссии и наоборот.

Обычно комиссия банку за гарантию для госзакупок составляет примерно 5% от суммы гарантии, за обеспечение договора — 10% и выше. Согласно общему порядку, по истечению периода действия гарантии возврату она не подлежит, поскольку она утрачивает свое действие и для банка по ней уже невозможно осуществить оплату.

Однако в гарантии для госзакупок прописано, что по окончании срока действия, документ необходимо вернуть в финансовую организацию, но фактически такого требования не предъявляется.

Бухгалтерский учет

Бенефициары должны вести бухгалтерского учета банковских гарантий, а по истечению периода действия гарантии происходит ее списание со счета.

Для принципала не обязательно вести бухучет гарантий, поскольку их выдача производится в счет бенефициара, но иногда они все же это делают. Обычно принципалы ведут отчет по расходам на выдачу гарантий.