При регистрации ООО встает вопрос об удобной системе налогообложения, которая будет наиболее оптимально подходить под деятельность будущей фирмы. Как правило, выбор возникает между общей и упрощенной системами.

Каждая из этих систем имеет свои плюсы и минусы, которые нужно учитывать при выборе. Налоговая система должна быть подобрана для ООО таким образом, чтобы максимально минимизировать налоговые затраты с целью повышения получаемой прибыли.

Обзор применения общей системы налогообложения (ОСНО) для ООО

Общая система также именуется традиционной, классической или основной. Это самый сложный налоговый режим, предусматривающий организацию бухучета в полном объеме и массу налоговых обязательств.

Данный режим доступен каждому регистрируемому обществу, для его использования не нужно соответствовать установленным критериям, компания работает с применением данного режима по умолчанию, если никаких дополнительных уведомлений в налоговую не подается.

При выборе классического режима ООО платит налог с:

- получаемой прибыли, определяемой как разность доходов и расходов (считается по ставке 20%);

- добавленной стоимости к цене реализуемого имущества, продукции, ценностей, активов, услуг, работ (НДС считается по ставке 10,18 %-тов);

- собственного имущества (по кадастровой или балансовой стоимости, ставки определяются регионами).

Кроме того, придется платить традиционные для всех режимов налогообложения налоги (при наличии соответствующего объекта обложения):

- Транспортный;

- Земельный;

- С доходов работников (НДФЛ);

- Водный и др.

ОСН удобен не для каждого ООО, но большинство компаний выбирает все-таки этот режим в силу определенных особенностей, которыми он обладает. Достоинства и недостатки режима собраны в таблице.

| Достоинства | Недостатки |

| Выгодность работы с поставщиками, представляющими с/ф с выделенным добавочным налогом, такой НДС возмещается без включения в расходы или стоимость ценностей. | Необходимость бухучета в полном виде. |

| Удобство работы с клиентами-плательщиками НДС, которые требует с/ф для основания вычета налога. | Сложность налогообложения. |

| Отсутствие обязательного соблюдения условий для применения режима, контроля размера доходов, числа работников и прочих показателей. | Необходимость представления бухгалтерских отчетов по итогам 12-ти месяцев (малые предприятия подают упрощенные бланки отчетов) |

| Возможность применения при любой деятельности. | Необходимость 4 раза в год декларировать прибыль |

| Отсутствие необходимости уплаты налога при отрицательной прибыли. |

При выборе ОСН анализируется будущее направление работы. Если большинство будущих контрагентов, с которыми ООО планирует контактировать, относятся к плательщикам НДС, то выбирать нужно классический режим. Клиенты могут отказаться от взаимодействия только по причине невозможности представления с/ф с выделенной величиной добавочного налога.

Основной режим удобен при планируемом расширении в виде открытия обособленных подразделений.

Преимущества применения упрощеной системы налогообложения (УСН) для ООО

Второй по популярности системой налогообложения у ООО является упрощенная. УСН отличает легкость, простота и удобство – сокращенный бухучет при малом числе налоговых обязательств.

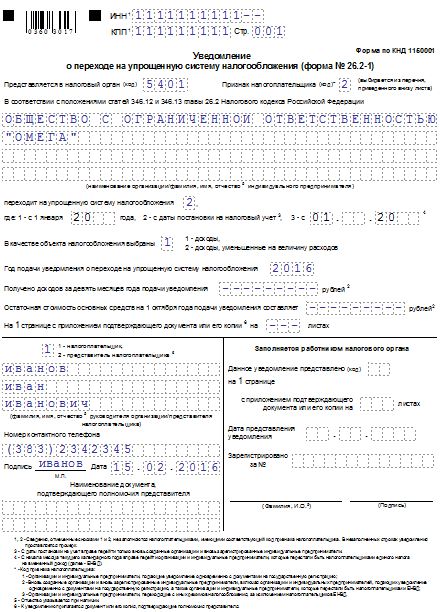

ООО, решившее работать на упрощенном режиме, должно сообщить об этом в налоговую по месту учета, для чего формируется типовой бланк уведомления 26.2-1. Если данный бланк не будет подан в срок, то работать на рассматриваемом режиме ООО не сможет. Предусмотрены следующие сроки:

- Не позднее 30-ти дней со дня открытия ООО;

- Не позднее 31-го декабря для действующего ООО (право на применении режима возникает с января будущего года).

При УСН общество уплачивает следующие виды налогов:

- Специальный единый (по ставке от 0 до 6 %-тов при обложении доходов или по ставке от 0 до 15 %-тов для обложения разности доходов и расходов);

- С имущества (только с кадастровой стоимости);

- Транспортный (если есть ТС);

- Земельный (если есть наделы в собственности);

- С доходов сотрудников (НДФЛ).

Не платится налог на:

- Добавленную стоимость;

- Прибыль;

- Имущественный с балансовой стоимости ОС.

Обязанностей у упрощенцев значительно меньше, сталкиваться с налоговой для подачи отчетности придется реже. Несмотря на легкость, не всегда УСН выгодно применять обществу с ограниченной ответственностью. Достоинства и недостатки режима представлены в таблице.

| Достоинства | Недостатки |

| Малое число налоговых обязательств. | Постоянный контроль за соответствием критериям, позволяющим применять режим. |

| Максимально упрощенная бухгалтерская отчетность. | Риск пропустить нарушение условий для работы на УСН, что повлечет за собой доплату налога, пеней и подачу дополнительных отчетов. |

| Необходимость декларирования доходов возникает только 1 раз в год. | Сложность взаимоотношений с контрагентами-плательщиками НДС. |

| Отсутствие обязанности по уплате НДС. | Отсутствие возможности открытия обособленных подразделений. |

| Невозможность заниматься страховой, банковской деятельностью, работать по другим некоторым направлениям, перечисленным в п.246.12НК РФ. |

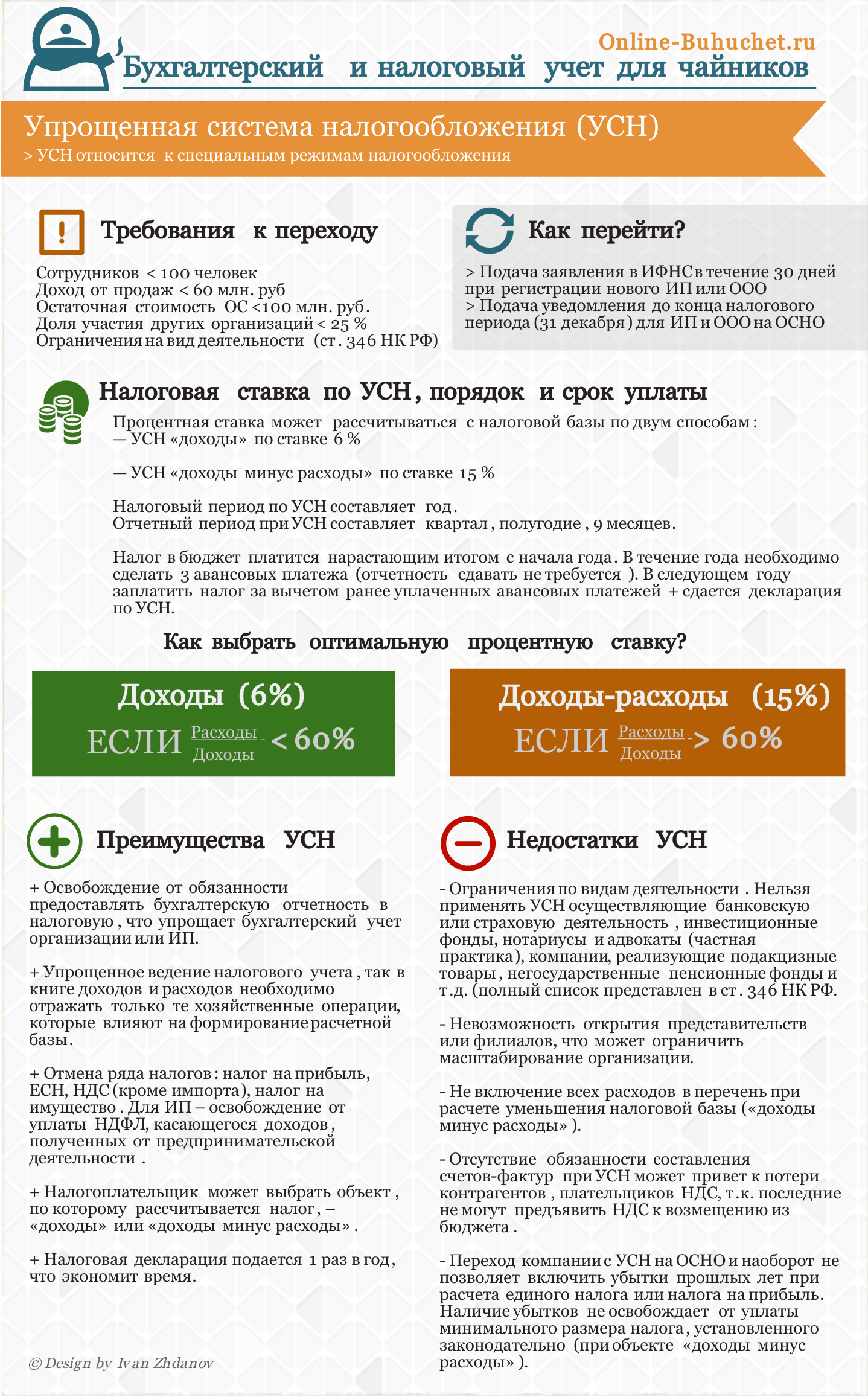

Все про упрощенную систему налогообложения для чайников в инфографике

На рисунке ниже в инфографике разобраны ключевые аспекты системы налогообложения УСН для ООО. ⇓

Доходы и расходы при УСН для ООО

Если ООО решает облагать налогом только доходы, то вести учет расходов не требуется. Фиксируются получаемые доходы от реализаций и внереализационные, при этом не учитываются перечень доходов, приведенный в п.1.1ст.346.15 НК РФ.

Облагать величину доходов нужно налогом по ставке, максимальная величина которой равна 6-ти %-там. Регионы по своему желанию могут уменьшить ставку.

Объект налогообложения «доходы» выгодно выбирать, если ведение деятельности практически не сопровождается расходами.

Если ООО решает облагать налогом разность доходов и расходов, то также дополнительно нужно вести учет расходов. Их список ограничен ст.346.16 НК РФ. Результат разности доходов и расходов облагается ставкой до 15%.

Для учета данных величин удобно применять кассовый метод, когда доходы считаются таковыми по факту поступления (приходуется имущество, зачисляются деньги в кассу или на счет), а расходы – по факту передачи денег контрагентам.

В отношении расходов важно учесть такие нюансы:

- Траты на оплату товарных ценностей, предназначенных для реализации, признаются расходами в момент продажи;

- Затраты на приобретение активов нематериального характера и основных средств – в последний день отчетного периода.

Фиксировать доходы и расходы нужно в специальной книге, обязательной для заполнения всеми упрощенцами. Бланк Книги учета доходов и расходов подготовлен Минфином.

Как выбрать систему налогообложения при регистрации ООО?

При открытии нового общества нужно заранее определиться с будущей деятельностью и подходящей для нее налоговой системой.

Если решено работать по основному режиму, то дополнительно сообщать налоговой об этом не нужно. Достаточно подать стандартный пакет документации, необходимой для регистрации нового юрлица в форме ООО.

Если решено применять упрощенный режим, то налоговую нужно поставить в известность о таком желании. Удобнее в пакет документов, подаваемых для открытия ООО, вложить специальный бланк уведомления по форме 26.2-1.

Пример уведомления уведомления о переходе на УСН (форма 26.2-1)

Пример уведомления уведомления о переходе на УСН (форма 26.2-1)

Если же указанное выше уведомление не подано с прочей документацией для регистрации ООО, то оно подается в 30-тидневный срок с момента получения свидетельства на новое юрлицо, иначе работать по УСН фирмы не сможет.

ООО может выбрать для работы ЕНВД, который относится к спецрежимам и возможен для применения только при осуществлении конкретных видов деятельности, прописанных в ст.346.26 НК РФ. При этом в компании возможно не больше ста работников. Для работы по данному режиму при регистрации ООО предоставляется заявление типового бланка ЕНВД-1, в котором указывают виды деятельности, в отношении которых будет уплачиваться единый налог спецрежима.

Анализ при выборе системы налогообложения

При выборе подходящей налоговой системы ООО важно провести анализ существующих режимов налогообложения и сопоставление их с осуществляемой деятельностью.

Комплексный анализ деятельности компании для выбора налогового режима должен включать:

- Формирование представления о финансово-экономических показателях, проведение оценки финансового состояния, которое поможет предположить налоговую нагрузку при различных системах налогообложения;

- Анализ контрагентов и особенностей работы с ними на предмет отнесения их к плательщикам добавленного налога;

- Планирование направления развития компании, возможности расширения (например, для возможности в будущем открыть обособленные подразделения нужно работать на ОСНО).

Только всесторонний анализ деятельности ООО позволит подобрать выгодный налоговый режим, который поможет максимально снизить налоговое бремя с сохранением партнерских взаимоотношений с контрагентами.