Налоговый вычет — это сумма денежных средств, на которую уменьшаются совокупные доходы физического лица, облагаемые НДФЛ. Это не выдача помощи в материальной или натуральной форме, а возврат доли затраченных средств, к примеру, на улучшение жилищных условий или на лечебные процедуры. Рассмотрим подробнее основание для налогового вычета.

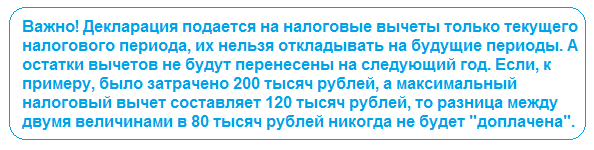

Рассчитывать на налоговые льготы может только гражданин России, ставка по НДФЛ на доходы которого равна 13%. То есть льгота предоставляется тем, кто работает и платит налог на доход физлиц. При этом есть выбор, делать вычет одновременно с уплатой НДФЛ, или подать декларацию 3-НДФЛ в ИФНС и отправить заявление на перечисление обратно части средств.

Основание для налогового вычета и их разновидности

Рассмотрим подробнее виды налогового вычета:

| Стандартные | Социальные | Имущественные | Профессиональные | При потерях на рынке ценных бумаг | по НДС |

| Получатели:

— родители несовершеннолетних детей — пострадавшие от Чернобыльской АЭС (3 тыс руб/мес) — ветераны ВОВ и боевых действий (3 тыс руб/мес) — люди с инвалидностью 1 и 2 группы, участники ВОВ, заключенные концлагеря (500 руб/мес) — дети с инвалидностью 1 и 2 группы (не старше 23 лет) (3 тыс руб/мес) — …

|

— вычеты на образование (свое, ребенка, кровных брата\сестры)

образование детей 18-24 лет (очная форма, аспирантура, ординатура, интернатура) (3 тыс руб/мес) — на благотворительные отчисления — на лечебные процедуры и лекарства — на добровольное пенсионное страхование — на накопительную часть трудовой пенсии |

Налоговые вычеты с приобретения жилых помещений и земельных участков под жилое строительство

Предусмотрен для граждан, несущих затраты на: — Строящееся или пригодное для проживания жилье, землю под ИЖС; — выплату кредита и % по нему, взятого на улучшение жилищных условий; — закрытие займа под приобретение недвижимости. |

Вычеты, имеющие отношение к затратам ИП, нотариусов и некоторых других категорий лиц, а также к авторским наградам | Возникшие в связи с понесенными убытками от сделок с ценными бумагами | Общий.

От уплаты НДС при приобретении товаров, услуг, прав или уплаты входного налога при ввозе товаров

Специальный. При возврате товаров, капитальном строительстве и СМР, командировке, авансах, изменениях цен на товары… |

Основания для налогового вычета по НДФЛ

Рассмотрим детальнее основания для налогового вычета:

| Основание | Условие | Размер вычета |

| Обучение | В течение НП были понесены затраты на очное обучение самого налогоплательщика или детей в возрасте не старше 23 лет | Максимум 120 т. рублей |

| Лечение | На лечебные процедуры или лекарства для себя или на ребенка в возрасте до 24 лет | Максимум 120 т. рублей. Если лечебные процедуры дорогостоящие, компенсируется полная затраченная на него сумма |

| Благотворительность | Осуществление пожертвований в не\государственные фонды и другие некоммерческие учреждения | Компенсируются фактически перечисленные деньги, однако сумма ограничена 25% от всех доходов лица за НП |

| Финансирование будущей пенсии | Перечисление денежных средств по соглашению с фондом для финансирования своей будущей пенсии | Полная фактически затраченная в течение НП сумма, до 120 000 рублей |

| Приобретение жилья или долей в жилом помещении | Покупка коттеджа, дачи, квартиры, комнаты, участка под ИЖС | до 2 млн. рублей |

| Ипотека | Покупка жилья по ипотечной программе | до 2 млн. рублей |

| Продажа жилья | Передача по договору купли-продажи квартиры или дома | до 1 000 000 рублей |

| Отчуждение другого вида жилья | до 250 т. рублей |

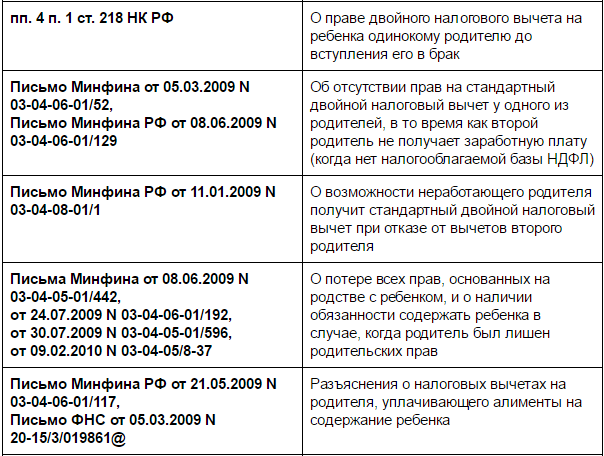

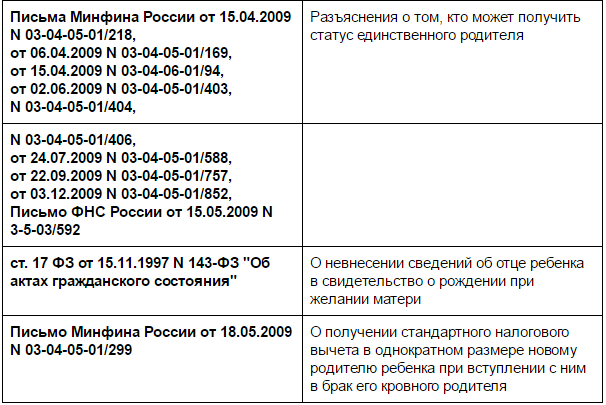

Основания для налоговых вычетов родителю-одиночке (вычеты на ребенка, на лечение, на покупку квартиры)

Закон различает понятия «одинокого» и «единственного» родителя. Здесь нужно пояснение о том, что только ЕДИНСТВЕННЫЙ представитель ребенка имеет право на 2-ой вычет, а что касается одинокого родителя, то законодательство подразумевает, что 2-ой родитель оказывает ему материальную помощь на обеспечение ребенка всем необходимым, даже если не принимает участия в его воспитании. Читайте также статью: → «Налоговый вычет за дорогостоящее лечение в 2024: особенности получения, размер вычета и возможные причины отказа»

Единственным НЕ признается родитель:

- чей ребенок появился вне официально зарегистрированных отношений, но сведения об отце которого присутствуют;

- находящийся в разводе со 2-ым родителем;

- воспитывающий ребенка в одиночку из-за лишения родительских прав 2-ого родителя.

Одиноким родителем закон признает отца или мать, воспитывающего детей самостоятельно по следующим причинам:

- он разведен со 2-ым родителем,

- 2-ой родитель умер или погиб (доказательством послужит справка о кончине или решение суда об объявлении человека умершим),

- неизвестно нахождение 2-ого родителя (доказательство — постановление суда о признании безвестно пропавшим),

- 2-ой родитель был лишен родительских прав по решению суда,

- ребенок был рожден вне брака (в графе «отец» записано «неизвестен» по желанию мамы, или она предъявляет справку N 25 о том, что данные о нем указаны в св-ве о рождении с ее слов).

Помимо вышеперечисленных категорий граждан, право 2-го вычета есть у приемного родителя, попечителя, опекуна, содержащих ребенка без помощи кровных родителей.

Существует условие, касающееся всех категорий одиноких родителей, при нарушении которого право на 2-ой НВ пропадает. При заключении официального брака родитель ребенка теряет статус одинокого родителя, а вместе с ним и дополнительные льготы. Не важно, произошло ли усыновление ребенка новым супругом, отчим или мачеха будут также получать НВ в 1-ом размере, если они живут совместно с несовершеннолетним и растят его вместе.

Размер стандартного вычета за 1 и 2 ребенка (до совершеннолетия) за 1 месяц НП равен 1,4 тыс. рублей. За 3-его и всех последующих — до 3 тыс. рублей. Сумма налогооблагаемого дохода в целом, на которую будет действовать НВ, — 280 тыс. рублей. Читайте также статью: → «Налоговый вычет на третьего ребенка в 2024: суммы возврата, вопрос-ответ»

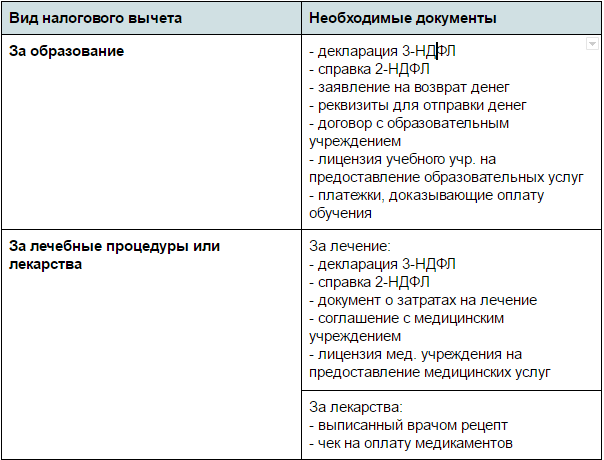

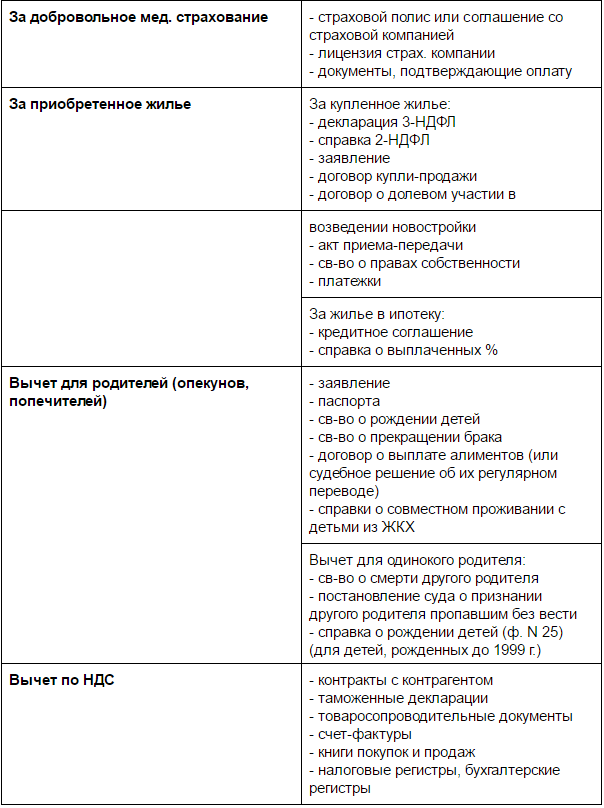

Необходимые документы для получения налогового вычета

Пакет документов, прилагаемых к заявлению, зависит от того, на каких основаниях граждане собираются его получать, и к какой категории лиц они относятся.

В любом случае, необходимо будет подать декларацию по льготам по своему месту жительства и внести контактные данные на первую страницу этой декларации.

Профессиональные налоговые вычеты

Могут претендовать:

(ко всем предъявляется общее требование — получение оплаты, облагаемой НДФЛ 13%)

- Индивидуальные предприниматели,

- Исполняющие частные заказы нотариусы и адвокаты,

- Временные работники, трудящиеся по гражданско-правовому соглашению;

- Авторы книг, кино, музыки;

- Изобретатели.

Если выполнение работ происходит после заключения трудового договора с работодателем, профессиональный налоговый вычет не предоставляется. Гражданско-правовой договор отличает от трудового тот факт, что исполнитель работы сохранит права равенства с начальством. При работе по трудовому соглашению, исполнитель обязан подчиняться начальнику.

Особенности налогового вычета при заключении гражданско-правового договора

Рассмотрим более подробно особенности налогового вычета:

| Основание | Условия |

| Требовались сезонные рабочие или одноразовая услуга специалиста

(вычет делает предприятие, которое наняло работника, выступая в качестве налогового агента) |

1. В соглашении перечислены все обязанности рабочего

2. Присутствует описание всех затрат, связанных с исполнением задания 3. Оформлен акт с подробным объяснением, что именно делал работник, и какие траты были на покупку материалов или что-то еще Если заключался договор с частным лицом, работник сам подает декларацию, на сумму вычета этот факт влияния не оказывает |

Налоговые вычеты для ИП, нотариусов и адвокатов рассчитываются единожды по окончании календарного года по подаче декларации 3-НДФЛ, где будут прописаны все затраты и прибыль за этот год. В качестве доказательств указанной информации прилагаются документы обо всех денежных операциях за отчетный период (НК РФ не устанавливал данное правило, но это поможет быстрее получить положительный результат).

Сумма вычета будет пропорциональна понесенным расходам.

| Затраты документально подтверждены | Траты доказаны частично | Траты не доказаны |

| Возможен налоговый вычет на сумму затрат целиком, то есть фактически налог будет рассчитан из разницы между прибылью и тратами | Когда на одни траты есть доказательства, а на другие — нет, нужно выбрать одно из двух:

— подтвердить затраты, на которые есть бумаги, и запросить вычет, исходя из их суммы; — не подтверждать расходы совсем (нельзя половину подтвердить и получить вычет, а половину — не подтверждать и просить дополнительно частичный вычет) |

Налогооблагаемая база уменьшается на 20% от суммы доходов |

Пример 1

Условия: ИП Смородинов закупил кроссовок на сумму 400 тыс. рублей, затем продал их в своем обувном магазине и выручил сумму 650 тыс. рублей. Он сохранил чеки на оплату обуви и все накладные, тем самым доказав налоговой, что имел затраты на эту сумму.

Расчеты:

Траты были подтверждены документально, ИП Смородинов в праве вычесть сумму понесенных затрат из налогооблагаемой базы.

Налогообложению подлежат только 250 т. руб:

650 т. — 400 т. = 250 т.руб

Пример 2

Условия: ИП Брусникин выкупил партию галстуков на сумму 250 тыс. рублей. Затем перепродал их и заработал на этом 400 тысяч рублей. Однако чеки и накладные были им потеряны.

Расчеты: Документально доказать налоговой понесенные затраты ИП Брусникину не удастся за отсутствием подтверждающих покупку бумаг. А значит налоговый вычет не превысит 20% от доходов ИП.

400 тыс.руб х 20% = 80 тыс. рублей (профессиональный вычет).

400 — 80 = 320 тыс.руб — налогооблагаемая база.

Единственный положительный пункт здесь сокращение времени на рассмотрение заявления о предоставлении НВ, так как нет документов, которые тщательнейшим образом проверялись бы налоговой службой.

Авторы интеллектуальных и творческих работ получают налоговый профессиональный вычет по той же схеме, что и работники, трудящиеся по гражданско-правовому договору. На создание результатов их труда должен быть заключен договор, а с заработанной суммы — перечислен налог. Аналогично ситуации с предпринимателями, нельзя просить одновременно вычеты за подтвержденные статьи расходов и недоказуемые.

Для запроса вычета нужно подать декларацию 3-НДФЛ до 30.04 и документ, подтверждающий, что заявленные расходы имели отношение к профессиональной деятельности.

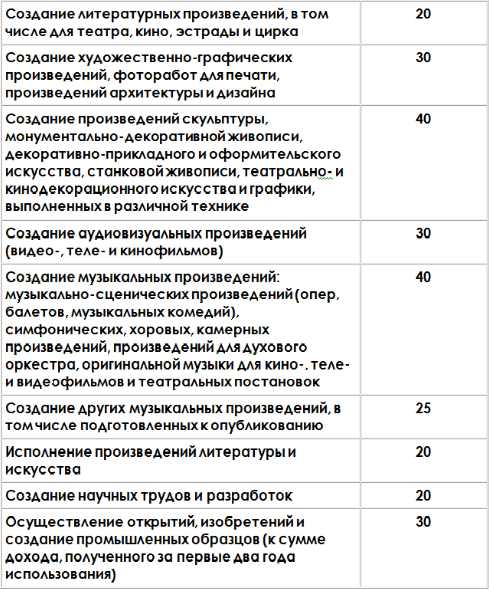

Особенности налогового вычета для авторов:

— Если автор передает права на результат своего труда, ему все равно полагается налоговый вычет;

— Если, к примеру, книга была издана второй раз, вычеты будут и на второе издание;

— Если автором создано несколько трудов, вычет рассчитывается за каждый из них раздельно;

— Если документальное подтверждение понесенных затрат невозможно, налоговая обращается к нормативу для расчета вычета.

Существуют нормативы выплат для вышеперечисленных налогоплательщиков.

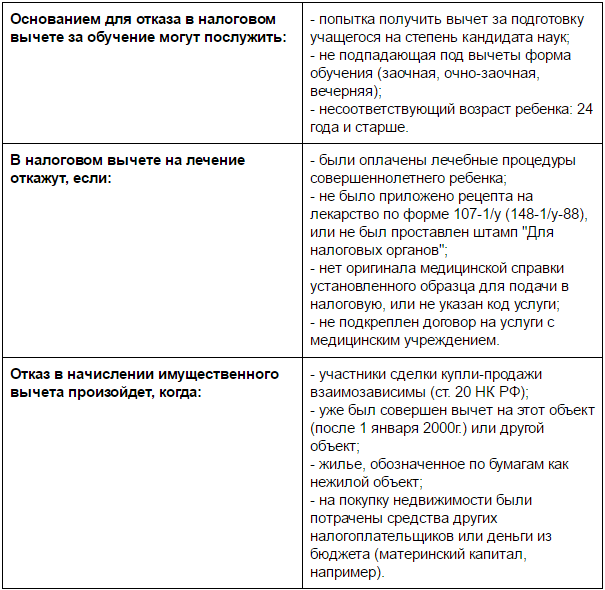

Основания для отказа в предоставлении налогового вычета

В получении любых НВ может быть отказано, если у заявителя отсутствует постоянная регистрация, и когда собран не полный набор документов, прилагающихся к заявлению на их предоставление. Читайте также статью: → «Социальный налоговый вычет: как и в каких случаях можно получить»

Нормативные акты по теме

Рассмотрим подробнее нормативные акты:

Ответы на распространенные вопросы

Вопрос №1: Родители ребенка развелись, отец лишен родительских прав, мать снова вышла замуж. Если бывший муж откажется от налогового вычета, может ли мать получать стандартный вычет в 2-ом размере?

Ответ: Нет, не сможет. Бывший супруг может отказаться от вычета только в пользу 2-ого родителя, а в данной ситуации получается, что бывший супруг отказывается в пользу нового супруга своей бывшей жены.

Вопрос №2: На какие вычеты могут претендовать родители детей-инвалидов?

Ответ: Если в семье есть ребенок с инвалидностью, каждый его родитель может получать 2-ой налоговый вычет. А если один родитель откажется от этого права в пользу 2-го, то 2-ой сможет получить вычет в 4-кратном размере.

Вопрос №3: Мать трехлетнего ребенка пребывает в отпуске по уходу за ребенком. Вправе ли отец получать 2-ой вычет по НДФЛ, если мама напишет заявление об отказе от НВ на НДФЛ?

Ответ: ЗП у матери сейчас отсутствует, а значит нет налоговой базы для обложения НДФЛ, поэтому прав на 2-ой вычет у отца нет.

Вопрос №4: Может ли один из родителей получать вычет, если он безработный?

Ответ: Может, если соблюдены два условия. Первое, 2-ой родитель в праве претендовать на вычет. Второе, у 1-го родителя должны быть любые доходы, облагаемые НДФЛ по ставке 13%.

Вопрос №5: Отец ребенка перечисляет алименты на его содержание, имеет ли он право на налоговый вычет?

Ответ: Да, может. Но нужно будет дополнительно доказывать, что ребенок находится на иждивении начисляющего алименты родителя. Сумма отчислений должна быть достаточной для покупки ребенку всего необходимого. Кроме того, второй родитель не должен снова вступить в брак.