Подавляющее большинство крупных коммерческих организации должны выплачивать государству налоги. И одним из основных прямых налогов в России является налог с прибыли. Бухгалтерия таких компаний обязана четко обрабатывать всю первичную документацию, ведя учет прибыли предприятия, и во время подавать данные в Федеральную налоговую службу России. В данной статье мы рассмотрим отчетный и налоговый период по налогу на прибыль их особенности и отличия.

Налог на прибыль: базовое понятие

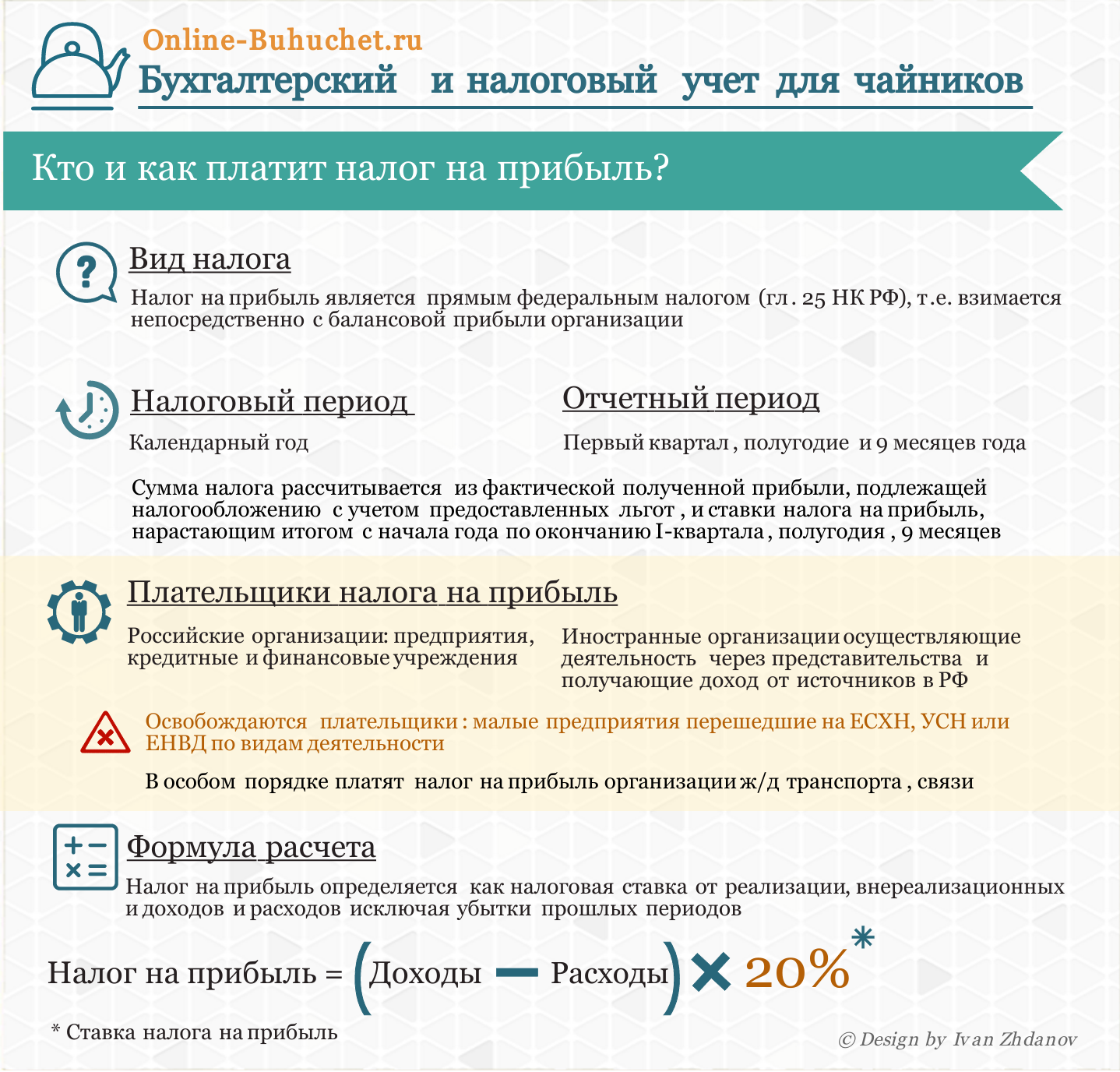

Налог на прибыль считается прямым, его размер полностью завязан на итоговые финансовые показатели деятельности компании. Определенной налоговой ставкой облагается вся чистая прибыль указанной фирмы, т.е. объектом налогообложения становится величина, полученная путем уменьшения суммы доходов на сумму расходов. Двадцать пятая глава Налогового кодекса Российской Федерации определяет необходимые положения для его исчисления. На рисунке ниже в инфографике отражены ключевые понятия налога на прибыль: плательщики, налоговый и отчетный период, формула и порядок расчета.

Плательщики налога на прибыль: какие компании платят

Налог на прибыль уплачивают следующие категории плательщиков:

- юридические лица всех вариантов собственности, зарегистрированные в РФ (открытые и закрытые формы акционерных обществ и т.п.);

- юридические лица других государств, работающие в России при помощи постоянно действующих представительств или получающие доходы в нашей стране;

- иностранные организации — налоговые резиденты РФ (по одному из договоров по особенностям налогообложения в сфере международных отношений);

- иностранные организации, по факту управляемые с территории нашего государства (кроме случаев, предусмотренных различными договоренностями между странами)

Освобождены от рассматриваемого налога организации, использующие специализированные варианты налоговых режимов (режим единого сельскохозяйственного налога, упрощенной системы налогообложения, единого налога на вмененный доход), или выплачивающие налог на игорный бизнес, а также компании, участвующие в проекте «Сколково».

Категории доходов, учитываемых при расчете прибыли

Как доходы учитывается вся выручка по базовой деятельности организации, и плюсуется сумма, заработанная на других формах деятельности. Это, соответственно, реализационные и внереализационные доходы. При учете прибыли доходы компании идут в расчет без акцизных сборов и НДС. Реализационными видами будут выручка от торговли товаром, услугами (своими, а также приобретенными заранее), имущественными правами. Примером внереализационных доходов является поступление денег от передачи в лизинг оборудования предприятия.

Доходы подлежат учету по первичной документации и различной отчетности, которая подтверждает доходы плательщика налогов.

Категории расходов, учитываемых при расчете прибыли

Расходами считаются обоснованные и подтвержденные документацией затраты, которые понес плательщик за облагаемый налогом период. Расходы бывают прямыми и косвенными, и, по аналогии с доходами, реализационными и внереализационными.

Также налогоплательщик обязан учитывать зафиксированный в законодательстве список расходов, которые не принимаются во внимание при подсчете прибыли (например, если предприятие гасит кредит или начисляет дивиденды по акциям).

Расчет налога

Для итогового определения налога за какой-либо отрезок времени сначала берется в расчет та прибыль, которая идет в налоговую базу, а далее она умножается на действующую ставку налога. Общероссийской ставкой по данному виду налога является 20%, из которых 2% отчисляется в общий бюджет РФ, а 18% уходит в доход соответствующего субъекта РФ. Регионам России разрешено законодательно снижать размер ставки для некоторых категорий организаций, минимум для нее — 13,5%.

Налоговый период по налогу на прибыль

Период, за который рассчитывается база, облагаемая налогами, и размер суммы налога на прибыль для выплаты через Федеральную налоговую службу, определяется налоговым законодательством России — это календарный год, т.е. временной период от начала января до конца декабря.

Для новой компании первым периодом, за который она уплатит налог, по статье 55 пункту 2 НК РФ, станет временной отрезок:

- от государственной регистрации до конца текущего года (в качестве примера: 12.04. 2015 г -31.12.2015);

- в случае ее создания в декабре, с этого момента и до окончания следующего года (в качестве примера: 24.12.2015 – 31.12.2016).

Из общего правила есть исключения, когда образование или уничтожение фирмы происходит в рассматриваемом году. По действующему законодательству для организации, ликвидированной или реорганизованной, заключительным периодом для исчисления налога станет промежуток:

- с начала года и до прекращения ее деятельности (в качестве примера: с 1.01.2014 по 16.08.2014);

- с открытия и до закрытия (в качестве примера: 19.02.15 – 31.11.15), если компанию зарегистрировали и ликвидировали за один календарный год;

- с момента открытия в декабре прошлого года до закрытия в текущем году (в качестве примера: 11.12.2013 – 18.09.2014).

Отчетный период по налогу на прибыль

Авансовые платежи компаний по рассматриваемому налогу выплачиваются по отчетном периодам. В это же время организации, согласно российскому налоговому законодательству, должны подавать налоговые декларации.

Согласно закону, существуют 2 варианта отчетных периодов по данному налогу (их иногда называют поквартальными и ежемесячными). Организация может исчислять аванс по своей прибыли двумя способами: один раз по итогам квартала или каждый месяц по фактической прибыли.

Если компания выбрала первый способ, то отчетными периодами становятся промежутки:

- три первых месяца года (например, с 1.01.15 по 31.03.15);

- шесть первых месяцев года (например, с 1.01.15 по 30.06.15);

- девять первых месяцев года (например, с 1.01.15 по 30.09.15).

Если же компания выбрала второй способ, то исчисление периодов идет по месяцам: январь, с начала января по конец февраля с начала января по конец марта и так далее.

Отличия между налоговым и отчетным периодами

| Критерии отличий | Налоговый период по налогу на прибыль | Отчетный период |

| Сколько длится | календарный год | 1. квартальный учет

2.учет по месяцам |

| Какая сумма выплачивается | выплачивается сумма налога | уплачиваются авансовые платежи |

| Как соотносятся между собой | состоит из отчетных периодов | часть налогового периода |

Видео-урок «Налог на прибыль: особенности начисления и уплаты»

Видео-урок от «Бухгалтерия для чайников» об особенностях начисления, учета налога на прибыль, плательщиках, сроках и какой налоговый период по налогу на прибыль. Рассказывает эксперт сайта главный бухгалтер Гандева Наталья Васильевна.

Автор: Казакова Екатерина Игоревна, руководитель отдела развития и управления персоналом в региональной розничной сети аптек и магазинов косметики «Рубль Бум» и 1b.ru, бизнес-тренер.

Эксперт сайта «Бухгалтерия для чайников».