УСН не предусматривает выплаты налога на прибыль организации или предпринимателей. Однако законом регламентированы случаи, для которых данное правило не действует. В статье расскажем про налог на прибыль при УСН, рассмотрим ошибки при расчетах и дадим примеры начисления.

В каких случаях уплачивается налог на прибыль при УСН

Всего таких случаев три:

- Получение дивидендов,

- Получение прибыли от сделок с акциями или с другими ценными бумагами,

- Выплата процентов учредителю, который является юридическим лицом.

| Получение дивидендов | Получение доходов от операций с ценными бумагами | Выплата дивидендов учредителю-юр.лицу |

| Для случаев, когда организация или ИП на УСН имеют определенную долю в уставном капитале сторонней компании и имеют с этого доходы в форме дивидендов. В этой ситуации все зависит от того, с кого они имеют дивиденды:

1) С Российской фирмы (В этом случае налогов на доходы платить нет необходимости, так как с этих денег уже выплачивался налог на прибыль. Это сделала фирма, участником которой является организация или ИП, это входило в ее обязанности налогового агента) 2) С зарубежной фирмы. (Придется перечислять налоги и отправлять отчеты в ФНС) |

Для ситуации, когда компания или предприниматель получили доходы от операций с какими-либо ценными бумагами. Здесь опять же два возможных варианта:

1) Либо заранее удержанные налоги будут уже уплачены российской компанией-источником доходов; 2) Либо с полученной прибыли не был удержан налог, и платить его придется получателю дохода. В любом случае у предприятия, получившего доход, должны быть документы, подтверждающие уплату налогов, для отчета перед налоговой службой. |

Для организаций и ИП, перечисляющих дивиденды юр.лицам. Здесь нет дохода, но отчисляя дивиденды, они превращаются в налоговых агентов по налогам на прибыль, отсюда возникает обязательство расчета, удержания и перечисления в бюджет этой суммы. Здесь различия в процедуре уплаты налога появятся из-за неодинаковых

условий для получателей дохода:

|

Как уплачивать налог на прибыль при УСН

1) Если источник прибыли — проценты от обладания долей в сторонней зарубежной организации:

Сумма налогов = (сумма дивидендов) х (налоговая ставка)

Когда проценты «на руках», с них нужно уплатить налог. Затем подается декларация (до 28 числа месяца, идущего после прошедшего ОП, в течение которого поступили проценты). По окончании года нужно учесть это в декларации (до 28.03). Читайте также статью: → «Пример заполнения декларации по УСН».

2) Когда источник дохода — сделки с акциями:

Если компания, выплачивающая деньги, не заплатила налоги самостоятельно, нужно будет заполнять декларацию по налогу на прибыль и выплатить налог в бюджет. Ставки: 0%, 9%, 15% зависят от каждого конкретного случая.

Если же налог уже был уплачен, и выгодополучателю досталась «чистая» от обложения налогами прибыль, необходимо сохранить копию платежки со всеми реквизитами об отчислении налогов (или другой подтверждающий оплату документ), на случай налоговой проверки.

3) При выплате процентов юр.лицу:

а) Если проценты перечисляются гражданину другой страны, являющемуся физическим лицом, удерживается НДФЛ по ставке 15%.

б) Если отчисление процентов происходит зарубежному юр.лицу, налог рассчитывается так: (сумма дивидендов) х 15%.

В налоговый орган нужно переслать форму налогового расчета об отчисленных процентах и уплаченных с них налогах. Форма документа утверждена МНС РФ.

в) Если проценты предназначены российской фирме, налог следующий:

Сумма удерживаемого налога = A х (Налоговая ставка) х (B — C),

- где A — Отношение причитающихся данному участнику процентов к общей сумме поделенных на всех участников дивидендов;

- B — Все распределяемые между участниками проценты;

- C — Прибыль, полученная самой компанией в нынешнем и прошедшем ОП.

Значение «С» может быть нулевым, когда:

- налоговый агент сам не имел прибыли от долевого участия в сторонних компаниях в прошедшем и настоящем НП;

- налоговые агенты имели определенную прибыль, но уже учтенную при пересчете налогов с тех процентов, которые выдаваемых российским компаниям-участникам.

Налог на прибыль выплачивается до даты, след. после дня отчисления процентов. Декларация по нему сдается до 28 числа месяца, идущего за прошедшим налоговый период.

Скачать бесплатную книгу от online-buhuchet.ru «Налогообложение и бухгалтерский учет на УСН» (65 стр.) Содержание: 1. Раздельный учет при совмещении УСН и ЕНВД: особенности и правила ведения учета 2. Сроки сдачи декларации по УСН 3. Порядок расчета и уплаты налога на прибыль при УСН 4. Бухучет недвижимости при УСН 5. Особенности применения налогового режима УСН юрлицами в форме ЗАО 6. Особенности ведения учетной политики УСН 7. Преимущества применения налогового режима УСН для ООО и ИП 8. Особенности продажи ООО на УСН 9. Совмещение УСН и ПСН 10. Как вести бухгалтерию ООО на УСН? |

Нулевая ставка налога на прибыль УСН

Ставка 0% может быть установлена для налогообложения некоторых дивидендов:

- Полученных российской фирмой (неважно, от отечественной или зарубежной компании). Вообще, ставка налога на прибыль в данном случае равна 13%, но при выполнении одного условия можно понизить ее до нулевой. Этим условием является постоянное обладание в течение полного календарного года не менее чем 1/2 уставного капитала компании, приносящей проценты, или депозитарными гарантиями на выдачу минимум 50% всех выдаваемых дивидендов. Обязательно предоставление в налоговую документальных доказательств соблюдения требования.

- Выплаченных зарубежной компанией. Условие: Компания находится в стране, не внесенной в список государств и территорий, которые представляют льготный режим обложения налогами и/или не раскрывающие сведений при осуществлении денежных операций. Список стран принимается Минфином РФ. Читайте также статью: → «Нулевая декларация по УСН. Скачать образец заполнения и бланк».

Пример получения дивидендов от зарубежной компании

Условия: ООО «Пример» на УСН «Д-Р» 25.02.2015 получило от зарубежного предприятия дивиденды в размере 10 тыс.евро (допустим, курс на тот день равнялся 40,7138 руб/евро). Каков налог с прибыли?

Расчеты:

ООО «Пример» перечисляет налог сама, потому что дивиденды пришли от иностр. компании. Курс берется актуальный на день прихода денег на р/счет ООО. Дивиденды на 25.02.2015 составят:

- (40,7138 руб/евро х 10000 евро) = 407138 руб.

- Налог с дивидендов = 407138 руб х 9% = 36642 руб

- Доход был получен в I кв. отчетного года, значит отчетность и налог необходимо переслать до 28.04.2015.

Бухгалтерские проводки:

Пример выплаты дивидендов российским и иностранным участникам

Условия: ООО «Образец» на УСН 01.03.2015 получило проценты — 100000 рублей.

Дивиденды по завершении общего собрания:

- LLC Example (зарубежная фирма) — 135 тыс.руб;

- ООО «Выгода» (отечественная фирма) — 110500 руб.

Чистая прибыль получается участниками соразмерно долям в устав. капитале каждого из них, значит ставка 0% невозможна.

Расчеты:

- Налог с дивидендов LLC Example:

135 тыс. х 15% = 20250 руб

- Дивиденды для LLC Example за минусом уплаченных налогов:

135 тыс. — 20250 = 114750 руб

- Налог с дивидендов ООО «Выгода»:

- Дивиденды для ООО «Выгода»:

110500 — 945 = 109555 рублей

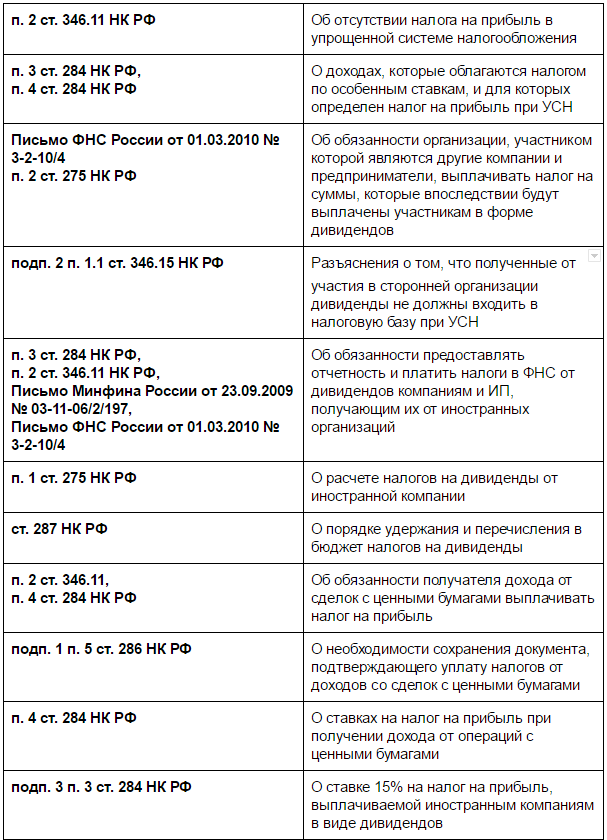

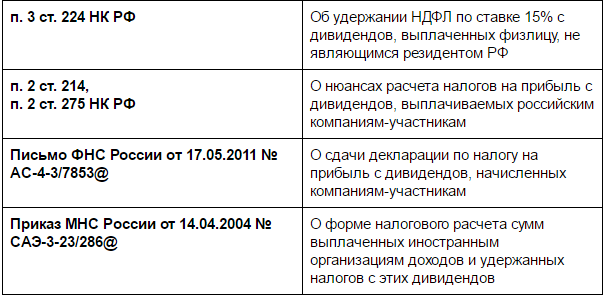

Нормативные акты по теме

Рекомендуется изучить следующие документы:

Типовые ошибки при расчете и начислении налога

Ошибка №1. Фирма после годичного обладания долей в уставном фонде платит налог с процентов от участия в др. компании по ставке 0%. Затем она покупает доп. долю в той же компании, и налог на проценты со второй доли платит по ставке 15%.

Минфин РФ дало пояснение по данной ситуации, а именно позволило облагать налогом по 0% ставке доп. долю, в независимости от времени владения ею.

Ошибка №2. Невыплата налогов на прибыль с получения дивидендов, т.к. имеется право 0-вой ставки.

НК РФ предусматривает выплату налога с дивидендов по обычной ставке, а затем подачу заявления в налоговую о возврате этих денег.

Ответы на распространенные вопросы

Вопрос №1. Моя компания (УСН) находится в России и имеет дивиденды от долевого участия в др. фирме. Соблюдены условия для учета ставки 0% по налогу на прибыль. Смогу ли я и дальше платить налог по 0-вой ставке, если преобразую ООО в АО?

Да. АО станет правопреемником ООО, значит время владения долей в уст. капитале фирмы не прервется. Поэтому, если вы уже владели вкладом на протяжении хотя бы одного календарного года, то вы и дальше сможете применять ставку 0%. Читайте также статью: → «Особенности ведения учетной политики УСН».

Вопрос№2. Предприятие (УСН) владело долей в уст. капитале др. компании больше года и начало применять 0 ставку по налогу на прибыль. Потом произошла реорганизация в форме выделения, сохранится ли право на ставку 0%?

Нет. Выделившиеся предприятия обязаны начать исчислять время владения заново.

Вопрос №3. Две фирмы (на УСН) имеют долю в уст. капитале сторонней организации. Произошло слияние этих двух компаний, как вычислять время владения долей, когда будет возможно применять ставку 0% по налогу на прибыль?

Вам нужно будет задать этот вопрос в вашей налоговой инспекции, так как не существует единого мнения по этому вопросу. Либо вам позволят складывать сроки владения до и после слияния, либо (если ни одна из двух компаний не владела долей минимум 365 календарных дней) начинать отсчет сроков заново.

Вопрос №4. К компании, с которой моя фирма имела дивиденды на протяжении 2 лет, присоединилась другая организация. Можно ли продолжать применять ставку 0% при уплате налога на прибыль от дивидендов?

Да, срок владения долей в этом случае не прервется.

Вопрос №5. Дочерняя организация выплачивала компаниям-участникам дивиденды несколько лет подряд, затем она изменила свою организационно-правовую форму. Могут ли фирмы-участники продолжать применять 0% ставку при расчете налогов на прибыль?

Нет, в вашем случае придется начать отсчет времени владения долей в этой фирме заново, с момента реорганизации.